近期,多项重要宏观经济数据表明,国内经济正在逐步回暖,但全球疫情仍具不确定性,需求回落和生产停滞带来的外需冲击的业绩预期尚未充分,同时中美关系出现一些边际变化,美股自3月底以来反弹,华尔街不少投资者提示高估值风险,外围市场不确定性因素也在增加。

在此背景下,4月份以来,不少优质高股息资产受资金青睐,个股表现明显超越同期大盘。分析指出,当前市场更有可能类似2006年和2016年,货币政策难以出现明显收紧,而财政政策将会比较积极,从而推动股债性价比偏向股票,利好价值属性强高股息策略。

优质高股息资产受关注

今年4月初,受疫情的冲击,欧央行发布公告,要求欧洲各银行在2020年10月1日之前停止派发2019和2020财年的股息,汇丰银行、渣打银行等先后宣布不派息,一时间引起市场的强烈关注。受此影响,汇丰控股、渣打集团等股价持续下挫。

与之形成对比的是,A股优质高股息资产则持续受资金青睐,贵州茅台等不少公司股价甚至刷新历史新高纪录。

Wind数据显示,4月份以来,高股息率个股普遍表现要强于大盘,尤其是每年能够稳定分红的个股,涨幅更为可观。分析指出,美股熊市和全球经济衰退担忧使得投资者更加小心甄别资产质量,伴随着国债收益率不断走低,“资产荒”加剧,具备高股息特征股票资产相对更加受重视。

4月份以来,山东高速、天健集团、万年青、祁连山、上峰水泥、瑞尔特、志邦家居、电子城等因上市公司大手笔派息,公司股价涨超30%,天威视讯、华联控股、爱施德、泸州老窖、贵州茅台等每年稳定分红的上市公司股价表现也十分强势。

例如,山东高速4月23日晚间披露2019年报,公司拟每10股派发3.8元,共派发18.28亿元,分红比例从此前30%左右大幅提升至2019年度的60%。受此提振,山东高速股价自4月24日以来一路上扬,最高涨至6.04元,刷新反弹新高纪录,期间累计涨幅超过30%。

低利率时代,高股息资产更容易受关注

全球大水漫灌,市场进入低利率时代,目前多数货币基金收益率跌破2%,国债收益率近期虽有反弹,但总体仍处于低位,“资产荒”加剧,具备高股息特征的股票资产无疑更容易受市场关注。

这从历史复盘角度来看,也可以得到印证。2004年央行主动引导央票发行利率下行,到2005年10月10年期国债降至不到2.8%。随后上证综指逐渐从熊转牛,2006年10月份开始到2007年10月,基本面过热催化的牛市中金融地产领涨,中证红利指数收涨342%,走出相对强于大市(沪深300收涨304%,万得全A收涨264%)的牛市行情。

2008年下半年美国次贷危机扩散,中国实施4万亿积极财政政策同时,推行适度宽松货币政策,国债收益率大幅下降,十年期国债收益率从2008年8月份的4.5%下降到2009年1月份2.46%,之后伴随着股市从熊转牛,在2009年7月-12月中证红利指数收涨24%,走出相对强于大市(沪深300收涨9.4%,万得全A收涨13.7%)的行情。

2014年到2016年10月,在宏观经济政策从紧缩转向放松过程中,债券市场牛市背景下10年期国债收益率从4.7%降至2.6%,随着10年期国债收益率与沪深300股息率之差跌至0.26%,经济复苏、楼市回暖,通胀预期上升,央行抬高资金利率。债市走熊背景下,股市性价比凸显,中证红利指数从2016年11月中旬走出两年多相对强于大市的行情(截止2019年1月底,中证红利指数收跌2.47%,沪深300收跌6.6%,万得全A收跌26.5%)。

兴业证券指出,股债性价比转向股票,高股息策略大概率能够走出一波强于大市的行情。从当前时段来看,十年期国债收益率从2018年年初以来持续下行,从4%左右降至不到2.6%,而股市在2020年春节之后在海内外公共卫生事件、原油暴跌和全球熔断等事件冲击下回调进入震荡市。这比较类似与2008年美国次贷危机后中国资本市场面临的局面。不管是2005年基本面过热,2008年外部冲击加大经济衰退压力,还是在2016年经济走向复苏等多种宏观背景下,只要是股债性价比转向股票的信号不断增强,高股息策略大概率能够走出一波强于大市的行情。

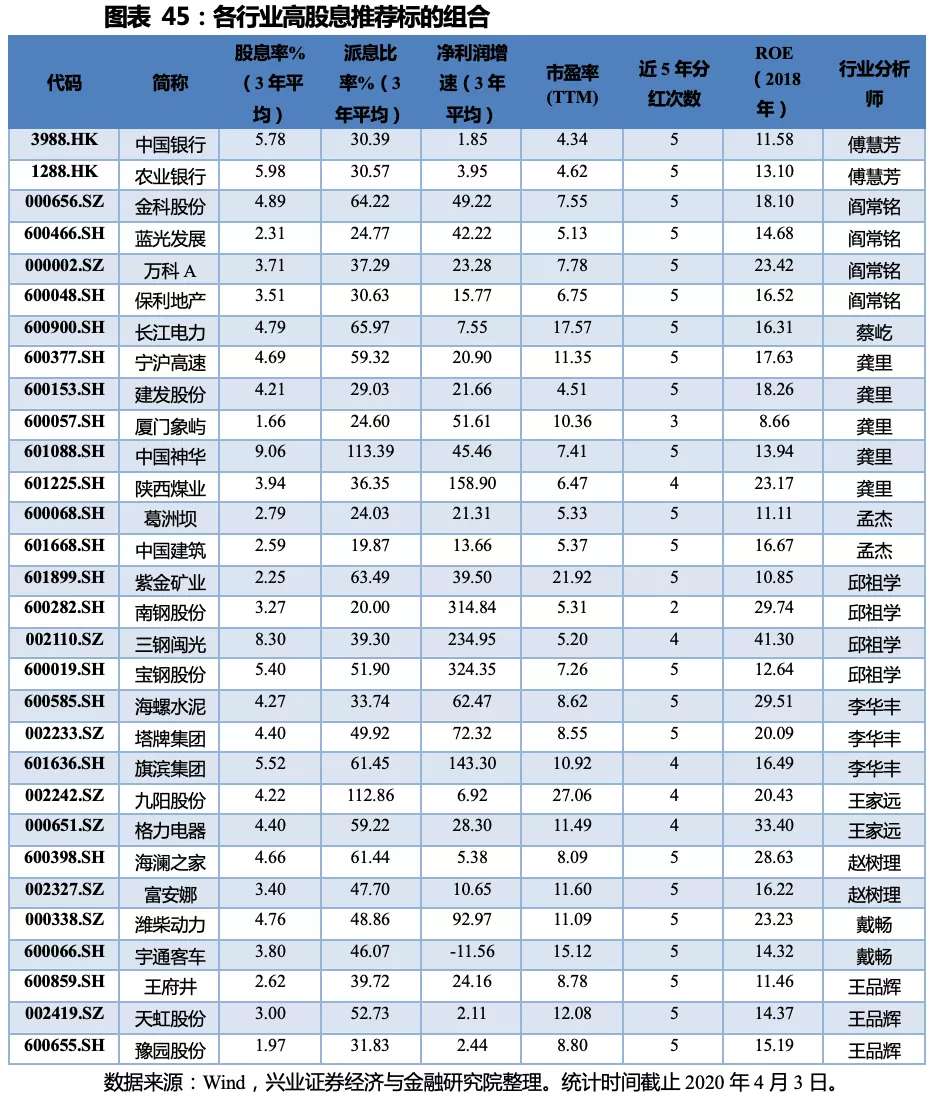

附:高股息资产组合