突如其来的大跌,又突如其来的反弹。今天的A股,让盯盘的人难受。

不过早盘一同暴跌的黄金、港股却发生大逆转,不仅收复此前跌幅,还纷纷深V大涨。

黄金、白银V字大逆袭

先来说说最新的情况。黄金、白银不仅收复了此前的跌幅,还纷纷大涨。

现货黄金上破1940美元/盎司,刷新日内高位,日内涨超1.56%,较日内低点涨超80美元。

现货白银日内再度涨超5.7%,报26.19美元/盎司。

在此带领下,黄金股美股盘前普涨,哈莫尼黄金涨5%,金田涨超4%,巴里克黄金涨超2%。

盛宝银行大宗商品策略主管表示,此轮金价下跌是对此前大幅上涨后的调整。考虑到美国通胀上升、实际利率为负以及美国可能实行收益率曲线控制,仍然看涨黄金。

港股收涨1.42%

金融、地产狂飙

恒指近日探底回升,午后翻红,最终收涨1.42%,较日内低点涨超550点。

其中香港地产、银行股力撑指数。汇丰控股涨超4%贡献近80点,恒生银行涨超5%,长实集团涨超4%,中银香港涨超3%、友邦保险涨3%。

科技股相对疲软,除了腾讯控股收涨1.36%,恒生科技指数跌1.67%,华虹半导体跌超10%。

A股3300点失而复得

创业板指收跌近2%

再来说说让人纠结的A股行情。

8月12日,A股低开后震荡走低,上证指数盘中下挫逾2%失守3300点,创业板指一度跌逾4%击破2600点。

不过午后股指企稳回升, 上证指数、创业板指分别收复3300点、2600点。截至收盘,沪指跌0.63%,深证成指跌1.17%,创业板指跌1.98%, 科创50跌2.23%,万得全A跌0.91%。

两市成交额连续11个交易日破万亿。

周期股集体回归

航空、地产、银行集体翻红

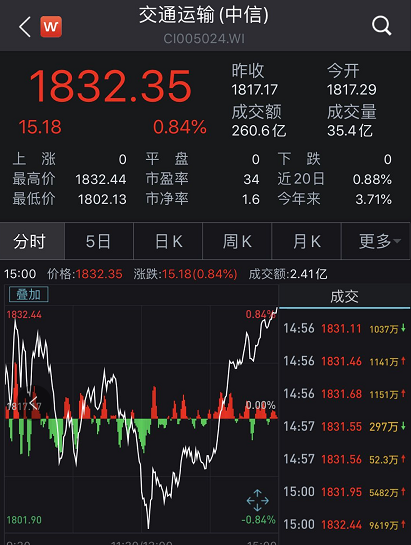

具体来看,周期板块集体回归,中信一级板块中,房地产、交通运输、银行等周期板块涨幅居前。

交通运输板块收涨0.84%,海南高速涨停,东方航空涨超7%,吉祥航空、南方航空、中国国航升逾4%,厦门空港、上海机场涨超3%。

房地产板块午后直接从-1%拉到1%,东湖高新直接拉涨停。

龙头房企万科A也在尾盘向上冲,收涨2.98%。

银行板块收涨0.59%。

医药、军工、黄金板块暴跌

此前涨幅较大的生物疫苗、黄金、医疗保健、有色、军工等板块,今天则跌幅居前。

医药生物板块表现不济,康泰生物、亚宝药业等多股跌停。

有色金属板块跌超2%。

军工板块下挫超5%,航发科技、北斗星通、光启技术跌停。

为啥大跌?

那为啥昨天A股尾盘跳水,今天A股继续大跌呢?基金君紧急采访了几个大佬。

进化论资产董事长王一平向记者分析,原因有几个:

一是新冠疫苗有新进展。8月11日,俄罗斯总统普京宣布俄首个新冠疫苗注册,率先获批注册,其它国家时间表也基本在年底推出疫苗。在此基础上,市场出现了经济复苏预期,而实体经济复苏将会限制宽松货币政策的空间,近期美股道琼斯指数持续强于纳斯达克指数就是实体经济复苏预期的体现。

此外市场今年以来涨幅较大,叠加获利盘回吐,下跌有其合理性。另外黄金价格昨晚的暴跌也值得关注,同样意味着宽松预期的边际衰减效应。

最后,早前政治局会议国内货币政策基调宽松预期也是略微回收的,而8月11日公布的社融数据,7月末,广义货币(M2)余额212.55万亿元,同比增长10.7%,增速比上月末低0.4个百分点,低于市场预期。他表示,这也是政策基调确定后的数据验证。

温莎资本投研副总监熊琦认为,主要原因还是M2不及预期:

今年6、7月份上涨的主要逻辑是全球放水导致的资产价格催升,而央行8月11日公布的数据显示,7月社会融资规模增量为1.69万亿元,广义货币M2同比增长10.7%,均环比回落,并且低于预期。给市场的直接预期就是接下来钱可能不会像之前那么多,很多公司上轮上涨并没有实际的业绩做支撑,所以那些业绩没有跟上来和估值相匹配的公司,股价会相应的回调。

清和泉资本认为,有两大原因:

1.7月金融数据略低预期,市场担心政策转向

7月信贷和社融数据略低市场预期,数据显示并未延续上半年持续高增的态势,市场对此产生一定的担忧。我们认为当前政策并不存在大幅收紧的基础。一是虽然经济在复苏,但是进程依然偏弱且结构性问题仍然非常严重,比如受到冲击的收入、就业的压力、低迷的消费和疲软的制造业投资等。二是虽然7月金融数据略低预期,但是总量仍然在上行,在当前环境下,即使后续下行,幅度也相对有限。

2.海外扰动因素较大,市场风险偏好受扰动

一是美股近期分歧加大,特别是投资者对新一轮救助计划的预期相对较高,但目前来看,两党谈判陷入僵局。二是大宗商品价格近期波动明显加大,前期在经济复苏、宽松加码和美元走弱的背景下投机情绪较浓。三是中美摩擦近期频繁,主因是美国临近大选,特朗普政府为挽回支持率频繁出招。另外越来越多的投资者开始关注本月“中美贸易第一阶段协议”的评估情况。

华中一资管人士向记者表示,从盘面上看,主要是创业板的高位科技股带领下跌(超买后的正常回调),然后传染到整个市场;此外,从流动性上看,银行间利率止跌,公开市场的主要利率也没有继续下行,社融规模不及预期,流动性整体在收缩。而利率上行对权益资产利空。

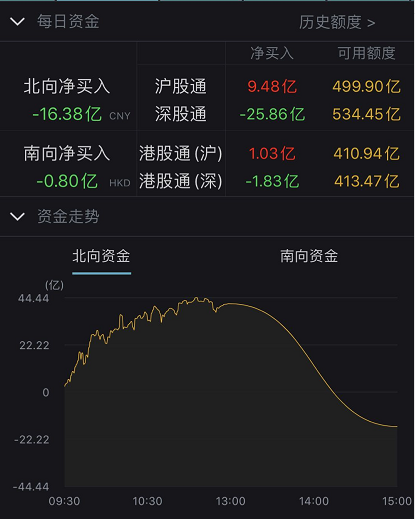

外资又跑了

Wind数据显示,北向资金全天净卖出16.38亿元,其中沪股通净买入9.48亿元,深股通净卖出25.86亿元。

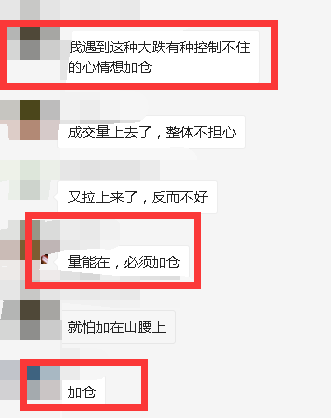

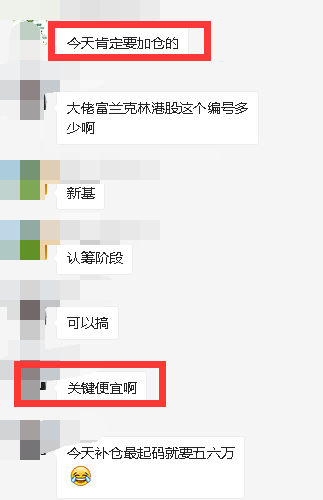

基民:今天肯定是要加仓的

不过,不少基民却表示,今天肯定是要加仓的。在基金群中,不少基民已经大胆买入。

有啥利好?

那么,目前对于股市而言,有啥利好的消息呢?

1.超4000亿新基金待建仓,调整提供良机

今年有数千亿规模的新基金建仓需求,股市后续将能获得增量资金的支撑。

wind数据显示,7月以来公募基金新成立的股票/混合基金吸金逾4100亿元, 据中国证券投资基金运作管理办法规定,公募偏股型基金的经理在六个月内要将新基金的股票投资比例提升至80%以上。

近期,英国《金融时报》(Financial Times)也报道称,今年第二季度,从中国短期货币市场基金撤出的资金达到950亿美元(约合6730亿元人民币),为新的股票型基金提供了新资本。同时,融资比例也适度攀升。瑞银(UBS)的数据显示,7月中旬,A股两融余额超1.3万亿元。

景顺首席全球市场策略师Kristina Hooper认为,鉴于中国有控制疫情的能力以及经济前景改善,近期中国股市疲弱可能显示出买入机会。

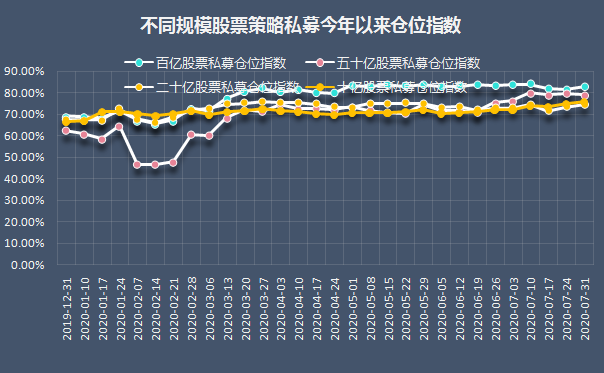

2.股票私募仓位创近4年新高,百亿私募平均规模超8成

据私募排排网统计,股票私募仓位连续2连升,创出近四年来新高,历史上仅次于2015年的仓位水平。

私募排排网组合大师数据显示,截止7月31日,股票私募整体仓位指数为76.29%,环比加仓0.61个百分点,其中54.20%的私募仓位超过8成,30.60%的私募仓位超过5成,仅5.07%的私募仓位低于2成。

分规模来看,百亿私募加仓幅度最大,环比加仓1.32个百分点,其中68.31%的百亿私募仓位超过8成,仓位低于5成的百亿私募占比仅为5.74%。

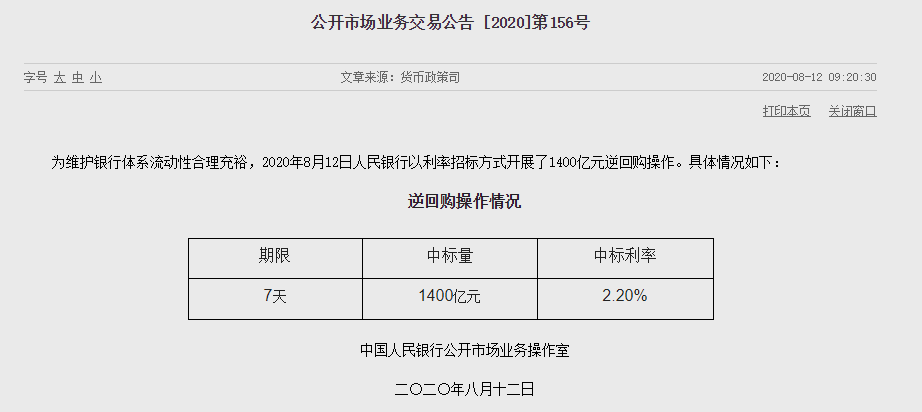

3.央妈连续三日出手,放水规模达2000亿

除了银行等周期信号显现之外,货币市场的动作也值得关注。

8月12日上午,央行公开市场进行1400亿元7天期逆回购操作,今日无逆回购到期。央行已连续三日开展逆回购操作,累计净投放2000亿元。

8月11日,资金利率走高,隔夜、7天利率回升至近一个月高点,7天Shibor接近2.5%,DR007加权平均利率升至2.4%以上。数据显示,截至11日,同业存单加权平均利率已从上周五的2.68%升至2.77%,其中6个月品种升超10个基点。

此前,有市场分析认为,市场大跌的原因之一在于“放水力度缩减”。据央行数据显示,M1、M2增速分化。7月末广义货币M2同比增长10.7%,增速比上月末低0.4个百分点,比上年同期高2.6个百分点;狭义货币M1同比增长6.9%,增速分别比上月末和上年同期高0.4个和3.8个百分点。

中信证券研究所副所长明明认为,从总量层面看,调控要拿捏力度,不搞大水漫灌,预计流动性投放缩量,公开市场操作利率维持稳定,“稳货币”将贯穿下半年。

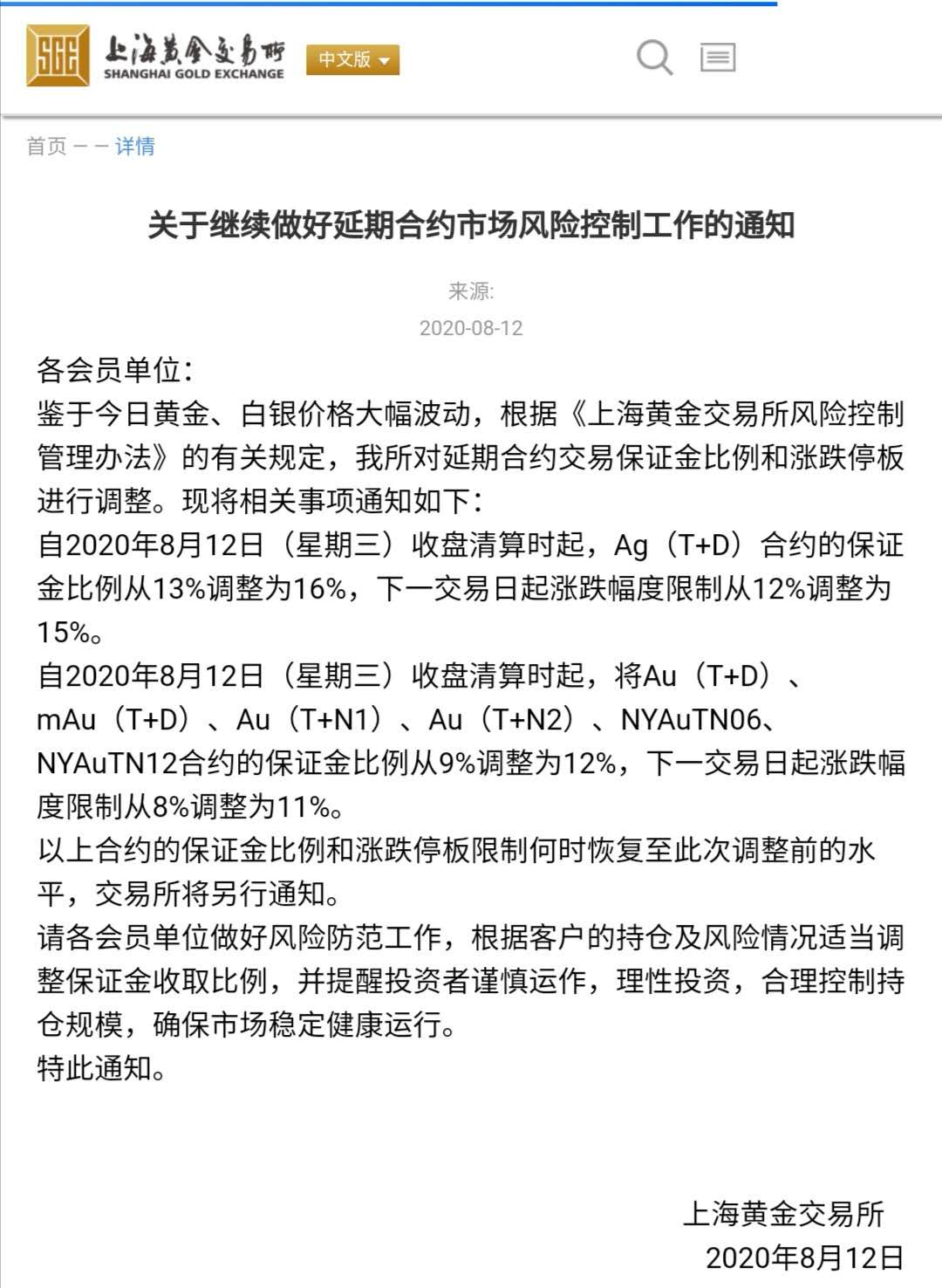

上金所调整金银延期合约交易保证金比例和涨跌停板

上金所通知称,鉴于今日黄金、白银价格大幅波动,根据《上海黄金交易所风险控制管理办法》的有关规定,我所对延期合约交易保证金比例和涨跌停板进行调整。现将相关事项通知如下:

自2020年8月12日(星期三)收盘清算时起,Ag(T+D)合约的保证金比例从13%调整为16%,下一交易日起涨跌幅度限制从12%调整为15%。

自2020年8月12日(星期三)收盘清算时起,将Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12合约的保证金比例从9%调整为12%,下一交易日起涨跌幅度限制从8%调整为11%。

以上合约的保证金比例和涨跌停板限制何时恢复至此次调整前的水平,交易所将另行通知。

请各会员单位做好风险防范工作,根据客户的持仓及风险情况适当调整保证金收取比例,并提醒投资者谨慎运作,理性投资,合理控制持仓规模,确保市场稳定健康运行。

后市咋看?

星石投资:权益资产未来有较大的提升空间

股市面临的流动性与整个宏观环境面临的流动性还有所不同,股市还有一个大类资产配置迁移的利好。目前权益资产相对理财、债券、房产仍具备估值优势,同时在居民资产配置中的比例极低,未来有较大提升空间。

国盛证券:宏观流动性不是主要矛盾,市场的每一次回调都是入场的好时点

从市场大势来讲,今年以来股票市场流动性非常充足。虽然宏观流动性从5月开始收紧,但在没有出现极端波动的情况下,宏观流动性并不是市场的主要矛盾,市场的每一次回调都是入场的好时点。

清和泉资本:中期市场结构性牛市的格局不变

短期市场存在调整再出发的需求。一是市场经过连续的大幅上涨,市场整体的估值已经得以明显的修复。二是当前虽然政策并未转向,但是货币-信用的格局指向货币和信用进入相对“平稳”的阶段。三是市场结构存在平衡的需求,这主要受到疫情的改善和经济复苏的影响。

中期市场结构性牛市的格局不变。一是当前宏观政策中长期宽松格局不变,更加强调跨周期调节,摒弃了过去的大开大合,从发达国家经验来看,可持续可预期的宏观政策对资本市场非常友好。二是资本市场在不断改革和开放。改革和开放的目标主要是支持实体经济融资、降低实体负债成本、鼓励加大研发投入和创新、扶持重点创新科技领域的发展,这非常有利于诞生具有竞争力的优质企业。