白银期货本周继续强势上行,不断刷新价格新高。上期所昨日调整白银期货保证金比例和涨跌停板幅度,并提醒投资者近期市场波动性加大,注意风险把控。

白银期货保证金比例和涨跌停板幅度调整

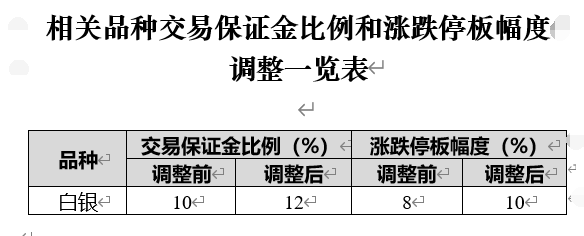

8月18日,上期所发布通知,自2020年8月20日(周四)收盘结算时起,白银期货合约的交易保证金比例调整为12%,涨跌停板幅度调整为10%。

上期所优化黄金等16个期货品种交割流程

8月18日,上期所发布黄金、阴极铜、铝等16个品种期货合约修订案以及《上海期货交易所黄金期货交割实施细则(试行)》《上海期货交易所交割细则》等6个实施细则修订案。此次修订缩短了相关期货品种交割期,黄金期货交割期由5天缩短为1天,其他期货品种交割期由5天缩短为3天。

根据公告,相关品种合约及实施细则主要围绕以下四个方面进行修订:一是将黄金期货合约中交割期的规定由“最后交易日后连续五个工作日”修改为“最后交易日后第一个工作日”;二是为保证交割期内涵的统一,参照黄金期货合约交割期的修订内容,将发票流转从交割期中删除,除黄金期货以外的其他期货品种合约中交割期的规定由“最后交易日后连续五个工作日”修改为“最后交易日后连续三个工作日”;三是同步修改《上海期货交易所黄金期货交割实施细则(试行)》《上海期货交易所交割细则》《上海期货交易所石油沥青期货交割实施细则(试行)》《上海期货交易所燃料油期货交割实施细则》《上海期货交易所结算细则》《上海期货交易所标准仓单管理办法》中有关交割期、交割流程、发票流转等的规定及表述;四是调整了进口3号烟胶片交割商品必备单证和有效期。

市场人士对期货日报记者表示,有关合约及实施细则的修订,将提升市场交割效率,提高市场资金使用效率,有助于企业在生产经营过程中更好地通过期货规避风险,进一步促进期货市场功能发挥,更好地服务实体经济发展。

相关修订文件如下:

1.修订对照表

2.合约修订版

3.《上海期货交易所黄金期货交割实施细则(试行)》(修订版)

4.《上海期货交易所交割细则》(修订版)

5.《上海期货交易所石油沥青期货交割实施细则(试行)》(修订版)

6.《上海期货交易所燃料油期货交割实施细则》(修订版)

7.《上海期货交易所结算细则》(修订版)

8.《上海期货交易所标准仓单管理办法》(修订版)

贵金属短期振荡加剧,注意风险把控

继上周贵金属市场出现大幅回调后,本周二国际现货黄金价格再度站上2000美元/盎司关口,现货白银价格也由之前23.39美元/盎司的低点反弹至27美元/盎司关口上方,同时带动国内沪金期货价格在周二收高2.68%至433.94元/克,沪银期货收高5.13%至6459元/千克。

在光大期货贵金属分析师展大鹏看来,本次金价快速反弹的直接原因是本周美元指数疲软再现,美债收益率也从上周触及的较高水平有所滑落。

他说,此前美国公布的地区制造业调查结果疲弱,增加了市场对美国经济复苏根基不稳的疑虑。数据显示,纽约联储制造业指数从7月的17.2骤降至3.7,远低于15的预期值。同时有消息称,巴菲特的伯克希尔哈撒韦公司增持大型金矿公司的股份,提振了市场人气。

看向周内,展大鹏说,市场密切关注美联储在周四凌晨(北京时间周四2:00)公布的7月货币政策会议纪要,以寻找预期的政策前景转变的任何线索。如果出现任何即将设定平均通胀目标或收益率曲线控制的暗示都将对美元不利,换言之将进一步提振贵金属价格。

在华泰期货研究院贵金属研究团队看来,美国选战将进入更加激烈的阶段,加上美联储7月会议纪要即将公布,市场的不安情绪仍支撑着金价。同时,美债收益率则出现了一定回落,此前连续走高的情况被打破,这对于黄金价格的走高有着一定的积极作用。

从全球利率前景来看,国信期货有色分析师顾冯达表示,由于以美联储为首的全球央行开启史无前例的超宽松货币刺激政策,目前全球负利率债券规模超过15万亿美元,且未来名义利率预计将维持相对长时间的超宽松状态。

“而在美国天量政府债务的偿还压力限制下,美联储实施收益率曲线控制预期热度不减,在经济前景未见明显改善的情形下,预计后期美债利率大概率以低位振荡为主,而市场通胀预期抬头将成为压低实际利率主要驱动力。”他补充道。

金瑞期货贵金属研究员杜飞对期货日报记者表示,目前疫情二次暴发的影响并未散去,美联储大规模刺激并未有效促进实体经济的恢复,这为美债名义收益率保持低位提供了一定基础。而从通胀角度来看,通胀预期已回升至1.63%,距离2.0%的美联储控制目标还有一定空间。此外二季度美国个人可支配收入增速创下11.5%的新高,这是美联储刺激政策带来的结果,为通胀预期的提升提供了空间。美债实际收益率或将进一步下降至-1.5%左右,黄金价格支撑仍将延续。

在展大鹏看来,目前黄金反弹的中期因素没有太多转变,美国经济恢复缓慢下严重依赖美联储宽松的货币政策,且美股的不稳定性也对流动性极为依赖,说成市场“绑架”美联储政策也不意外。因此对黄金而言中长期向上空间仍然是可以想象的。

不过他提示道,短期确实要注意,一是美元反弹预期在增强,二是上周金银价格快速回调打破了一致性预期,除非反弹能快速“收复失地”,否则只会带来更多的“获利了结”。

看向后市,展大鹏认为,黄金走势或陷入宽幅振荡,一是消化获利盘,二是为后期积蓄力量。需注意的是,当前金银比最低已跌至历史平均水平附近,从这方面来说白银短期单边行情或结束,宜清仓观望。

整体而言,银河期货贵金属研究员万一菁表示,尽管上周贵金属价格受疫苗以及美国国债收益率的影响承压回落,而多头获利了结更是令贵金属价格“雪上加霜”,但从全球宽松以及通胀预期的角度来看,目前认为贵金属已经进入下跌通道还为时尚早。

“我们认为,贵金属价格保持高位振荡的概率较大,在基本面没有较大改变的情况下,目前价格点位区间与基本面相适应,但考虑到全球政治与经济不确定性较强以及市场分歧较大,因此日内波动也将较为剧烈,这将加大操作的风险,很容易出现‘多空双杀’的局面,为此市场投资者需注意风险把控。”她最后提醒道。

City Index分析师史蒂文·萨维尔认为,这一轮“金牛”可能是由投机者疯狂买入黄金ETF导致的,滋生了泡沫,导致金价长得快也跌的快。

“全球最大黄金ETF——SPDR Gold Trust ETF(GLD)和iShares Gold Trust ETF(IAU)持有的实物黄金数量,最近一段时间都大幅增加。具体而言,在过去几个月中,GLD和IAU合计增持了约400吨(1200万盎司)的实物黄金,这表明黄金ETF的投机者在积极购入黄金ETF。”史蒂文·萨维尔说。

此外,COMEX期金非商业持仓的净多头头寸近期却出现了回落,接近年内低点。史蒂文·萨维尔认为,这表明投机者更加关注黄金ETF,而不是黄金期货。相比之下,黄金ETF的买入门槛更低,更容易滋生泡沫。

史蒂文·萨维尔认为,基本面虽然有利好因素,但若本轮金价的上涨真的是由投机情绪推动的,那么8月初达到的2074美元就是金价本轮的新高了,即使投机情绪可以再助涨金价一段时间,但三周内黄金很可能形成顶部。