走向破产边缘的腾邦国际又有新“瓜”。

腾邦国际之前刚回复深交所,对于红岭创投创始人周世平的1.8亿元借款已还清,马上便遭周世平打脸:还有2600万没还。昨天深夜,腾邦国际终于承认,确实还有2600万没还。

这只曾经的旅游业龙头去年被国际航协“封杀”后债务风险持续攀升,目前游走在破产清算边缘,股价从高点至今已暴跌94%以上。

腾邦国际深夜公告:

确实还有2600万没还

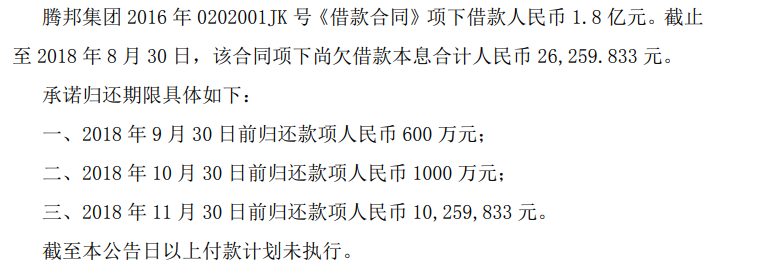

8月21日晚间,腾邦国际发布公告,表示关注到媒体对公司控股股东腾邦集团与周世平借款担保事项的相关报道,再次向腾邦集团核实,后者承认其2016年0202001JK号《借款合同》项下借款,尚欠本息合计人民币26,259.833元。

周世平是红岭创投实际控制人、深南股份董事长兼总经理。根据腾邦国际的公告,这笔借款本金人民币 18,000 万元,借款期限 12 个月,借款期间自 2016年 2 月 3 日起至 2017 年 2 月 2 日止,借款利率为年化 21%,每月 30 日为付息日,借款用途为补充企业流动资金。

腾邦国际表示,公司全资子公司深圳市腾付通电子支付科技有限公司、 深圳市前海融易行小额贷款有限公司(已于2019年底出售)为此提供担保,并在保证合同上加盖了公章。

此前称1.8亿已还清后遭周世平打脸

8月4日,深交所要求腾邦集团及实控人钟百胜再次核实并确认,是否存在以上市公司腾邦国际名义借款或担保的其他事项。

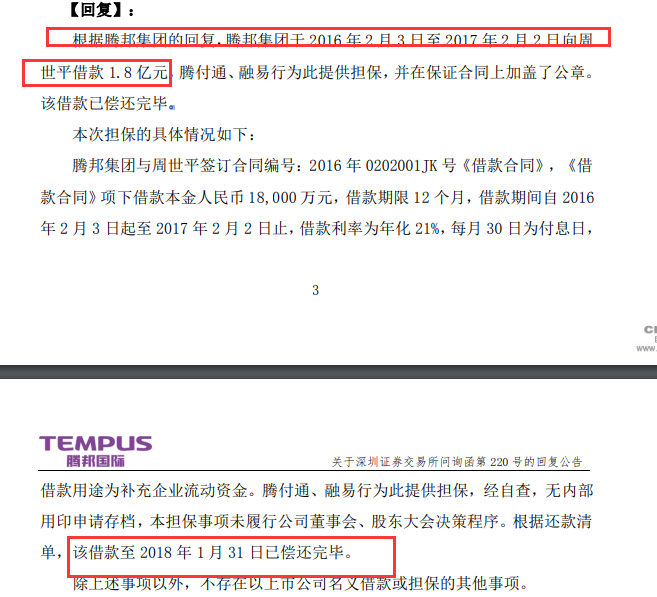

8月18日,腾邦国际在回复上交所的公告中表示,根据腾邦集团的回复,腾邦集团于 2016 年 2 月 3 日至 2017 年 2 月 2 日向周世平借款 1.8 亿元,腾付通、融易行为此提供担保。经自查,无内部用印申请存档,本担保事项未履行公司董事会、股东大会决策程序。

根据还款清单,该借款至 2018 年 1 月 31 日已偿还完毕。除上述事项以外,不存在以上市公司名义借款或担保的其他事项。

然而这则还款公告发布后,周世平便公开表示,上述借款还有2600多万尚未归还。据网易财经报道,此外,腾邦集团方面对周世平还有其他的借款,目前欠款总额达到1.5亿元以上。

周世平还还将腾邦集团2018年9月给立下的还款承诺函张贴出来。在《承诺函》中,腾邦集团表示,因为公司资金计划安排等原因,上述欠款已逾期超过1年,未能按期偿还,并承诺了新的还款期限。

深陷债务危机

累计诉讼金额达超31亿

8月5日晚间,腾邦国际发布公告称,公司累计诉讼金额达到31.15亿元。除此前已披露的13项诉讼案件进展,最新公告还披露了公司新增的两起诉讼、仲裁案件。

而据腾邦国际披露,公司涉及的诉讼案件中金融机构涉诉案件诉讼金额为26.95亿元,占合计诉讼金额的比例为85.51%。

大量诉讼背后是公司负债的集中逾期。面对债权人的集中申诉,腾邦国际回应称,“公司及全资、控股子公司作为涉诉主体的原因主要是因为公司流动性出现困难以及新冠疫情影响导致未及时偿还相应债权人的贷款、货款等债务,已对公司业务开展造成较大影响,公司正积极应诉,妥善处理。”

腾邦国际的资金链有多紧张呢?财报数据,截至今年一季度末,公司货币资金2.12亿元,而短期借款达到27.77亿元,流动负债合计46.96亿元,资产负债率高达79.41%。

此前的数据显示,截至2019年末,腾邦国际总负债高达55.29亿元。其中,不少负债逾期,使得公司面临大量诉讼。

3亿元贷款未还

腾邦国际公司

事实上,自2018年底曝出资金链风险以来,受累于大股东腾邦集团和实控人的债务风险,腾邦国际经营状况全线溃败,逐步走到破产清算边缘。

4月21日晚间,腾邦国际发布公告称,公司收到广东省深圳市中级人民法院《通知书》,称申请人中信银行深圳分行申请对公司破产清算。公司已向法院提交异议书,目前正积极与债权人进行沟通中。

针对申请人对公司的债权情况,公告表示,中信银行深圳分行与公司于2018年7月17日签订《综合授信合同》及补充协议,综合授信人民币3亿元,期限自2018年7月17日起至2019年7月4日止。

合同签订后,中信银行深圳分行合计向公司发放了14笔流动资金贷款人民币3亿元。截止本公告日,贷款本金、及相应的利息和罚息均未归还。

腾邦国际提示道,公司破产清算申请是否被法院受理,公司是否进入破产清算程序尚存在重大不确定性。

根据公告,法院受理破产申请前,不排除中信银行深圳分行因债权到期无法受偿,通过诉讼、仲裁等方式主张权利,甚至对公司资产、银行账户等进行查封冻结,乃至对公司资产进行拍卖处置。如果出现上述情况,腾邦国际的经营将受到严重负面影响。

如果破产清算申请被法院受理,腾邦国际将进入破产清算程序;公司将存在被宣告破产及终止上市的风险。

近两年股价下跌近8成

市值缩水90亿

伴随着债务违约危机的加深与爆发,这家于2011年在深圳创业板上市交易的商旅服务公司股价近两年连连下跌。

2018年5月29日,腾邦国际股价曾创18.13元/股的阶段性高点,此后便一路下滑。截至4月21日收盘,其股价已缩水至3.71元/股,较近两年前的高点下跌79.5%,期间市值则蒸发90亿元。

值得注意的是,2014年、2015年,腾邦国际曾是知名的大牛股,股价最高曾达到61.75元,截至今天已缩水95%。

根据公开资料,腾邦国际业务涵盖旅游度假、航空运营、商旅管理、金融服务四大板块,而机票代售在其主营业务中占比较大。

2019年6月,因BSP(Billingand Settlement Plan,即开账与结算计划)票款欠款,国际航协终止了与腾邦国际5家子公司签署的客运销售代理协议,并取消5家子公司的国际航协认可客运代理人资格,腾邦国际核心业务机票代销网络直接停摆。

腾邦国际只能通过向其他代理方、第三方平台、航空公司等机票供应商采用现结或预充值等其他结算方式采购机票对外销售。但受制于公司资金流动性紧张以及机票采购结算方式的限制,腾邦国际机票业务受到严重冲击。

据该公司此前发布的2019年业绩快报显示,去年腾邦国际实现营业收入33.69亿元,同比下滑31.04%;营业利润亏损16.11亿元,同比下滑717.98%;归母净利润同比下滑1041.36%至-15.79亿元。

在疫情严重冲击旅游行业大背景下,腾邦国际一季度业绩尤为惨淡。公司2020年1月至3月归属于上市公司股东的净利润亏损6500万元至7000万元,而上年同期盈利2070.97万元。