中国基金报记者 吴君

摩根资管100%控股上投摩根又有重要进展。近期上海联合产权交易所发布信息,上海国际信托拟转让上投摩根49%股权,转让价格是70亿元。这意味着首家外资100%控股的公募基金在不久的将来有望诞生。

除此以外,目前贝莱德、路博迈、富达申请的公募基金公司,正在走证监会的审批流程。未来国内资本市场和财富管理行业,将会迎来内资公募、外资公募同台竞技,竞争会更加激烈。

挂牌70亿转让上投摩根49%股权

8月24日晚间,上海联合产权交易所公布的信息显示,上海国际信托有限公司拟转让所持有的上投摩根基金管理有限公司49%股权,转让价格是70亿元,信息披露时间是2020年8月25日到2020年9月21日。

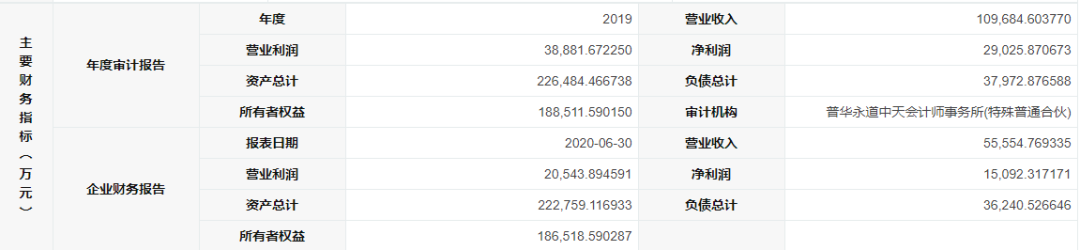

值得注意的是,2019年年底,上海财瑞资产评估有限公司曾对上投摩根进行资产评估,该公司净资产的账目价值为188511.59万元,评估价值为942220万元;转让标的对应评估值为461687.8万元(约等于46.17亿元)。此次挂牌转让价格为70亿元,较该评估值大幅溢价52%左右。

去年8月,摩根大通(JPMorgan)旗下摩根资管花了2.41亿元成功竞拍上海国际信托持有的上投摩根2%股权,其持股比例将升至51%,或将成为上投摩根的第一大股东,当然这笔交易还在走监管审批流程。彼时,市场认为,上投摩根有望成为中国公募基金行业第一家外资绝对控股的基金公司。

到了今年4月,中国正式取消对证券公司、公募基金公司的外资持股比例限制。摩根资管宣布,与上海国际信托有限公司初步达成一项商业共识,将拟收购取得上投摩根基金管理有限公司股权至100%。

当时摩根资管也表示,期望与上海信托紧密协作,推进完成100%股权收购所需流程,包括寻求中国证监会的监管批准。

到了今年8月,这次上海联合产权交易所公布了上投摩根49%股权转让的信息,说明这件事情又进了一步。未来,摩根资管有望实现对上投摩根的100%控股。

今年4月3日,摩根资管亚太区首席执行官DanWatkins表示:“摩根资管深耕中国市场已久,并且不断强化在这一市场的广度和深度,我们很欣慰达到今天这一重要里程碑。我们非常欢迎中国加速开放外资股比限制,也因此可以进一步深入参与上投摩根的发展,并且和紧密合作逾15年的合资企业伙伴寻求符合法律法规规定的、实现100%股权的路径。”

摩根资管全球主席PaulBateman补充道:“摩根资管自1970年代起就开始服务亚洲投资者,中国市场是我们的战略重点,我们很自豪在这里建立了行业领先地位、并有望成为首家达到这一重要发展里程碑的外资资管公司。感谢我们的合资企业伙伴长期的协作和支持。展望未来,我们期待加强在中国这一重要战略市场的在岸业务,期待继续服务中国和全球投资者日益增长和发展的需求。”

据悉,截至2020年6月底,摩根资管的管理规模为2.2万亿美元,是全球知名资管巨头。

上投摩根管理规模超千亿

今年上半年净利润1.51亿元

值得注意的是,此次发布的股权转让项目信息,还披露了上投摩根目前经营的一些情况。资料显示,上投摩根基金管理有限公司成立于2004年5月12日,注册资本是2.5亿元,由上海国际信托有限公司持股51%,JPMORGAN ASSET MANAGEMENT (UK) LIMITED持股49%。目前公司的职工人数是315人。

从其主要财务指标来看,上投摩根2019年的营业收入为10.97亿元,净利润为2.90亿元,营业利润为3.89亿元,资产总计为22.65亿元。

截至2020年6月30日,上投摩根上半年的营业收入为5.56亿元,净利润为1.51亿元,营业利润为2.05亿元。

Wind数据显示,截至2020年二季度末,上投摩根基金管理有限公司的基金资产净值合计为1249.23亿元,基金总数为74只,其中非货币规模为562.57亿元,货币基金为686.66亿元。

在今年7月上投摩根举办的策略分享会上,上投摩根总经理王大智表示,面对未来不断开放的市场格局,上投摩根未来发展的核心战略是:“扎根中国,让世界走进中国,让中国走向世界”。首先“让世界走进中国”,外方股东摩根资产管理作为全球顶尖的金融机构,拥有非常庞大的海外客户网络。随着中国市场的持续开放,上投摩根基金希望能帮助摩根资管的全球客户进入中国,并成为其首选合作伙伴。而“让中国走向世界”,就是希望能帮助中国的客户更好地投资世界。未来在投资上,上投摩根基金会与摩根资产管理更为紧密的整合,实现自上而下、全方位的融合。

多家外资机构申请设立基金公司

近年来,中国资本市场加速对外开放,2017年11月10日,财政部宣布,国内基金公司控股权外资持股比例放宽至51%,三年之后投资比例不受限制;2019年7月20日,国务院金融稳定发展委员会办公室宣布进一步扩大金融对外开放的11条措施,其中,基金管理公司放开外资股比限制的时点提前到2020年4月1日。

除了摩根以外,贝莱德、路博迈、富达等多家外资巨头也在积极申请中国公募基金牌照。

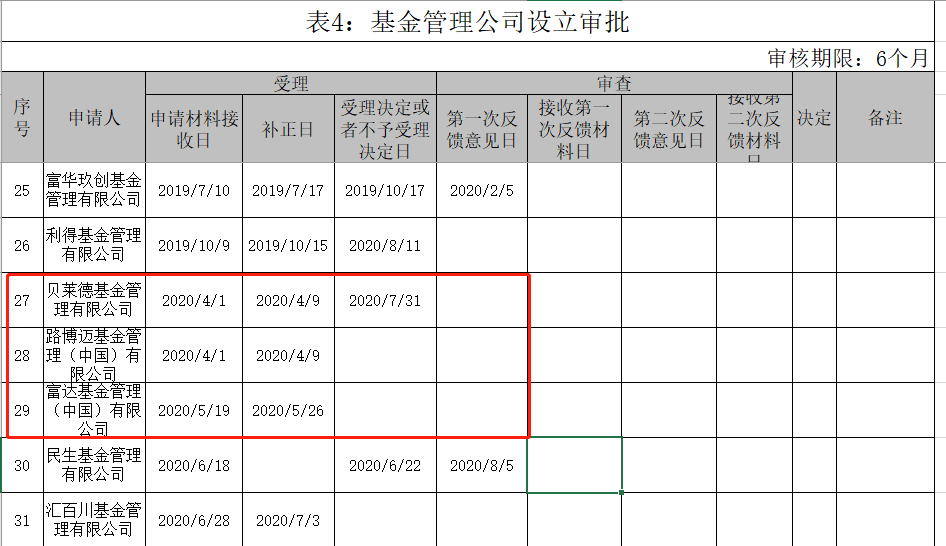

今年4月1日,证监会网站显示贝莱德、路博迈两家外资资管机构正式递交公募基金设立申请,分别是贝莱德基金管理有限公司、路博迈基金管理(中国)有限公司。

贝莱德是全球资管规模排名第一的巨头,截至2020年6月底,贝莱德在全球管理的总资产达7.32万亿美元,涵括股票、固定收益投资、现金管理、替代性投资、不动产及咨询策略。

路博迈是一家国际老牌资产管理公司,公司创始人之一、被称为美国共同基金之父的Roy Neuberger 在1939年与Robert Berman 联合创立了路博迈(Neuberger Berman)。截至2019年12月底,路博迈管理了包括1061亿美元股票资产,1604亿美元固定收益资产和892亿美元另类管理资产。

随后,富达也递交了申请,申请设立公募富达基金管理(中国)有限公司,成为第三家提交公募基金牌照申请的外资机构。富达是国际知名资管机构,截至 2020 年 3 月 31 日,富达国际总资产达 4799 亿美元,约合人民币3.4万亿。

目前这几家外资机构申请设立的公募还在走审批流程,未来公募基金业也进入内外资机构同台竞技的新时代。