周三美股尾盘走低,三大股指大幅收跌。截至收盘,道指跌1.92%报26763.13点,标普500跌2.37%报3236.92点,纳指跌3.02%报10632.99点。美国大型科技股全线走低,苹果跌4.19%,亚马逊跌4.13%,奈飞跌4.19%,谷歌跌3.48%,Facebook跌2.25%,微软跌3.29%。

金融股和能源股也全线走低,摩根大通跌1.62%,高盛跌2.89%,花旗跌3.35%,摩根士丹利跌2.55%,美国银行跌2.8%,富国银行跌3.42%,伯克希尔哈撒韦跌1.76%。埃克森美孚跌3.18%,雪佛龙跌4.67%,康菲石油跌4.04%。

风险资产全线走低,COMEX黄金期货收跌2.15%报1866.6美元/盎司,连跌三日,创7月21日以来新低;NYMEX原油期货收跌0.53%报39.59美元/桶,布油收跌0.45%报42美元/桶。

“靴子落地”前 美股“跌一跌更健康”

川财证券认为,现阶段美国货币政策的想象空间较为有限和新一轮财政刺激的受阻一定程度上影响美股市场信心。考虑到今年3月底以来美股涨幅过大,且现阶段美股估值偏高,尤其纳斯达克指数现阶段的市盈率严重偏离近十年的平均水平,以及疫情对美国经济复苏企稳仍构成一定阻力,叠加即将到来的美国大选带来了美国政治不确定性上升,预计美股市场的震荡和波动还未结束。鉴于疫情仍然冲击美国经济,美联储货币政策整体处于宽松阶段,叠加全球政治不确定性依然较高,黄金依然有较好的避险作用。

平安证券认为,9月21日以来,以美股为代表的国际市场波动明显加剧,这带来了市场对波动率抬升的关注。需要警惕美国总统大选或其他事件给市场带来的“情理之中但却意料之外”的冲击。一旦市场受到上述冲击,当下低波动率将迅速飙升,大类资产配置的方向也将重新锚定。特别是,当前市场对美国大选等事件的前景都处在迷雾之中,无论是预期,还是判断,都缺乏足够的落脚与支撑,只是大家都预感到有什么大事要发生,但都在等“靴子落地”而已!从大选角度看,特朗普与拜登两位候选人无论谁上台都可能会造成美国金融市场波动率的飙升。除大选之外,美联储的新货币政策框架也可能会在未来数年带来导致美国金融市场波动率的攀升。在基本面修复难证伪、科技龙头盈利向好等综合影响下,美股可能仍处于“跌一跌更健康”的状态。

光大证券认为,自3月20日低点以来,在美联储采取无限量宽松以及美国财政部出台2万亿经济刺激方案后,泛滥的流动性推动三大指数的PE估值上涨。即使这几周有所调整,但美股估值仍然在偏贵的位置。芝加哥联储行长表示,美联储的利率指引并不排除在通胀率平均达到2%前加息。这意味着美联储对未来货币政策态度出现边际转向的可能性增加,使得美股的高估值受到挑战。后续美股仍存隐忧,或将维持震荡,美国迟迟难以落地的财政计划也为后续美股增添了隐忧。如果该法案不能在本月底通过,政府将在大选前几周的10月1日关门。同时美国大选之前中美之间的频繁摩擦和政策不确定性高企,也将影响美股的市场情绪,后续可能更多地维持震荡态势。

兴业证券认为,3月美股大跌后VIX上平台使得此前美股对冲机制成本抬升,本轮美股“散户化”的特征又放大了市场的波动。在资产估值偏高的背景下,基本面、政策面的边际变化均可能导致市场较大震荡。与此同时,关注到目前美国流动性尚未明显恶化,叠加美联储的背书,对于整体系统性风险,可能无需过度担忧。

wind数据显示,截至9月23日盘前,道琼斯工业指数市盈率为26.93倍,处于过去10年99.04%分位。标普500市盈率32.44倍,处于过去10年的98.66%分位,纳斯达克指数市盈率更是高达62.98倍,处于过去10年的99.62%分位。

北向资金垂青科技股

近期A股持续缩量震荡,周三市场成交量继续萎缩,两市合计成交仅有6607亿元。从盘面上看,行业板块涨多跌少,生物疫苗概念再度爆发,市场再度体现出一定的避险属性。结合过往美股大跌来看,A股表现越发脱敏,不过,由于中美映射的存在,美股科技龙头大跌通常会对国内科技股走势带来一定的压力,典型如特斯拉股价剧烈波动,以及苹果供应商调整等都是较为明显的表现。

从近3个交易日北向资金表现来看,北向资金净流入居前的板块为汽车和电子元件行业,汽车行业净流入居前的个股为宁德时代、长安汽车、万丰奥威、金固股份、均胜电子、威孚高科、华域汽车,电子板块净流入居前的个股包括立讯精密、TCL科技、长盈精密、兆易创新、亿纬锂能等。在本周北向资金净流出112.50亿元的大背景下,更显示外资对国内科技股的偏爱。

分析认为,深交所重拳出击,对两自然人限制交易,涉异常交易豫金刚石、长方集团,也在一定程度体现监管引导价值投资的良苦用心。

西部证券认为,国内经济运行稳健,经济发展动力已由“修复”周期逐步向“主动扩张”周期转移,配合货币结构优化下的市场流动性剩余扩张,将有望支撑A股走出万众期待的“趋势牛”。一方面,伴随货币结构持续优化,市场流动性剩余或趋于扩张;另一方面,人民币汇率趋于走强亦将吸引外资布局人民币资产,从而加快A股市场的增量流动性注入,为其趋势走牛提供更为有利的环境。建议主线布局顺周期+低估值的大金融和大周期方向。

招商证券认为,临近美国大选,中美关系不确定性增强,美股科技股持续下跌,短期仍可能对A股科技股造成冲击,但tiktok解决方案反转及券商合并预计会一定程度刺激市场回暖。预计后续随着经济持续回暖,预计牛市格局仍将持续。

浙商证券认为,在四季度经济修复大概率放缓的宏观背景下,对科技股而言,四季度或迎来阶段性反弹机会,未来1-2个月可关注低吸机会,其一高景气方向关注光伏、电动车、军工等,其二超跌反弹方向关注半导体。

低估值科技龙头有机会

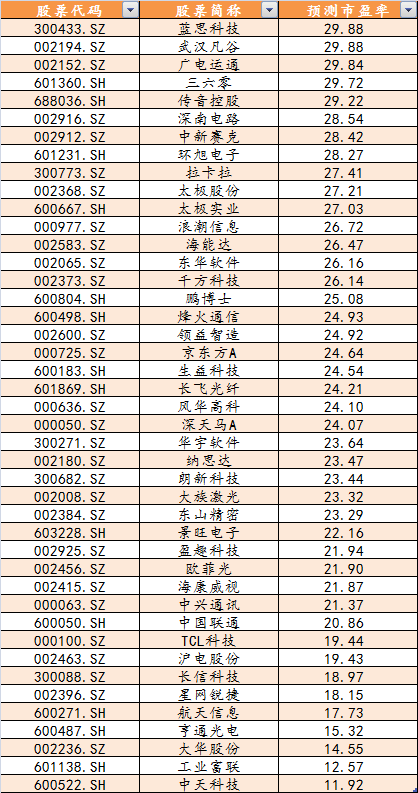

数据显示,WIND科技龙头指数 (8841234.WI)126只成分股中,已有43只目前股价对应未来12个月预测每股收益计算的市盈率将降至30倍以下,TCL科技、沪电股份、长信科技、星网锐捷、航天信息、亨通光电、大华股份、工业富联、中天科技等市盈率在10倍以下,具体结果如下: