上市公司三季度业绩牵动着市场的关注:业绩恢复明显、超市场预期的,市场资金纷沓而至;前期涨幅过大而业绩低于预期的,瞬间被资金抛弃。

Wind统计数据显示,截至今日收盘,两市已有超过3450家上市公司披露2020年三季报,具体情况如下:

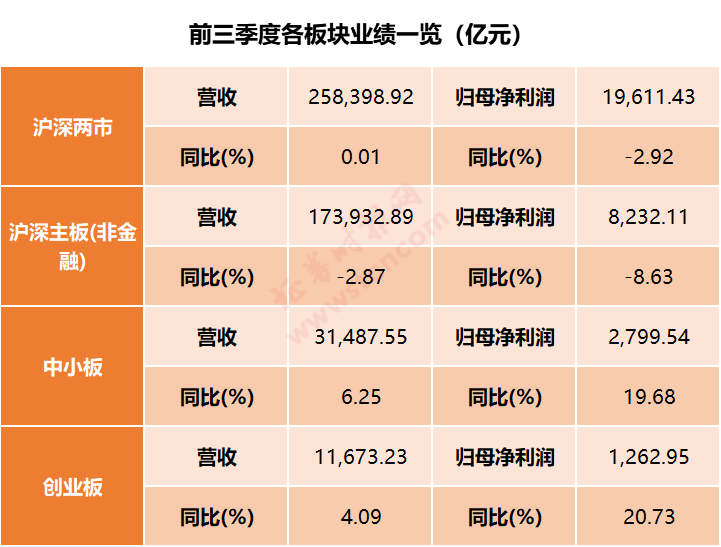

1、整体来看,逾3450家上市公司前三季度实现营收25.84万亿元,同比增加0.01%,实现归母净利润1.96万亿元,同比减少2.92%;

2、从板块来看,中小板和创业板表现优异,两者前三季度归母净利润同比增长19.68%和20.73%;

3、从行业来看,前三季度归母净利润增速排名前五的行业分别是农林牧渔、电气设备、综合、机械设备、电子。

4、从3季度单季来看,综合、化工、电气设备、采掘、农林牧渔等5大归母净利润增速排名前五;个股方面,25股单季度归母净利润增速超过2000%。

A股整体业绩尚未回正,中小创表现优异

随着复工复产不断推进,国内经济回暖明显。在此大背景下,上市公司作为中国经济最具活力的微观主体也展现了强大的韧性。

截至今日收盘,两市已有超过3450家上市公司披露2020年三季报,从整体来看,共实现营收25.84万亿元,同比增加0.01%,实现归母净利润1.96万亿元,同比减少2.92%;而此前中报数据显示,全部A股上市公司约实现营业收入23.5万亿元,同比下降2.85%;实现归属于母公司净利润约1.85万亿元,同比下降18.24%。

若剔除金融和两油,A股累计实现营收18.87万亿元,同比增加4.23%,实现归母净利润1.18万亿元,同比增长3.7%。

分板块来看,A股呈现“小而美”的趋势。

其中沪深主板(非金融)前三季度营收和归母净利润分别下降2.87%、8.63%;中小板和创业板表现优异,其中中小板前三季度归母净利润同比增长19.68%;创业板同比增长20.73%。

行业:农林牧渔“一骑绝尘”,利润大增132%

从行业来看,前三季度归母净利润增速排名前五的行业分别是农林牧渔、电气设备、综合、机械设备、电子。

其中,农林牧渔业绩表现一骑绝尘,已披露三季报的公司数据显示,行业累计实现净利润543.41亿元,同比大增132.39%。电气设备、综合两大行业净利润同比增速均超过40%,分列二、三位。

东北证券农林牧原团队指出,分子行业来看,目前,生猪产能恢复尚需时日,较高盈利仍可期。虽然能繁母猪存栏量在恢复,但考虑到三元母猪占比高达40%以上,母猪群效率下降,最终真实的产能增长大打折扣,猪价有望保持在较好的盈利区间内,并且盈利期较以往拉长。上市公司明年的出栏量同比今年仍然会大幅增长,量大增、价小跌,2021年养殖企业业绩表现依旧值得期待。白羽鸡产能继续上升,鸡肉价格承压。预计2021年上半年白羽鸡肉产量或将超过400万吨,白羽鸡行业景气度维持低迷。随着畜禽养殖行业集中度的提升以及规模养殖场养殖量占比的增加,行业对动保产品优质供应商的需求有望上升,利好动保行业上市公司市占率的提升。

另外,饲料放量正当时,成本压力差异化。畜禽养殖产能加速释放,饲料销量同比增长,玉米价格涨幅较大,饲料企业成本压力加剧,龙头企业采购成本、转嫁能力、配方调整技术均有巨大优势,甚至可通过价格战长期获利,因此其盈利能力受影响很小。

若单从3季度的表现来看,综合和化工两大行业净利润增幅均超过100%,排名第一、第二;另外,电气设备、采掘、农林牧渔、机械设备、汽车等行业3季度净利润同比增幅均超过50%。

25股3季度净利润同比增幅超过2000%

上市公司三季度业绩牵动着市场的关注,当晚披露的业绩表现,次日便在二级市场得到反馈。

业绩恢复明显、超市场预期的,市场资金纷沓而至;前期涨幅过大而业绩低于预期的,瞬间被资金抛弃。

Wind统计数据显示,已披露三季报的个股中,25股3季度单季净利润同比增幅超过2000%。这其中,中百集团以超过124倍的净利润增幅排名首位。

中百集团表示,2020年1月新冠肺炎疫情发生以来,根据武汉市疫情防控的相关规定,下属百货、电器公司门店于1月23日起闭店暂停营业,3月20日才陆续复工营业;超市各业态大部分门店持续处于营业状态,承担武汉市的民生保供任务,公司在疫情期间坚持低成本负毛利销售生鲜商品,收入下降、毛利减少,人工成本、运输防疫消杀等刚性费用增加较大,致一季度亏损1.7亿元。复工复产后销售收入虽有所回暖,但仍未恢复到疫情前水平。截止2020年9月,公司累计收到防疫保供补贴等各类政府补助资金2.16亿元(未经审计),使得本报告期净利润较同期增长幅度较大。

尽管业绩数字呈现巨大增幅,但主要是源于政府补贴,销售收入尚未完全恢复,中百集团股价未能获资金青睐,公司10月累计微跌0.63%。

西南证券表示,掘金三季报,不光要从数据层面自上而下概览,更要从行业驱动逻辑自下而上推敲。

其进一步指出,A股的行业可以大致分成三类,每一类具有自身特点,同时也可以挖掘不同的投资机会。第一类,是业绩增速较高,同时行业整体都有不错的机会,包括电子、电新以及机械行业。第二类,是行业增速较高,但这种增速是由偶然性的因素导致,并使得今年的基数较高,明年的业绩增速难以维持。这种行业中,需要挖掘细分领域且可持续的投资机会。这种行业有医药、汽车、农林牧渔、食品饮料、传媒等。第三类,是行业增速比较一般,但是在某些细分领域,拥有不错的投资机会。这样的行业有计算机、基础化工等。

以电子行业为例,西南证券指出,电子行业爆发式的利润增长主要来自于两个方面:其一是电子相关领域周期上行到来带来的相关龙头公司业绩暴涨。其二,是来自于原先的困境企业获得的营业外收入或补偿。不过即使如此,剔除这两大方面的业绩贡献,电子样本中其他企业在三季度依然实现了近10亿元的绝对值增长,显示电子行业的景气度确实在显著提升。考虑到未来新基建和科技竞赛仍将如火如荼地展开,尤其是十四五规划将助力双循环,必将带动相关科技领域的投资与需求提升,因此判断电子行业的景气是可持续的。