10月以来,以汽车为代表的三季报改善板块,受到市场热捧,比亚迪、广汽集团涨逾40%,东风汽车、江铃汽车、长安汽车等涨逾30%,经济复苏主线越来越受到市场重视,那么目前仍有哪些高景气板块值得重点关注?

三季报行业数据比对 哪些行业正在改善?

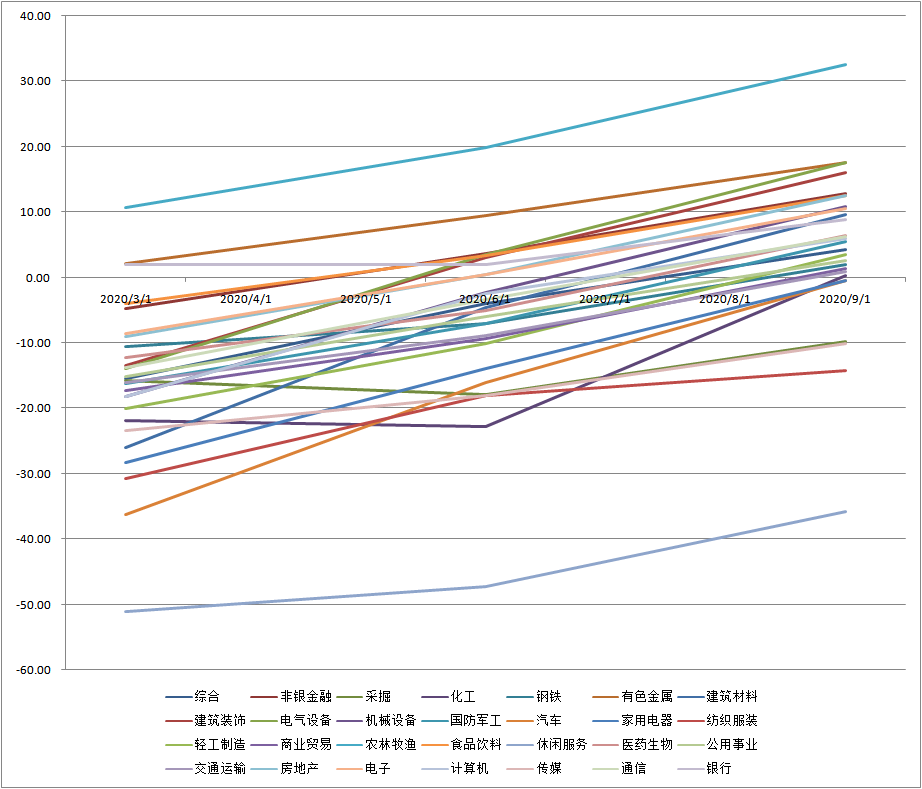

证券时报网梳理发现,按申万一级行业划分,28个行业营收同比增速较二季度均有所提升,从增速看,农林牧渔、电气设备、有色金属、建筑装饰、非银金融增速位居前5,汽车、家用电器、采掘、传媒、纺织服装、休闲服务营收增速仍为负数,休闲服务同比下滑-35.77%,纺织服装和传媒同比分别下滑14.21%和10.19%。

共有22个行业营营收同比增速转正,显示经济复苏力度。非银金融、有色金属、建筑装饰、电气设备、农林牧渔、食品饮料、房地产、电子、银行等9个行业在二季度营收增速已提前转正。

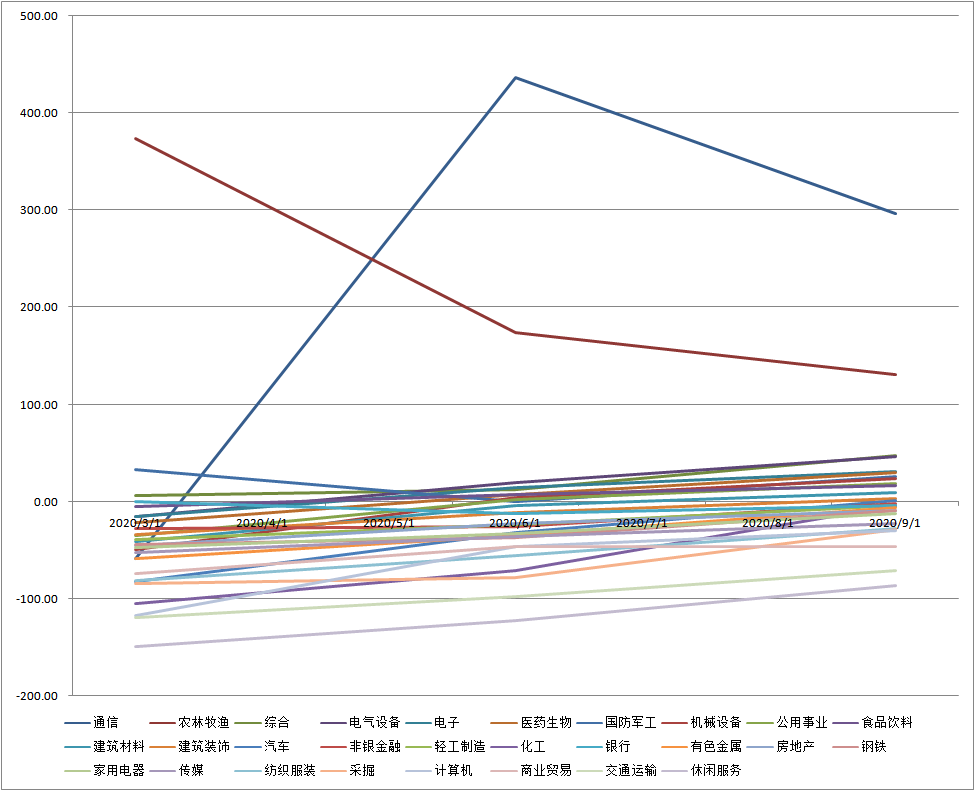

从净利润增速来看,通信、农林牧渔、综合、电气设备、电子、医药生物净利润同比增速超过30%,其中通信、

农林牧渔高达296.83%和130.79%,国防军工、建筑材料、建筑装饰、汽车净利润增速在三季度出现转正,同时需要注意的是通信、农林牧渔虽然仍维持高增速,但同比增速分别收窄139.53%和43.44%。

细分行业近期度如何?

申万宏源认为,上中游原材料与可选消费板块成为三季度A股业绩上行核心动力,为了便于清晰刻画当前各个行业基本面所处的景气特征从而便于横向对比,选取重点申万一二级行业,并按照绝对景气程度(营收和利润增速两个维度)和近期改善程度(营收和利润增速两个维度)进行排序。可以看出当前行业比较排序中占优的板块主要是高增长强改善的医药和中游制造和低增长强改善的可选消费板块。结合三季度各行业当前景气度所处定位来看,相较于当前景气度已经处于历史高位的医药和部分中游设备类行业,景气底部回升的可选消费更值得重点关注。

机构重点关注高景气度板块投资机会

化工

目前盈利能力较强的子行业主要集中在化工产业链下游环节,其中改性塑料、塑料制品、涂漆涂料、锂电池材料、电子化学品、日用化学品、涤纶(包含炼化项目)、树脂等子行业的盈利能力明显强于行业平均水平。在扩产周期开启阶段,叠加原材料价格低迷,化工产业链利润向下游转移的趋势仍在延续。

经过9-10月份部分化工品涨价催化,年底周期品上涨行情将延续,短期来看是成本和需求支撑,长期看是化工长周期的被动去库存持续深化。四季度除了关注内需和出口带来的行情,也应关注年末政策阶段性收官带来的企业业绩改善和“十四五”化工新材料相关布局。推荐:龙蟒佰利(钛白粉涨价,出口增速超预期)、万华化学(MDI全球龙头,MDI价格持续上调)、恒力石化(乙烯项目投产、布局投建500万吨PTA项目);新材料方面重点推荐:国瓷材料(国六蜂窝陶瓷贡献利润,携手高瓴加快口腔品牌建设)、回天新材(光伏业务贡献增量,高端用胶持续放量)。

建材

行业景气度持续回暖,龙头企业地位稳固。方正证券认为,水泥三季度业绩回暖,全年盈利有望维持高位。建议关注水泥板块:1、需求旺盛并正处于施工旺季的华东、华南区域水泥龙头海螺水泥、上峰水泥、华新水泥、万年青、塔牌集团;2、基建需求旺盛具备一定延续性的天山股份、祁连山等;3、水泥板块经过前期的调整,估值为年内相对低点,具备较好的安全边际。

玻纤:涨价通道开启,景气向上有望延续,伴随国内和海外需求的恢复,经济复苏,供需格局向好,玻纤价格底部回升,行业盈利水平有望持续提升。建议关注中国巨石、长海股份,关注新上市玻纤企业山东玻纤。

其他建材:龙头市占率逆势提升。建议关注竣工端建材龙头北新建材、伟星新材;继续关注受益于精装房渗透率提升、地产集采比例提升的细分建材龙头东方雨虹、帝欧家居、蒙娜丽莎、三棵树、亚士创能、永高股份。

军工

方正证券认为,上游元器件、新材料鸿远电子、宏达电子、中航光电、西部超导、中航光电等,中下游中航飞机、航发动力、中航沈飞、爱乐达等多三季度业绩亦超预期,反映了行业景气上行态势已经启动。业绩走势决定趋势性配置机会。

招商证券建议,长期看好市场空间最为广阔的航发产业链,建议关注上下游相关优质资产或核心产业链节点标的:航发动力、钢研高纳(招商有色)、派克新材、ST抚钢(招商有色)、航发控制、中航重机、图南股份、航发科技;高产业链景气度的航空产业链:中航沈飞、洪都航空、西部超导、中简科技、中航机电;有望得到海外市场提振的新型装备供应商:航天彩虹。

新能源车

申港证券认为,风光景气上行新能源车迎来拐点。前三季度电力设备及新能源行业总体涨幅45.6%,在各行业中位列第4位,归母净利润同比增长106.8%,位于第2位,处于上游位置。全球电动化加速,行业持续向上。顺应全球电动化趋势,疫情影响短期海外需求,不影响电动化长期趋势。本轮欧洲电动化加速,是由于欧盟碳排放法案要求提升,以及德国、法国等新能源车补贴再增加,通过政策扶持加速电动化已成为全球共识。建议关注动力电池龙头宁德时代,负极材料龙头璞泰来。

非银

今年前三季度,49家上市券商实现营业收入3764亿元,归母净利润1298亿元,同比分别增长25.74%和45.55%,前三季度,上市险企实现归母净利润1718亿元,同比下降19.29%。上市险企的净利润下滑主要有两个原因:一是750天国债收益率下行导致计提准备金增加,二是去年高基数(手续费及佣金支出税前扣除政策导致利润厚增)。

华西证券认为,中长期板块仍将延续此轮上涨主线——打造航母级券商的三个路径:1)现有龙头通过定增、配股再融资,补充资本金来提升自身实力;2)借助外部资源或平台流量:借助银行企业客户资源、有集团内混业预期的中银证券、招商证券、兴业证券、光大证券是受益标的,以及借助金融科技拓展财富管理业务的东方财富和华泰证券将受益于成交量持续放大和基金发行火热;3)有同业合并预期的中信证券、中国银河和申万宏源是受益标的。

对于保险板块,负债端受国内经济复苏提振,聚焦各家险企推进2021年“开门红”预售的数据,主销产品对标银行理财类产品收益率优势提升,有望带动保费规模进一步扩大。考虑到2020年一季度保费收入基数较小,2021年一季度大概率实现快速增长。十年期国债收益率继续上行至3.2%,社融超预期,长端利率或将继续上行,投资端压力减轻,估值持续修复。叠加年底估值切换,保险板块的配置价值已然升高,建议积极配置。受益标的为新华保险、中国人寿。

工程机械

东吴证券认为,受益于疫情后的赶工需求+行业景气度持续旺盛,16家工程机械主要上市企业第三季度实现营收1042.6亿,同比+42.2%;受益于成本费用控制能力加强,净利增速高于营收增速,净利润81.1亿,同比+52.9%。其中三一、中联、恒立等市场份额进一步集中,龙头三季度业绩表现优于行业。此外,三季度工程机械企业进入回款高峰期,疫情期间的经营现金流后延情况得到缓解,优质标的迎业绩+营运能力双提升。目前工程机械基本面依然强劲,10月挖机销量有望同比+50%以上,四季度行业增长确定性强。持续重点推荐三一重工:数字智能化+国际化将持续带来业绩弹性,同时全球竞争力逐步体现带来估值溢价,看好公司戴维斯双击机会。中联重科:起重机+混凝土后周期龙头,充分受益后周期景气度凸显,预计未来三年业绩CAGR达26%,估值存在修复空间。恒立液压:国内液压行业龙头,挖机高景气+泵阀渗透提速,增长可期。