芯片股大爆发,中国GDP首次突破100万亿元!

截至收盘,沪指涨0.70%,报收3591点;深成指涨1.31%,报收15228点;创业板指涨1.84%,报收3184点。

我国GDP首次突破100万亿元

2020年,我国国民经济在一季度下降后逐季恢复,如何评价全年经济运行表现?1月18日,在国新办就2020年国民经济运行情况举行的发布会上,国家统计局局长宁吉喆表示,我国二季度GDP增长3.2%,由负转正。三季度增长4.9%,四季度增长6.5%,全年经济增长2.3%,预计将成为全球唯一实现经济正增长的主要经济体。

会上通报,初步核算,2020年国内生产总值1015986亿元,按可比价格计算,比上年增长2.3%。

分季度看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%,四季度增长6.5%。分产业看,第一产业增加值77754亿元,比上年增长3.0%;第二产业增加值384255亿元,增长2.6%;第三产业增加值553977亿元,增长2.1%。

2020年全国居民人均可支配收入32189元

按收入来源分,2020年,全国居民人均工资性收入17917元,增长4.3%,占可支配收入的比重为55.7%;人均经营净收入5307元,增长1.1%,占可支配收入的比重为16.5%;人均财产净收入2791元,增长6.6%,占可支配收入的比重为8.7%;人均转移净收入6173元,增长8.7%,占可支配收入的比重为19.2%。

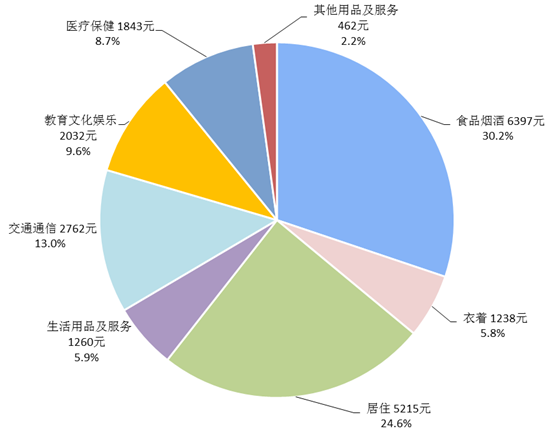

二、居民消费支出情况

2020年,全国居民人均消费支出21210元,比上年名义下降1.6%,扣除价格因素,实际下降4.0%。其中,城镇居民人均消费支出27007元,下降3.8%,扣除价格因素,实际下降6.0%;农村居民人均消费支出13713元,增长2.9%,扣除价格因素,实际下降0.1%。

图2 2020年全国居民人均消费支出及构成

芯片股大爆发

芯片股集体爆发,板块全线走高,思瑞浦大涨12%,通富微电、中晶科技涨停,韦尔股份、新洁能、圣邦股份、立昂微涨超8%

特朗普政府任期还有3天结束,路透社18日“独家报道”援引知情人士透露,特朗普政府已通知包括芯片制造商英特尔在内的几家华为供应商,称将吊销向这家中国公司出售产品的某些许可证,并打算拒绝向这家电信公司供货的数十个其他申请。路透社认为,这一行动可能是特朗普执政期间针对华为的最后一次行动,这是削弱这家全球最大电信设备制造商的长期努力中的最新行动。

另外,据媒体报道,白酒股“抱团”松动,芯片股迎来了久违的“吃饭”行情,而近3个月的机构调研记录也显示,机构加大了对半导体个股的调研,部分个股接待调研的频次和数量都非常可观。

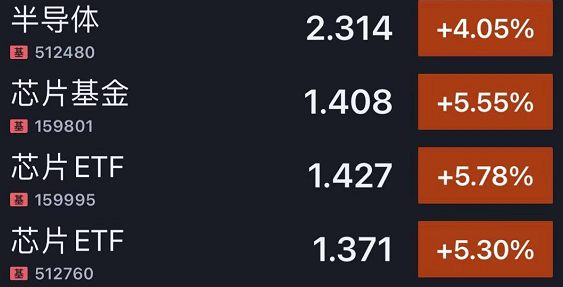

另外,四大芯片ETF,今天大涨5%!

稀土等板块大幅拉升

军工股活跃,光电股份、内蒙一机、博云新材涨停,航新科技、航天动力,中航重机等个股纷纷跟涨。

华西证券研究所军工行业首席分析师陆洲表示,12月份以来,军工股表现亮眼,特别是以飞机制造、航空发动机为代表的航空板块标的迅速上涨,这主要是市场对于航空主机、航空装备在“十四五”期间业绩会出现高增长有了鲜明认识。

这种高增长一方面是来源自“十四五”规划中对于空军军费投入的增加,另一方面是由于飞机产品的结算模式有了很大的优化,这有利于企业加大备产备料的进程,确保能按时按量交付。未来三到五年,相关企业业绩增长会爆发得很快,激发了市场的投资热情。这也意味着,以航空航天为代表的高技术武器装备进入了三到五年的强周期。

汽车整车板块几乎全数飘绿

天齐锂业跌超4%,此前被质疑“短线交易”,火速终止159亿定增计划。

港股核心资产股大涨3%

港股核心资产股今日疯狂表演,中兴通讯大涨7%,美团大涨5%,腾讯涨超2%。

南下资金连续10日突破100亿,而今年以来,南下资金累计买入金额已经超过1300亿人民币。分析称,港股中的“核心资产”正成为机构抱团新方向。

国信证券分析认为,2021年港股市场有望系统重估,获得更好的表现。主要逻辑包括:

第一,经济复苏中低估值港股有望获得更好表现。港股市场行业分布呈两头大特征,即科技股和传统行业占比都大,且传统行业公司估值非常低。在交易复苏逻辑中,低估值顺周期的港股有望获得更好收益率表现,这在2016年和2017年的复苏中已经出现过。

第二,人民币汇率升值,港股估值折价有望修复。2014年沪港通开通后,A股较H股的估值溢价非但没有收窄反而持续扩大了,我们认为这背后的一个重要原因是人民币汇率的贬值预期。2020年以后随着人民币汇率持续升值,贬值预期消褪,我们预计港股的估值折价会得到大幅修复。

第三,也是最重要的,南下资金持续增加,港股定价权未来将从外资转向内资。2021年1月上半月,南下资金净流入已达1357亿港元,而去年同期是243亿港元。巨量的南下资金反映了内资机构越来越重视港股市场,当前“港股通标的股票投资比例不超过本基金股票资产的50%”已成为内资基金产品的标配。在对中国经济和企业的研究能力和范围上,内资机构都会更有优势,除“大龙头”公司外,许多港股低估的“中小龙头”公司也可能被市场重视得到价值重估。