2020年,面对突如其来的疫情影响和复杂严峻的形势变化,A股直接融资市场的热度并未受到影响。随着创业板试点注册制的推出,A股市场迎来了直接融资的大时代。

IPO数量与融资额创阶段新高

Wind统计显示,2020年A股累计发行新股399只(不包括新三板上市的股票),合计融资金额达4726亿元,新股发行数量仅次于2017年,融资额则创近十年新高。相对来看,2020年A股IPO融资额占股权融资比重大幅上升至28%,创2012年以来新高。

结合全球市场来看,A股IPO市场的吸引力也在逐步增加,国际地位呈上升态势。德勤研究显示,2020年上交所IPO数量位居全球第一,融资额位居全球第三;全球前十大新股融资榜中,半数来自上交所和港交所,其中更有4只位居前四位。

注册制发行数量超审核制

2020年A股IPO融资规模大幅提升,与我国资本市场基础制度改革持续深化密不可分。科创板和创业板实施注册制,大大简化了企业上市流程,提升了融资效率,受到越来越多企业青睐。

分板块来看,科创板以144只新股发行和2223亿元融资额显著领先其他板块。创业板改革并试点注册制落地加速了A股IPO进程。Wind统计显示,2020年全年创业板IPO数量达109只,累计募集资金总额902.9亿元,为2019年募资规模的3倍。

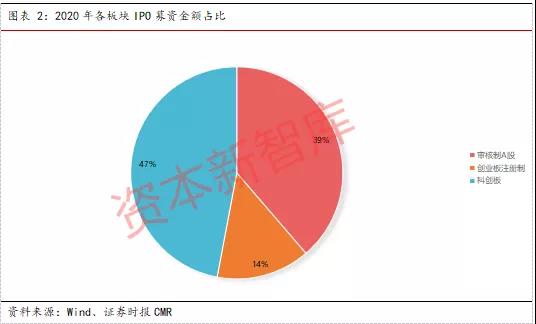

科创板与创业板注册制推动下,2020年通过注册制发行的IPO数量已经超过了审核制。数据显示,科创板IPO数量与创业板注册制企业合计达210家,募资金额为2897亿元,分别占全年A股IPO数量与募集金额的53%、61%。

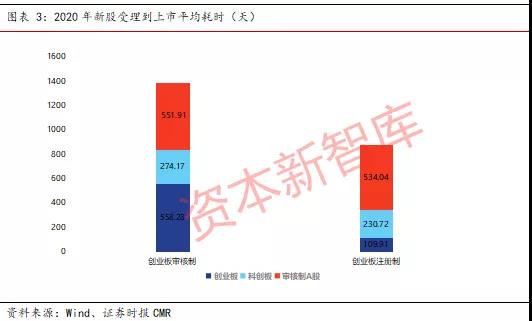

与此同时,企业上市审核程序变得简单,耗时明显缩短。从IPO受理到上市,创业板、科创板平均耗时天数为109.9天、230.7天,较审核制下相应平均耗时明显减少,减少最为明显的是IPO受理到发审委审核阶段。

江浙粤成IPO三大强区

地域分布来看,珠三角、长三角和北京等传统IPO强区仍是诞生上市公司的主要地区,强者恒强格局凸显。

不过,与2019年相比,IPO最强区已被赶超。2019年广东IPO数量排名第一,2020年浙江、江苏超越广东领跑全国。

除沿海经济发达地区外,安徽、湖南、江西等中部城市亦崛起,IPO步伐加快。2019年,安徽、湖南、江西等省上市企业均不超过3家,2020年IPO数量均不少于10家。

相比之下,部分地区由于缺乏优质企业资源而无缘2020年IPO市场,如甘肃、广西、内蒙、宁夏、青海等省(市)。

医药制造业IPO热度徒增

先进制造业为IPO主力军。按证监会行业进行分类,计算机、通信和其他电子设备制造业,专用设备制造业,软件和信息技术服务,医药制造四大行业上市企业数量最多,占全部上市新股比重超40%。

计算机、通信和其他电子制造业、专用设备制造业是现阶段我国新兴技术重点发展领域,软件和信息技术服务是重点鼓励的上市领域之一,数量排名均连续两年位居前三,IPO势头十分强劲。

医药制造业IPO热度明显上升。数据显示,医药制造业IPO数量排名从2019年第七名跃升至2020年第四名。一方面,科创板宣布允许未盈利生物科技企业IPO,为更多企业提供了上市的机会。截至目前,A股市场中已有7家未盈利科创板生物类公司上市。另一方面,2020年新型冠状肺炎疫情为医药健康行业带来了新机遇。

巨无霸接连登场

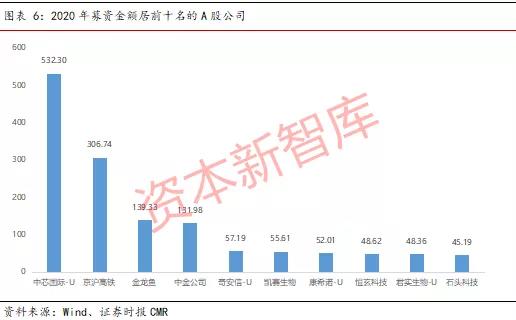

2020年A股市场迎来了不少明星企业。前十大IPO融资榜中,中芯国际-U、京沪高铁、金龙鱼与中金公司融资额均超百亿元,合计融资规模为1110亿元,占A股IPO融资总额的23%。

其中,京沪高铁具有“中国最赚钱高速铁路”之称,其上市被认为是中国铁路资产证券化的重要一步;芯片制造巨头中芯国际回A,多项指标创记录;金龙鱼被称为“油中茅台”,自2020年10月15日登陆创业板后股价一路飙升,最新总市值跃升至第十名。

以最新总市值来看,除金龙鱼外,京沪高铁、中金公司、公牛集团等6只股票最新总市值超千亿元。