原标题:反转!70亿减持利空被无视,真是“石头不怕火炼”?(附巨额解禁股名单)

而从前十大流动股东名单也可以看出,石头科技备受机构资金关注,今年中报不少基金新进成为流动股东,主要为景顺长城基金旗下基金产品,三季报该基金公司其中不同基金产品分别对石头科技持仓作出了调整,总体变化不大。

此外,三季报流通股名单显示,石头科技还获得外资QFII青睐,UBSAG、施罗德投资管理(香港)有限公司和魁北克储蓄投资集团新进成为公司股东,持股数分别为74.03万股、37.92万股和23.60万股。

机构目标价定至1588元

扫地机作为新兴小家电产品,目前渗透率较低,随着石头科技渠道布局逐步完善,产品结构持续优化,多数机构看好石头科技未来股价表现。

2020年新冠疫情加速了清洁电器的高速增长,根据维数据显示,2020年清洁电器市场规模达到了240亿元,同比增长20%。

公司业绩在2020年也取得不错的增长。公司此前发布2020年业绩快报显示, 2020年实现营业收入45.30亿元,同比增长7.74%;净利润13.71亿元,同比增长75.19%。

2020年,公司凭借旗舰产品T7以及T7pro,自主品牌石头呈现高速增长,但受到小米代工业务减少影响,增速有所放缓。据奥维数据显示,2020年国内扫地机器人市场的零售额中,线上销售渠道的市场份额超过90%,国内扫地机器人线上市场前五大品牌的零售额份额,科沃斯为40.9%,小米为15.7%,石头为11%,云鲸为10.7%,美的为4.8%。

华泰证券认为,石头科技具备全球服务机器人领军者潜质,维持“买入”评级受益于前沿技术落地及全球分销网络构建,石头全球竞争力正在进一步强化,根据业绩快报小幅调整2020年盈利预测,维持21-22年预测,预计2020-2022年归母净利润13.7、17.7、23.3(前值13.5、17.7、23.3)亿元,对应PE为53、41、31倍。可比公司2021年平均PE为51x(前值53x,Wind一致预测),考虑到公司全球竞争优势及行业领军者潜质进一步突显,给予21年目标PE60x(前值62x),目标价1588.20(前值1641.14)元。

天风证券表示,公司为国内扫地机器人头部企业,20年公司积极发展自有品牌扫地机器人扩大海外市场规模,产品在海外线上渠道受到好评。同时公司推出的新品不断探索高端价格带,从而提升和稳固整体的利润水平。随着公司在海外市场销售规模的持续扩张,营收有望进一步提升。基于公司2020年的业绩预告,该机构适当上调了公司的营收增速,预计20-22年净利润为13.4亿元、18.1亿元、22.8亿元(前值为12.5亿元、14.9亿元、16.8亿元),当前股价对应20-22年动态估值为59.9x、44.5x、35.3x。维持“增持”评级。

7月科创板将解禁2300亿元

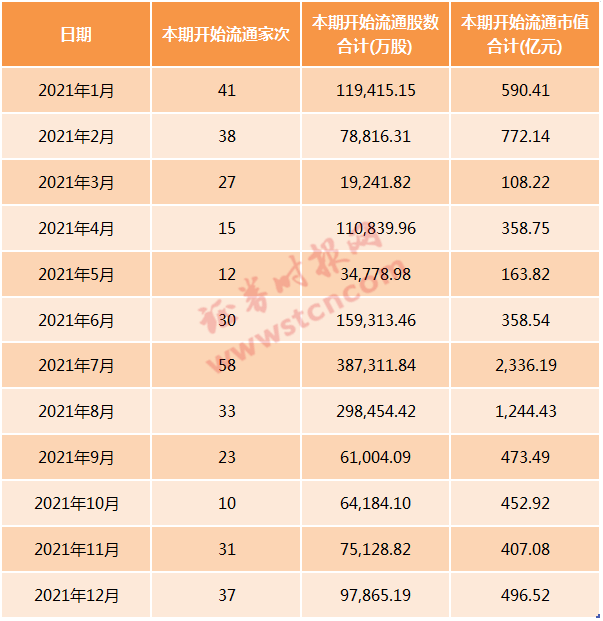

巨额减持下,石头科技股价惊天逆转,但巨额解禁对公司股价的影响是有目共睹的。虽然解禁并不代表就会减持,但卖压总是存在的。据证券时报记者统计,接下来的几个月,科创板还有6000多亿资金需要解禁,其中7月份是科创板解禁高峰,当月解禁股数达387,311.84万股,解禁股数市值达2,336.19亿元。

具体来看,7月份中芯国际-U、君实生物-U、奇安信-U等3股解禁市值超400亿元,寒武纪-U解禁市值超300亿元,孚能科技解禁市值超200亿元,均是巨额解禁。

兴业证券表示,伴随着科创板开板、创业板注册制改革、再融资放开,大规模解禁减持成为市场和成长股的重要节拍器。科创板作为成长板块的明星,表现偏弱可能压制成长股风险偏好,在7月中旬后,市场和成长股进入调整区间。

同时,尽管资金需求可能增加,但是A股资金供给也在同步增多,全球利率下行,权益配置价值凸显,居民、机构、外资形成三大活水,股市资金供需良性平衡格局将会极大助益A股走出长牛,权益时代不必过度悲观。相应更关注解禁对节奏和结构的影响。