在2020年8月冲破2000美元/盎司,创下历史高点后,国际金价持续震荡回调,在今年3月初已跌破1700美元/盎司的大关。

3月底以来,金价触底回升迹象明显,近日已成功突破1750美元/盎司,市场对于贵金属市场关注度再升温。

金价触底反弹带火贵金属板块

4月15日,国际金价最高触及1770.6美元/盎司,刷新了近两个月来的高点。4月16日早盘,国内期货市场上贵金属整体表现偏强,沪金主力合约早盘报涨1.39%,最高至374.08元/克,较3月初最低354.58元/克,已上涨超过5%。

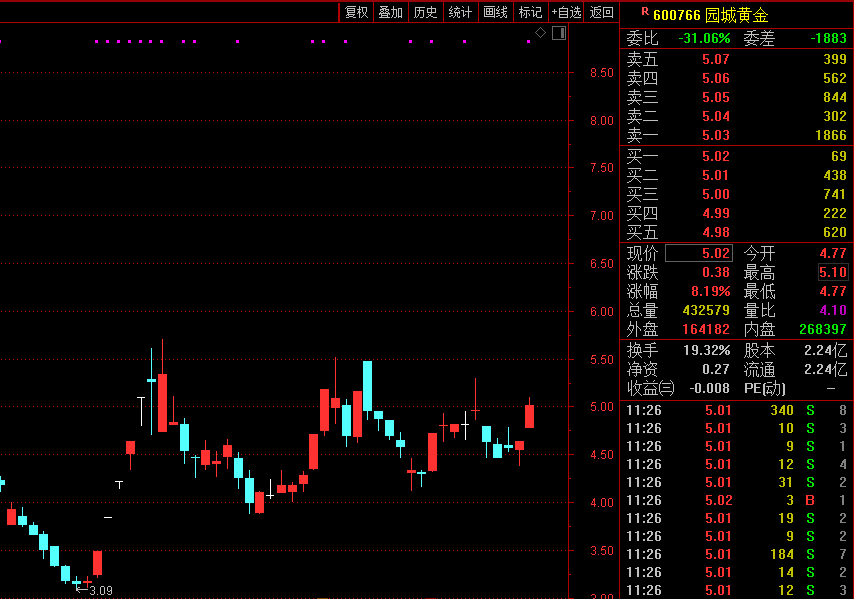

受黄金触底回升迹象影响,16日早盘贵金属板块走势强劲。截至上午收盘,Wind贵金属指数上涨1.71%,个股中园城黄金涨8.19%,赤峰黄金涨5.09%,银泰黄金涨近5%。

“近期金价上涨,主要是美元走软和美国国债收益率回落提振了金价的吸引力。而这背后的逻辑包括,一方面美联储主席鲍威尔的发言让市场认为宽松还会延续,另一方面,国际局势震荡加剧,美国将驱逐俄罗斯外交官以及制裁20家企业和个人,同时俄罗斯也准备同等程度的报复,全球避险情绪高涨。另外,央行增持黄金储备,也是近期金价上涨的原因。”上海迈柯荣信息咨询董事长徐阳接受证券时报·e公司记者采访时表示。

卓创贵金属分析师张伟也认为,近期受益于美元走软以及各国债券收益率上升势头的遏制,国际金价低位复苏。特别是近期美联储官员密集发声,短期内没有收紧宽松和加息的考虑,而另一方面,随着零售和消费的超预期恢复,通胀走高预期不断被佐证,这样社会实际利率上行受阻,黄金投资、对冲通胀意义显现,利好金价。

对近期黄金走势回暖,宝城期货金融研究所所长程小勇分析也指出近期黄金市场的主要逻辑演变为通胀回升和美元名义利率攀升的速率对比上。短期美债收益率回落可能是黄金反弹的主因,而近期美债收益率回落可能与美债发行量放缓有很大关系。同时,拜登2.3万亿基建计划和美国服务业价格指数反弹,这意味着美国通胀回升的动力增强,因此在短期美债收益率回落的情况下,美元实际利率上升势头放缓,刺激部分的黄金买盘入场。

他认为,今年以来,美债收益率变动是影响资产价格最重要的因素。2月份以来,全球金融市场的波动都和美债收益率的大幅攀升有关,不仅美股出现大幅的向下调整,而且包括铜、原油和黄金价格也一度出现大幅下挫。然而4月上旬,美债收益率出现一定的回落,这可能是黄金价格阶段性反弹的一个重要原因。

“黄金牛”还会再度出现吗?

“近期黄金呈现出触底反弹迹象,这或许意味着持续两个季度的黄金高位回调走势暂告一个段落。不过从长期主流逻辑来看,随着疫苗的普及,美经济复苏预期加快,就业和经济数据明显好于预期,市场预期美联储宽松的货币政策会提前结束,美实际利率存在向上的预期,对黄金则构成持续的压制作用。”光大期货贵金属分析师展大鹏对证券时报·e公司记者表示,中短期来看,黄金存在着反弹契机。一是,从美联储对预期管理的表态来看,资产购买缩减计划最早可能出现在明年一季度,加息或在2023年,也就是市场出现“过早预期”,黄金提前“中枪”;二是随着拜登刺激计划的执行和基建计划的推出,美财政赤字持续扩大,对美元构成中长期利空,黄金也就只有回调预期,暂无熊市预期。3月下旬以来,无论是美长债收益率的上行还是美元的反弹,对黄金利空压制作用都在减弱,这也是黄金触底迹象之一。

“现在唯一担心的是,全球黄金ETF持仓仍以流出为主,机构对黄金持仓信心下降,疲软已然成为市场一种共识,所以在黄金二季度初显反弹之际,黄金ETF持仓增减就很重要,若资金持仓信心回归,则黄金反弹可能会比较坚定,也会比较持久,否则便是昙花一现。”他表示。

程小勇也认为,从长期历史维度来看,2020年标志着通胀率和利率的长期低点,美联储也极力避免货币市场回购汇率出现负值,因此这意味着美元实际利率可能进入长周期的上升周期,黄金投资需求会持续回落,黄金价格反弹空间不会很大。

徐阳则称,技术层面看,整体上黄金目前属于不断的上行阶段。但真正开启大步上行节奏,目前还不是时候。真正金的多空趋势转变点在1800区域,也就是金真正大步上行开始的时候属于站稳1800之后。

宏观层面,现货黄金的价格在今年第一季度下跌10.5%后回升,这并不是黄金市场熊市的开始,美国国债收益率在第一季度达到1.75%的峰值后出现下降,这为金价在下个季度走高创造了条件,预计金价将在年底时达到2000美元/盎司。实物黄金首饰的需求约占黄金总需求的一半,该需求去年因封锁措施而颇为疲软,随着经济复苏和重新开放,市场对黄金的需求今年将回升。持有黄金总供应量三分之一左右的央行是稳定需求的关键。各国央行可能会增持黄金,以分散集中的货币风险。另外,今年是地缘政治冲突大年,这也将提振黄金的避险属性。