原标题:重磅信号!招行一季报炫酷出炉,外资狂买2亿股!宁波银行业绩也爆表,公募大举扫货银行股,新周期开启?

4月23日,“零售之王”的2021年一季报正式出炉。

招商银行披露,一季度该行营业收入、净利润双双实现“两位数”增长。其中,一季度营收增长10.6%至847.5亿元,实现归属于股东的净利润320亿元,同比增长15.2%。

而作为衡量该行大财富管理战略落地成效的指标,招行“零售AUM(管理客户总资产)/总资产”的比值已由年初的106.9%升至110.7%。一季度,招行零售AUM增量达6530亿元,创历史新高。

值得注意的是,在去年净增持约5632万股后,北向资金一季度继续增持招行A股,单季度净增持规模超过2亿股。截至3月末,北向资金在该行的合计持股占比达5.06%。

招行发布一季报当日,宁波银行也披露了2021年一季度经营业绩。至此,市净率(PB)估值最高的3家A股上市银行——宁波银行、招商银行、平安银行均发布了一季报,营业收入、净利润均实现“两位数”增长。

在靓丽一季报当下,加持公募基金一季度大举扫货银行,银行板块的投资价值再度被市场热议,银行股的投资周期是否已经开启?

单季度零售AUM增量创历史新高

在2020年年报致辞中,招行行长田惠宇首次提出“打造大财富管理体系”,以近半的篇幅详细解释他的思路,并作为全行未来五年的工作主线。

从一季报情况来,招行已取得“梦幻”开局。数据显示,截至3月末,该行零售AUM规模近9.6万亿元,较年初增长7.3%,单季度增量高达6530亿元,创历史新高。

一个更为直接的数据是,3月末,该行“零售AUM/总资产”的比值达110.7%,较年初显著提升3.8个百分点,远高于其他优秀同业。

其中,该行管理金葵花及以上客户总资产余额7.88万亿元,较年初增长7.3%,占全行零售AUM的82.1%;私人银行AUM达2.98万亿元,较年初增长7.6%,私行户均AUM为2791.7万元,较年初增长16.5万元。

零售客群方面,招行高净值客户数继续呈现快速增长。3月末,该行金葵花及以上客户331.4万户,私行客户数突破10万户,均较年初增长约6.9%。同期,全行零售客户总数增幅为1.9%,至1.61亿户(含借记卡和信用卡客户)。

零售AUM快速增长的另一边,是中收的快速增长。一季度,招行实现手续费及佣金收入272亿元,同比增长23.3%,中收对全行的营收贡献达32.1%,同比提升3.3个百分点。

其中,一季度该行实现财富管理手续费及佣金收入(本行口径)114亿元。具体来看:代理基金收入41.6亿元,同比增长61%;代理保险收入33.9亿元,同比增长40%;代理信托计划收入23.9亿元,同比增长31%;代理理财收入达13.6亿元。

展望全年,招行表示,将以客户为中心,深化开放融合,加快创新变革,探索打通月活跃用户(MAU)到AUM的路径,全力打造大财富管理价值循环链,全面提升为客户创造价值的能力。

北向资金单季度净增持超2亿股

截至3月末,招商银行总资产约8.66万亿元,较年初增长3.6%。其中,客户贷款和垫款总额超过5.3万亿元,较年初增长5.6%,贷款在总资产中的占比升至61.3%。

资产质量方面,截至3月末招行不良贷款率为1.02%,较年初下降0.05个百分点,关注类贷款连续多个季度保持“双降”。

同时,该行拨备覆盖率升至近440%,继续位列上市银行领先水平,风险抵补能力进一步增强。

招行表示,今年以来,国内经济总体上处于稳步复苏的进程中,但全球疫情防控形势和国际经贸关系复杂多变,经济恢复的基础尚不牢固,部分行业和小微企业生产经营还面临着比较多的困难,未来一段时间内潜在风险依然存在,该行资产质量管控仍将面临一定挑战。

数据显示,一季度招行营业收入、净利润双双实现“两位数”增长。其中,一季度营收增长10.6%至847.5亿元,实现归属于股东的净利润320亿元,同比增长15.2%。

值得注意的是,在去年净增持约5632万股后,北向资金一季度继续增持招行A股,单季度净增持规模超过2亿股。截至3月末,北向资金在该行的合计持股占比达5.06%。

与此同时,和谐健康险持有的招行A股股份单季度减少约1.28亿股,持股比例由4.99%降至4.48%;大家人寿则在去年减持约2.23亿股后,一季度继续减持0.6亿股,持股比例降至3.87%。

此外,证金公司原本持有招行约7.55亿股股份,占该行总股本的2.99%,但在一季报中,证金公司已退出前十大股东序列。

三家“高估值”银行报表亮眼

招行发布一季报当日,宁波银行也披露了2021年一季度经营业绩,2021年第一季度营收132.26亿元,同比增长21.80%;归属于上市公司股东的净利润47.35亿元,同比增长18.32%。

至此,市净率(PB)估值最高的3家A股上市银行——宁波银行、招商银行、平安银行均已完成一季报披露。整体来看,三家高估值银行的一季度经营呈现四个共同特点:

一是,营业收入、净利润均实现“两位数”增长。其中,宁波银行营收增速最高,为21.8%;平安银行净利润增速最高达18.5%。

二是,边际风险水平逐步好转。其中,三家银行均实现关注类贷款“双降”、不良贷款率环比持平甚至下降,拨备覆盖率则继续提高。

三是,财富管理业务大发展,带动非息收入快速增长。其中,平安银行一季度实现财富管理手续费收入25.4亿元,同比增长50.2%;宁波银行财富管理手续费及佣金收入11亿元,同比增长65%;招行一季度实现手续费及佣金收入272亿元,同比增长23.3%。

四是,获北向资金大规模增持。其中,北向资金一季度对招行、平安银行的净增持规模都在2亿股以上,增持宁波银行的规模也超过4500万股。截至3月末,北向资金在招行、平安银行、宁波银行的持股占比分别达5.06%、10.86%和4.22%。

银行股投资周期开启?

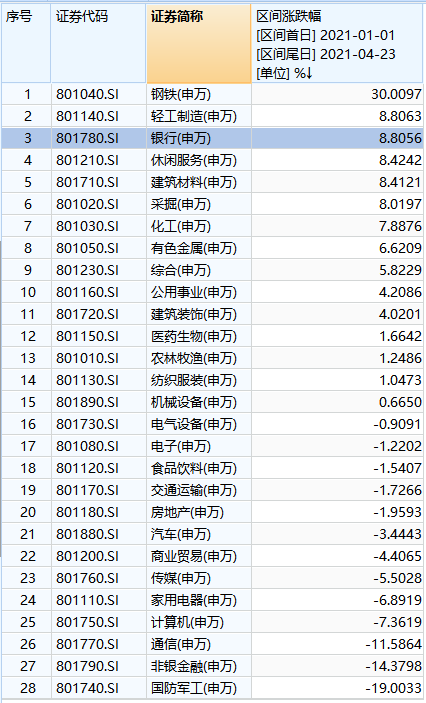

进入2021年以来,银行股成为二级市场宠儿,备受资金青睐。Wind数据显示,年初至今,银行指数大涨8.8%,位居申万28个行业涨幅榜第三。

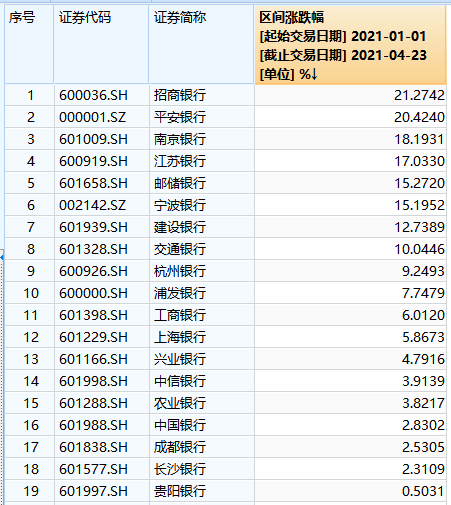

个股方面,年初至今,招商银行和平安银行涨幅超过20%,南京银行、江苏银行、邮储银行、宁波银行涨幅超过15%。

值得注意的是,银行股的价值在一季度也被公募基金所看好。东吴证券研报数据显示,从公募基金持仓市值占比环比变动看,今年一季度公募加仓前五行业:银行(持仓市值占比提升2.2pct)、化工(0.8pct)、医药生物(0.8pct)、电子(0.6pct)、建筑材料(0.5pct)。

具体来看,张坤执掌的易方达蓝筹精选混合型证券投资基金、谢治宇执掌的兴全合润混合型证券投资基金同时现身平安银行前十大股东,3月末持股数量分别约1.3亿股、0.7亿股。张坤在一季度同时也增持了招商银行A股和H股,数据显示,张坤今年第一季度显著关注银行股,仅在易方达蓝筹精选基金上就将银行股提升了10个点。

兴业证券研报数据显示,A股一季度前二十大基金重仓股中,新增招商银行、智飞生物、万华化学、宁波银行、东方雨虹,包含2只银行股。而TOP30基金经理A股重仓股中,新增招商银行、宁德时代、长春高新、智飞生物和海大集团。

平安证券表示,银行板块20Q4盈利增速修复,伴随着宏观经济向好的趋势延续,银行板块21Q1的持仓比例大幅提升。向后看,银行年初以来的超额收益行情仍将延续,核心逻辑如下:1)经济的良好复苏势头延续,21年流动性环境趋于收敛,从历史复盘来看,经济修复叠加利率上行的阶段,银行获得超额收益概率较大;2)银行内外部资本补充诉求增强,而经济持续修复,银行盈利与让利的矛盾将迎来再平衡,建议积极关注21年行业信贷成本释放带来的业绩弹性,银行的盈利表现有望逐季改善。

渤海证券认为,目前银行板块(中信)估值约为0.76xPB,近十年以来分位数为9.38%,仍然处于历史低位。银行作为顺周期行业,随着经济运行逐步恢复常态,经营压力将得到一定的缓解,从而推动银行股估值修复。并且就目前已披露的银行年报来看,业绩表现基本符合预期,结合宏观经济企稳向好和信用边际收紧的背景,继续看好银行板块的投资机会。