5月15日和5月17日,金麒麟接连发布两份关于子公司期货投资进展的公告,公告显示其期货投资出现较大亏损,但由于缺乏相关细节,金麒麟期货投资亏损的原因似乎成了谜团。

事实上,2018—2020年,金麒麟曾连续三年进行期货投资。今年,金麒麟的期货投资进入第四个年头,“老司机”为何突然“翻车”呢?

5月19日晚间,金麒麟发布关于投资期货相关事项的说明,其期货投资出现较大亏损的谜团终于浮出水面。尽管金麒麟在公告中并未提及持仓方向,但梳理公告不难发现,其期货投资出现亏损是做空热卷期货所致。

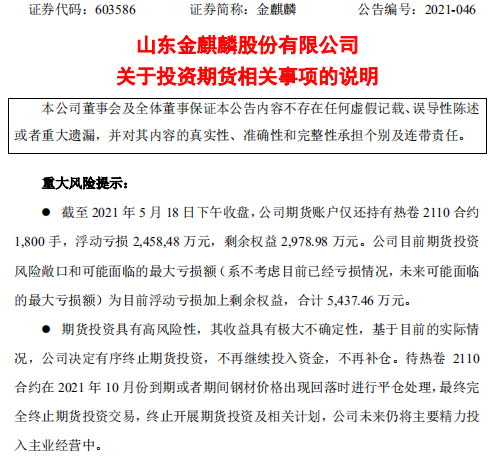

公告显示,2020年12月,由于判断钢材价格可能已达到高点,金麒麟开始在热卷2105合约和2110合约上建仓,随后热卷价格持续上扬,金麒麟决定通过不断补仓拉高持仓价格,持有的热卷2105合约从最初的1600手增加至2021年3月底的8500手,持有的热卷2110合约从最初的500手增加至至2021年4月的1800手。2021年5月13日,金麒麟最终完成热卷2105合约全部平仓,最终产生损失8725.56万元。截至2021年5月18日,金麒麟持有热卷2110合约1800手,浮动亏损2458.48万元,剩余权益2978.98万元。

金麒麟表示,期货投资具有高风险性,其收益具有极大不确定性。子公司进行期货投资虽不影响公司正常的生产经营,但子公司平仓损益将计入公司2021年度损益从而对公司2021年度的业绩产生影响。鉴于目前热卷价格波动依然较大,风险系数较高,公司全体董事、监事、高级管理人员高度重视期货投资的潜在风险,公司将有序终止热卷期货的操作,对目前持仓择机进行平仓,后续不再开展期货投资及相关计划。

业内人士认为,金麒麟期货投资亏损事件为期货市场参与者敲响了警钟,企业进行期货投资时应敬畏市场,尊重市场运行规律,做好资金管理,切勿过量操作。

从期货套保到期货投资

金麒麟在5月19日晚间的公告中表示,公司在2020年5月首先开始进行期货套期保值操作,2020年5月份初步建立热卷2105合约750手,对应现货数量7500吨。2020年9月份,公司在判断价格涨至高点的情况下,对持仓的套保合约进行了卖出平仓操作以锁定收益。

基于对2020年整体钢材市场行情不断上涨的情况,2020年12月,公司管理层认为在国内经济稳步恢复的大背景下,钢材价格进一步上涨对于国内经济恢复不利,钢材价格可能已达到高点。2020年12月份公司钢材采购价格达到4500元/吨, 而2018年至2020年公司采购钢材的价格区间为3600—4400元/吨,所以做出钢材价格势必回落的判断。

金麒麟称,公司所投资期货标的为热卷期货,为公司主要原材料。基于对未来钢材价格将会回落的判断,又因热卷期货交割条件限制,每次交割数量存在上限,规格不能由需求方进行指定,交割的规格与实际需求无法匹配,以及交割库的地理位置影响等因素,为了控制原材料成本,公司通过期货投资来降低钢材采购价格,增加公司收益。公司在2020年12月份逐步建仓,进行热卷期货的投资交易。截至2021年5月18日,相关交易情况如下:

2020年12月初建立了热卷2105合约,初步建仓1600手,随即钢材价格持续上涨,持仓合约出现亏损,公司决定通过不断补仓拉高持仓价格,截至2021年3月底热卷2105合约补仓至8500手。根据当时市场信息,钢材价格可能会持续上涨,为了避免更大损失,决定维持热卷2105合约8500手仓位,不再继续补仓。

热卷2105合约于2021年5月15日到期,公司在2021年5月13日最终完成热卷2105合约全部平仓,最终产生损失8725.56万元。

基于对钢材行情的同样判断,2020年12月中旬,公司建立了热卷2110合约,开始建仓500手,然后通过不断补仓最终在2021年4月补仓至1800手,该合约到期日为2021年10月15日。根据当时市场信息,钢材价格可能会持续上涨,为了避免更大损失,决定维持热卷1800手仓位,不再继续补仓。

上述期间,公司最高投入期货账户资金16328.30万元。截至2021年 5月14 日,投入本金14163.02万元,2105合约平仓完毕后,期货账户投资产品全部为热卷2110合约,剩余资金5437.46 万元,其中浮动亏损2737.48万元,剩余权益2699.98万元。

金麒麟表示,热卷2110合约的1800手即为目前所有持仓,截至2021年5月18日,浮动亏损2458.48万元,剩余权益2978.98 万元。公司目前期货投资风险敞口和可能面临的最大亏损额(系不考虑目前已经亏损情况,未来可能面临的最大亏损额)为目前浮动亏损加上剩余权益,合计5437.46万元。

尽管金麒麟在公告中并未提及持仓方向,但梳理公告不难发现,其期货投资出现亏损是做空热卷期货所致。记者注意到,截至2021年5月18日,金麒麟持有热卷2110合约1800手,浮动亏损2458.48万元,每手合约平均浮动亏损约13658元。而热卷期货交易单位为10吨/手,这意味着金麒麟在热卷2110合约上平均浮动亏损约1366元/吨。自挂牌以来,热卷2110合约最低价为3481元/吨,出现在2020年10月16日,最高价为6727元/吨,出现在2021年5月12日,区间累计最大涨幅接近1倍。截至5月18日下午收盘,热卷2110合约结算价为5987元/吨,金麒麟如果在2020年12月至2021年4月做多大概率是赚钱的,出现较大浮动亏损无疑是做空所致,其空单平均持仓成本约为4621元/吨。

期货市场“老司机”

公开资料显示,金麒麟于2017年4月在上交所上市,主营业务为摩擦材料及制动产品的研发、生产和销售。2017—2020年的四年间,金麒麟归属母公司净利润分别为17382.53万元、8834.79万元、20313.49万元、16310.83万元。

记者梳理金麒麟上市以来的年报发现,金麒麟并非期货市场的“新玩家”,而是有着多年交易经历的“老司机”,在2018—2020年曾连续三年进行期货投资,今年是金麒麟进行期货投资的第四年。

2018年年报显示,截至报告期期末,金麒麟存出期货保证金为959.71万元,衍生金融资产(钢材期货)余额为857.78万元,对当期利润的影响金额为-263.45万元。金麒麟表示,本报告期,公司为了降低主要原材料钢材价格变动对利润影响,积极利用钢材期货市场的投资属性,以降低钢材的采购成本。本公司持有钢材期货投资,管理层认为这些投资活动面临的市场价格风险是可以接受的。

2019年年报显示,截至报告期期末,金麒麟衍生金融资产(钢材期货)余额为1354.42万元,对当期利润的影响金额为403.17万元。

2020年年报显示,截至报告期期末,金麒麟存出期货保证金为2031.55万元,远期外汇合约及钢材期货余额为6979.86万元,对当期利润的影响金额为3073.13万元。

值得注意的是,在2018—2020年连续进行钢材期货投资的三年间,金麒麟并未发布相关公告。直到今年4月28日,金麒麟才发布了公司期货交易管理制度以及关于2021年度期货交易额度授权的公告。

在关于2021年度期货交易额度授权的公告中,金麒麟表示,董事会同意授权公司使用不超过公司最近一期经审计净资产10%的自有资金在不影响正常经营、操作合法合规的前提下,择机进行原材料期货套期保值和期货投资,并授权公司董事长在上述资金额度范围行使决策权并负责组织实施。但记者梳理发现,尽管金麒麟在公告中提及要择机进行原材料期货套期保值,但公告中并没有根据套期会计对衍生品交易进行相应核算处理的内容,可见其期货交易是基于投资的目的。

有序终止期货投资

在5月19日晚间的公告中,金麒麟表示,基于目前的实际情况,公司决定有序终止期货投资,不再继续投入资金,不再补仓。待热卷2110合约在2021年10月份到期或者期间钢材价格出现回落时进行平仓处理,最终完全终止期货投资交易,终止开展期货投资及相关计划,公司未来仍将主要精力投入主业经营中。

关于期货投资对公司主业经营及财务稳定性的影响,金麒麟表示,截至2021年4月30日,公司货币资金余额(未经审计)71212.88万元,其中库存现金48.28万元,银行存款60077.19万元,其他货币资金11087.41万元。公司货币资金减去远期外汇保证金等受限资金后余额为62365.83万元,再减去拟用于2020年度分红的13817.84万元后,可使用的剩余资金为48547.99万元,公司确保期货投入的资金不影响公司正常的生产经营。

对于风险管理能力及风险控制措施,金麒麟表示,公司期货投资具体品种为热卷,公司经营管理人员虽无直接期货专业背景,但操作前均接受了期货公司给予的专业培训,加上平时认真研读相关专业书籍,浏览相关资讯,期货交易管理小组成员具备相应的投资和风险管理能力,但公司进行期货投资主要依赖长期对钢材等大宗商品价格跟踪形成的价格判断,对市场风险认识、把控不足,投资经验和投资能力有待进一步提高。

金麒麟称,公司前期也有内部的《期货交易管理制度》,制度规定了止损金额,止损金额为上年度经审计后净资产的10%。成立有期货交易管理小组,小组成员包括董事长、总裁、财务部负责人、供应链管理部负责人等。决策程序方面,由期货交易管理小组根据价格走势判断进行建仓,平仓交易。但前期制度内容建设不充分、考虑不周到,仅根据期货交易管理小组对价格的走势进行判断,没有充分认识和把控风险。为有效控制期货交易风险,公司对原《期货交易管理制度》进行了补充完善并提交公司董事会审议,以加强投资决策风险的控制。

金麒麟称,经进一步自查,公司现有相关投资制度、内部控制流程已基本完备,已采取充分必要的风控措施。鉴于期货投资业务的专业性,后续公司会找相关专业人士进一步把关完善。

金麒麟表示,期货投资具有高风险性,其收益具有极大不确定性。子公司进行期货投资虽不影响公司正常的生产经营,但子公司平仓损益将计入公司 2021 年度损益从而对公司2021年度的业绩产生影响。鉴于目前热卷价格波动依然较大,风险系数较高,公司全体董事、监事、高级管理人员高度重视期货投资的潜在风险,公司将有序终止热卷期货的操作,对目前持仓择机进行平仓,后续不再开展期货投资及相关计划。同时,公司严格履行信息披露义务,按相关规定对期货投资进展情况进行披露,提交期货公司开具的期货平仓盈利说明至上海证券交易所备案,确保公司信息披露真实、准确、完整。公司全体董事、监事、高管将勤勉尽责切实维护公司的股东利益。

金麒麟独立董事在关于公司有关期货投资事项的专项说明中称,经核查,公司现有相关投资制度、内部控制流程已基本完备,已采取充分必要的风控措施,但期货市场自身存在着一定的系统性风险,同时期货交易需要对价格走势作出一定的预判,一旦价格预测发生方向性错误有可能会给公司造成损失。公司管理层对期货市场的市场风险认识不足,特别是后疫情时代钢材的行情已经超出过去的经验判断,期货交易管理小组成员投资经验和风险管理能力有待进一步提高,造成期货投资最终出现损失。期货投资具有高风险性,其收益具有极大不确定性,目前热卷价格波动依然较大,风险系数较高,公司有序终止热卷期货的操作,对目前持仓择机进行平仓,后续不再开展期货投资及相关计划,能够有效控制风险,符合公司和股东的利益,不存在损害公司和中小股东权益的情形。

股价表现方面,截至5月19日下午收盘,金麒麟股价报收12.98元,较4月22创出的年内高点15.74元下跌约18%。

业内人士:企业进行期货投资要做好资金管理,切勿过量操作

业内人士表示,企业如果进行期货套保,要综合考虑期货与现货两端盈亏对套保效果进行评价;如果进行期货投资,要做好资金管理,切勿过量操作。

方正中期期货建材分析师魏朝明表示,套期保值是现代企业应对大宗商品价格波动的常规途径。企业利用交易所场内的期货期权工具对冲风险,把现货价格变化的较大幅度波动转化为基差的较小幅度波动,理论上把不可控风险转化为可控风险。在套期保值效果评价方面,应综合考虑期货与现货两端,而不是仅从期货端一头的盈亏进行评价。套期保值的目的是规避价格波动风险还是追求盘面绝对收益,是参与者进入市场之前就应该想清楚的问题。

海通期货黑色金属分析师邱怡宏在接受期货日报记者采访时表示,金麒麟期货投资亏损事件看似偶然,实则充满着必然性,主要原因有以下几点:

其一,该公司在2020年5月开始进行期货套期保值操作,但却违背了套期保值的初衷,不是针对现货交易行为了结套保头寸,而是选择通过判断价格的顶部而锁定期货收益,始于套期保值,却终于投资,这其实就为后续该公司由于强烈的主观判断不顾期货交易原则造成巨大亏损埋下了伏笔。

其二,由于热卷是该公司的主要原材料,该公司本意是想控制原材料成本,降低钢材采购价格,在此种考量下利用期货工具对原材料做买入套期保值应是最符合需要的方法,但却将降低采购价格的这种担忧及期望作为判断未来价格的方向,虽然说主观判断其实千人千异,但是合理的主观判断应是基于供求形势、宏观形势、价格表现等多方面因素的综合判断,显然,该企业缺乏此种能力,对价格的预测脱离了基本面。

其三,该公司未做好风险控制,甚至说未做风险控制也不为过。交易方式通常分为左侧交易和右侧交易,该公司基本采取左侧交易的方式,即逆向交易,该种交易方式承担的不确定性风险更大,时间成本也较高,其关键要点在于要做好仓位控制与风险管理,一般情况下,不建议现货企业逆势成为左侧交易者,因为现货企业往往最需要的是利用金融工具规避风险而非放大经营风险。该公司声称期货交易管理小组成员具备相应的投资和风险管理能力,事实证明与其声称的能力并不相符,制定了止损金额却并未按此实施,而是通过加仓不断放大风险,犯了期货交易中的大忌,无视期货交易规则必将为此付出代价。

“金麒麟期货投资亏损事件为期货市场的参与者敲响了警钟。期货交易的首要原则就是要做好资金管理,切勿过量操作,期货投资者尤其是相关企业投资者不宜过度追逐利益,应敬畏市场,而非忽视市场运行规律认为市场应按自己的逻辑运行,当价格运行方向与自己的判断相悖时,要严格执行止损,控制交易风险。”邱怡宏说。