杨卫东

2009年10月深交所创业板揭开面纱,至今整十年。挂牌企业量从28家增至776家,总市值自1600亿元增至5.71万亿元,成为资本市场不可或缺的板块,为实体经济的发展创造了不可小觑的价值。

众所周知,当初推出创业板的初衷,是为促进形成大众创业、万众创新。面世十年来,创业板一直面向中小企业,是不少中小企业唯一的上市板块选项。而面世十年后,新事物科创板横空出世且气势如虹,创业板唯有顺势求变才能成为众望所归。我借此机会浅谈几点想法和建议。

中国资本市场如今的版图现状基本情况是:主板定位大型成熟蓝筹,中小板重点定位中型稳定发展企业,科创板明确定位六大行业的科技创新企业,这三个板块都可谓轮廓明晰,各有特点……

现在的创业板虽然一定程度上集成了其他板块的某些长处,但板块功能和边界被其他板块或覆盖或交叉混同过多,差异化程度不高,给人的第一印象有些模糊。所以,创业板改革的核心目标之一就是要明确定位,要第一时间让企业想得到、找得准这个板块。

创业板的定位首先应高度关注包容性问题,但必须是“有差异、有特色、有质量、有原则”的包容性;其次,创业板定位既要考虑目标企业的定位,也要充分考虑投资者的定位。创业板改革必须要充分考虑创业板目前的上市企业结构、实际投资者结构和风险承受能力,这是已满十年的创业板改革与新生的科创板制度设计根本不同的一点。

具体到改革方案而言,宜对标科创板进行精确定位,使二者有所同有所不同,扬其长避其短。突破科创板六大行业限制,青睐高新技术企业但又要避免落入唯高新技术是从的窠臼,与科创板形成差异化错位竞争。与主板、中小板既要相互补强,也要消除“除了利润规模有别之外无其他明显不同特征”的市场印象,吸纳包括新技术、新产业、新业态、新模式的所有创新创业型企业。

创业板接受资本市场检验已满十载,盈利门槛高、曾经禁止借壳、再融资难等大小弊病也不一而足,业内人士大都耳熟能详。

对于创业板盈利门槛高的问题,建议结合本次创业板改革的目标企业和投资者定位,把盈利标准设置到一个合适的高度,并引入适当的市值指标;针对不同的行业、模式等因素有差异地设置市值或盈利标准,对于需要特别支持的行业和领域,可以考虑设置低于科创板的市值或盈利标准。

创业板禁止借壳的限制已经取消,但还不够彻底。结合新的创业板定位,未来可以调整为凡是符合创业板定位的优质资产都可以重组上市。此外,既然要鼓励重组上市,那就应该有健全配套的退市机制。有进难出是非常态,有进有出才是正常态,设定适当的退市门槛,合理调节上市和退市的比例、速度和质量,才能真正盘活创业板市场。

创业板再融资方面主要有可选产品少、审核标准严等问题。建议重设创业板再融资标准时能考虑以下方面:一、取消或降低创业板注册制下再融资要求45%的资产负债率的标准,适当放开前次募集资金使用达70%、效益达预计50%等规定;二、放开非公开发行不超过5名投资者的限制;三、考虑试点开发定向可转债等创新型再融资产品;四、根据市场需求和实践经验,结合小额快速定增的设定初衷优化该机制。

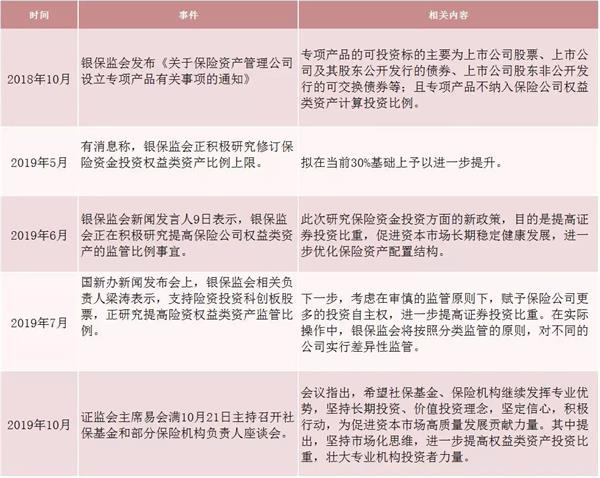

创业板改革后的市场风险和投资者环境非常值得关注。如预期新定位之下的创业板未来市盈率更高、涨跌幅更大,则更适合抗风险能力强的长期机构投资者进驻,建议通过监管考核或税收优惠等适当的政策引导,鼓励设立更多的长期投资基金,引导更多的中小机构及个人投资者通过投资基金的方式参与创业板。

关于创业板未来的审核与沟通机制方面,建议秉持包容、透明、服务、引导的审核理念。在审核期间内提供全面充分的沟通渠道,也可以考虑在申报前即接受发行人与保荐机构关于创业板定位、疑难问题处理等方面问题的沟通,让更多的优质企业有更多的机会把自己的亮点和问题充分展示和揭露出来,而深交所则可以给予适当的建议、指导和引导,这既是企业特别需要的,也非常有意义。

年满十岁创业板即将迎来新生,面对当前经济社会层出不穷的新产业、新技术、新模式、新问题和新矛盾,相信改革之后的创业板将具有更为契合市场的制度体系,继续助力广大中小企业发展,助力中国实体经济腾飞!

(作者系民生证券执行副总裁)