作为一项长期战略性任务,“提高直接融资比重”被监管部门在不同的场合反复提及。谈及下半年如何更好地支持实体经济发展,近日银保监会主席郭树清在接受媒体采访时称,要推动资本市场的发展,直接融资的发展。

“上半年直接融资比重上升了好几个百分点,从32%上升到36%,这是股票和债券加起来的融资。”郭树清称,希望这个势头能够保持下去,可以提供更多的直接融资,来支持企业发展。

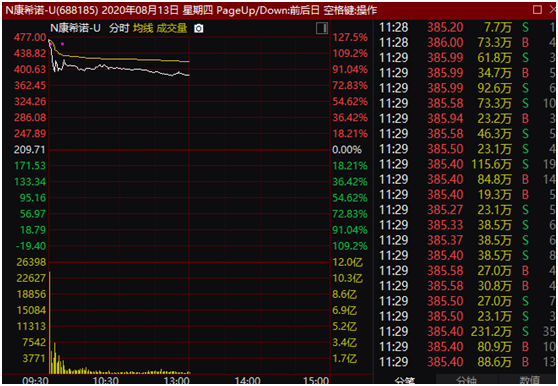

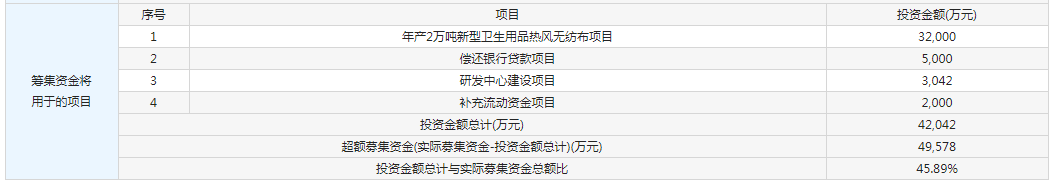

结合A股市场直接融资的具体分项数据,从股票上看,据同花顺iFinD数据统计显示,今年以来,截至8月13日,A股186家企业实现IPO的公开募集资金合计2612.85亿元;168家企业的定向增发募集资金合计4995.80亿元;13家实施配股的募集资金合计371.26亿元。此外,还有1家企业实施5.8亿元的公开增发。

国信证券高级研究员张立超在接受《证券日报》记者采访时表示,今年以来,受再融资新规驱动,上市公司过往的定增限制得以进一步松绑,由此使得A股市场的整体融资规模持续攀升。从实际情况来看,今年参与再融资(包括定向增发和配股)上市公司数量的增多,一方面来自政策层面的支持,另一方面则受企业自身发展需要,即为有效对冲此次疫情对中国经济以及企业的影响,彼时要更大程度地发挥资本市场优化资源配置功能。

而从债券角度看,今年以来,截至8月13日,年内已发行的132只可转债共募集资金1315.85亿元,已发行的2139只公司债共募集资金19374.82亿元。整体上看,今年以来企业借助资本市场实现的直接融资金额高达28676.38亿元。

“整体上看,企业借力资本市场进一步实现融资需求,有助于解决今年受疫情影响而导致的资金短缺难题,以此进一步降低企业资产负债率、减轻财务负担。” 在昆仑资产管理中心首席宏观研究员张玮看来,整体上看,与债券市场不同的是,股权市场融资非但不会提高企业的杠杆负担,反而会通过所有者权益以此降低企业杠杆率,使企业自身的经营风险可以得到有效降低。

值得关注的是,为进一步支持企业的直接融资需求,今年以来,监管部门已从多个角度相继出台政策规则。如证监会2月14日发布再融资新规,6月3日新三板转板上市制度落地,6月12日创业板改革并试点注册制一系列规则开始起步,以及7月17日银保监会发布《关于优化保险公司权益类资产配置监管有关事项的通知》,助力直接融资比例提升。

诺德基金基金经理应颖在接受《证券日报》记者采访时表示,随着创业板改革并试点注册制,资本市场直接融资的“运作力”将得以进一步提升,以此将加大对实体经济发展的推动力。当然,仅从市场端角度来看,资本市场的直接融资功能,其实也在某种程度上增加了市场的主动筛选能力,即进一步有效提高资源配置的同时,也有助于降低银行等间接融资渠道的潜在风险。

谈及未来如何进一步提高资本市场对企业的直接融资能力,张玮对《证券日报》记者表示,首先随着后续创业板注册制的稳步推进,通过存量市场在推进注册制方面的经验,建议监管部门加快促进注册制向主板、中小板的延伸;其次,从债券市场角度来看,对于一些科技型企业和涉及基础民生、产业链补短板的企业,如果缺乏抵押品导致信用评级较低的,建议监管部门可结合产业政策单独建立一套评级体系,将新旧产能分隔开;此外,鼓励降低金融机构中低等级信用债的购买限制,以及进一步推进银行间债券市场对外开放。