在买“快递”的路上,阿里一直都在。

9月21日。申通快递发布公告,公司控股股东德殷投资及实际控制人与阿里巴巴签署了《经修订和重塑的购股权协议》。根据该协议,阿里巴巴投资32.95亿元,间接获得申通快递10.35%的股份,累计间接持有申通快递上市公司25%的股份。根据相关协议,2022年12月27日之前,阿里还有资格向申通购买约20%的股权。

去年以来,阿里巴巴对于通达系快递公司的股权投资进一步加速,除了谋求申通快递的控制权之外,9月1日,蛟龙集团、圆通创始人喻渭蛟和其夫人张小娟与阿里网络签署《股份转让协议》,拟以17.406元/股价格向阿里网络转让3.79亿股,占公司总股本为12%。协议完成后,阿里网络与阿里创投、菜鸟供应链作为一致行动人将合计持有圆通22.5%股权,蛟龙集团、喻会蛟、张小娟合计持股比例由53.65%降至41.65%,喻会蛟、张小娟仍为公司实际控制人。

东兴证券分析师曹奕丰认为,阿里的策略已经非常明显,从通过少量参股头部快递公司获得其内部一定的影响力;同时大比例的参股相对弱势的快递公司,对头部公司进行牵制。目标明确,为了避免行业出现不受阿里影响的巨头。

阿里的介入已经对快递电商件格局的发展造成了不可忽视的影响。长期来看,上游的介入有利有弊,利在于有助于产业链形成合力,快速做大市场蛋糕,弊在于上游强大的议价能力会降低下游超额利润的获取。

但即使阿里已经完成了深度的介入,也并不代表整合完成的快递行业面对上游电商企业时会失去议价能力,反而是,正因为担心整合完成后的快递企业拥有过强的议价能力,阿里才会如此重视。

增持股权至25%,阿里入主申通更进一步

9月21日申通快递发布公告,公司控股股东德殷投资及实际控制人与阿里巴巴签署了《经修订和重塑的购股权协议》。根据该协议,阿里巴巴投资32.95亿元,间接获得申通快递10.35%的股份,累计间接持有申通快递上市公司25%的股份。

事实上,此次股权转让只是阿里入主申通的进一步落实。2019年3月,阿里巴巴将以约46.65亿元的交易对价,获得德殷德润49%的股权,以此间接控制申通快递约14.65%的股权。

此后,申通快递在2019年8月1日又公告,授权阿里巴巴收购申通31.35%的股权,收购价格为99.82亿人民币。整个交易完成之后,阿里将以146元的价格获得申通快递约45%的股权。

现在,交易显然正在稳步推进。9月21号完成的交易后,阿里持有上市公司申通快递的股权增加至了25%。

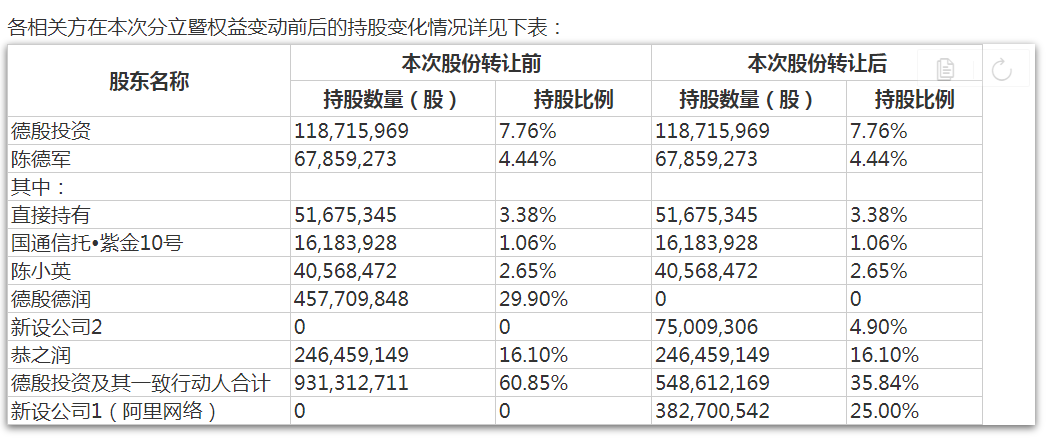

此次交易仍有后续,根据申通快递和阿里网络签订的《经修订和重述的购股权协议》的约定,阿里网络有权自该协议生效之日起至2022年12月27日期间,仍有资格通过购买德殷投资旗下控制的新设公司和恭之润100%的股权,或者二者股权对应的申通快递4.9%和16.1%的上市公司股份,这意味着,如果阿里最终入主申通快递,最晚将于2022年12月27日前最终揭晓谜底。

阿里快递帝国成型

除了申通,阿里在其它快递公司身上也大手笔布局。

9月1日,蛟龙集团、圆通创始人喻渭蛟和其夫人张小娟与阿里网络签署《股份转让协议》,拟以17.406元/股价格向阿里网络转让3.79亿股,占公司总股本为12%。协议完成后,阿里网络与阿里创投、菜鸟供应链作为一致行动人将合计持有圆通22.5%股权,蛟龙集团、喻会蛟、张小娟合计持股比例由53.65%降至41.65%,喻会蛟、张小娟仍为公司实际控制人。

除了入股圆通外,2018年5月,阿里及旗下菜鸟与中通快递达成战略投资协议,投资13.8亿美元入股中通快递,持股约10%,成为其第二大股东。2020年4月29日,韵达股份发布2019年年报,披露阿里已为公司第七大股东,持股2%。

此外,阿里对百世集团也有投资,约持有百世集团1亿多股股份,占百世A类股的比例为37.2%,占百世总股本比例为33%,是其最大的股东,拥有46.2%的投票权。

对此,东兴证券分析师曹奕丰认为,阿里的策略已经非常明显,从通过少量参股头部快递公司获得其内部一定的影响力;同时大比例的参股相对弱势的快递公司,对头部公司进行牵制。目标明确,为了避免行业出现不受阿里影响的巨头。

阿里的介入已经对快递电商件格局的发展造成了不可忽视的影响。长期来看,上游的介入有利有弊,利在于有助于产业链形成合力,快速做大市场蛋糕,弊在于上游强大的议价能力会降低下游超额利润的获取。

但即使阿里已经完成了深度的介入,也并不代表整合完成的快递行业面对上游电商企业时会失去议价能力,反而是,正因为担心整合完成后的快递企业拥有过强的议价能力,阿里才会如此重视。

快递战争白热化

阿里巴巴亲自下场厮杀,一方面是战略布局需要,一方面更是快递行业竞争激烈,快递公司不得不依靠外来资本补血求生,甚至不得不直接“卖身”退出市场竞争。

东兴证券统计,今年年初以来,在电商件领城爆发了极为激烈的价格战,异地件快递单件收入下滑高达1 5%以上, 单件收入较去年下降一元多 。更为夸张的是各通达系快递总部的单件收入普遍从去年同期的3元以上跌至今年的2元出头,降幅也达到接近1元,同比降幅接近30%。单价如此大的降幅系近几年来首次,且价格战的成本主要由通达系总部承担,各企业都下了血本。

西南证券的研究报告指出,上半年,通达系快递公司的单票毛利均有着不同程度的下降,但降幅差异较大,毛利水平持续分化。申通、韵达、圆通三家单票快递毛利同比降幅均达60%以上。

半年显示,圆通上半年平均一单快递收入只有2.36元,而毛利更是只有0.22元。去年同期的数据则是,单票收入还能达到3.19元,单票毛利则为0.38元。

韵达股份的半年报也显示出单位快递收入下滑的趋势,公司上半年一单快递的收入相比去年同期跌了将近一块钱,只有2.36元,去年同期为3.3元。

从盈利情况来看,2020年上半年圆通归母净利润同比增长12.5%,在通达系中涨幅最大,盈利能力凸显。其他几家快递公司的归母净利润都出现了同比下滑的趋势,其中申通同比下降了91.5%,降幅最为明显。韵达同比下降47.74%,中通同比下降10.6%。顺丰则呈现大幅度增长,同比增长率高达21.3%。

“即使排除今年因为疫情导致的特殊情况,我们也并不认为价格战会在近几年趋于缓和,反而存在烈度持续提升的可能性。”曹奕丰表示,从价格战目的性来说,以往的价格战,都是以挤压中小快递的生存空间为目的,不需要很大烈度的价格战就足以达到目标;而之后的价格战,都将是几大主流快递企业角力的体现,低烈度的价格战是无法达到效果的。几年前的价格战与现在的价格战是预选赛和正赛的区别。

“因此,在行业格局正式步入寡头垄断状态之前,价格战的烈度很可能随着行业集中度的提升而加剧。市场化行业的并购整合之路一定是充满坎河的,龙头闪耀的背后一定伴随着大量竞争对手的退场,我们需要正视这一过程。”曹奕丰说。