该来的总会来,刚刚证监会重磅发布!

证监会同意了

A股即将迎来首个万亿互联网巨头公司

10月21日证监会发文称,近日,我会按法定程序同意以下企业科创板首次公开发行股票注册:蚂蚁科技集团股份有限公司。上述企业及其承销商将与上海证券交易所协商确定发行日程,并刊登招股文件。

这意味着,蚂蚁集团已经完成了证监会层面的注册程序,即将展开发行询价等程序。按照科创板的公司发行流程,在完成注册之后,企业通常还要经历路演、询价、网上网下发行申购等多个发行环节,整个发行流程至少需要10个交易日。

这也意味着A股即将迎来首个互联网巨头公司。登陆科创板后,蚂蚁将成为A股首个中国版“FAAMG”,有望在A股引发示范效应,吸引更多高科技公司选择A股,进一步提升A股的想象空间。

此前,有香港媒体爆料称,蚂蚁初步计划于下周二至周五(27日至30日)招股,拟在11月6日A+H股同步挂牌,过程须跨越11月3日美国大选。以上仅是初步时间表,最终可能有变。

10月19日证监会官网显示,蚂蚁集团已于10月16日收到证监会有关其申请赴港上市的行政许可决定书,并于10月19日接收了书面回复。随后又有报道称,蚂蚁集团香港IPO已获港交所批准,即将登陆港交所。

随着IPO进一步推进,蚂蚁上市已成为当下市场的热门焦点。

由于需求强劲,彭博援引知情人士称,蚂蚁将估值目标从此前的2,500亿美元至少上调了12%,上调后为2800亿美元(相当于1.8万亿人民币)。

而国信证券通过绝对估值法和相对估值法,给出的估值范围是1.7万亿至2.5万亿元。晨星股票研究发表报告对蚂蚁集团的估值为2.45万亿港元(折合2.1万亿人民币)。

预估蚂蚁集团在港招股冻资数万亿

香港金管局与收款行协商对策

10月20日消息,据腾讯新闻报道,因担心蚂蚁集团在港上市招股期间冻资过多,将对香港市场流动性造成影响,香港金管局曾与负责蚂蚁集团此次招股的主要收款银行进行了协调沟通以找到解决办法。

据知情人士透露称,香港金管局等预计蚂蚁集团此次在港冻资将达数万亿港元。这也是香港金管局就公司在港IPO期间的冻资问题而首次进行类似的会议。香港金管局表示,对此事件不予置评,但是“金管局一直密切留意市场情况,确保香港货币市场有效运作。”

27亿竞得杭州之江300亩土地:

蚂蚁全球总部落地?

10月21日,杭州全城都在关注之江商地的招拍挂结果。几乎毫无悬念的,蚂蚁集团以26.98亿总价、5194元/平方米楼面价、零溢价率竞得该地块。

根据招拍挂信息,之江地块地块于2020年9月21日挂牌,保证金高达24亿,10月11日开始报名。具体看,之江地块出让面积20.78万平方米,容积率2.5,地上出让总建筑面积不大于519545平方米,绿地率不小于25%,建筑密度不大于45%,限高130米。

从地理位置看,之江商地东临钱塘江,南直通之江大桥,西是在建的恒大·水晶国际广场在建地铁6号线之江海洋公园之浦路站和规划中的之江未来社区。

该地块设置了严苛的竞拍条件,要求竞买人或竞买人实际控制人的控股公司年合并营业收入不低于1000亿人民币;受让人自持全部房产和土地,通过土地复核验收之日起10年内不得转让;10年后可以整体转让,不得分割转让。

上述之江商地招拍挂信息刚出来,杭州市场就有多位人士一致认为,这是蚂蚁金服的定制地块,蚂蚁金服落户之江的消息也从传言到最终确定。

在14日与杭州市政府的签约仪式上,蚂蚁董事长井贤栋表示:“蚂蚁集团始终扎根杭州,杭州是我们布局最全面、最立体的城市。以此次签约为新起点,蚂蚁集团将加大力度延揽全球顶尖人才来杭创业创新;加快全球总部建设,为杭州凝聚全球金融科技生态;加快以区块链、人工智能为代表的数字技术的科技创新;全力支持杭州成为科技应用先行区,为数字新生活、新服务添上浓墨重彩的一笔。”

10亿用户、百亿利润、千亿营收、万亿估值

2019年公司营收为1206.18亿元,突破千亿大关,2018年这一数字为857.22亿元,同比增幅超过40%。

2019年,蚂蚁净利润180.7亿元。2020年上半年营收725.28亿元,净利润219.2亿元。

截止2020年6月30日的12个月内,蚂蚁集团支付宝的月度活跃用户由2017年12月的4.99亿名增加至2020年6月的7.11亿名,年度活跃10亿+,月度活跃商家8000万,截至2020年6月30日止年12个月,支付宝数字支付交易规模高达118万亿。

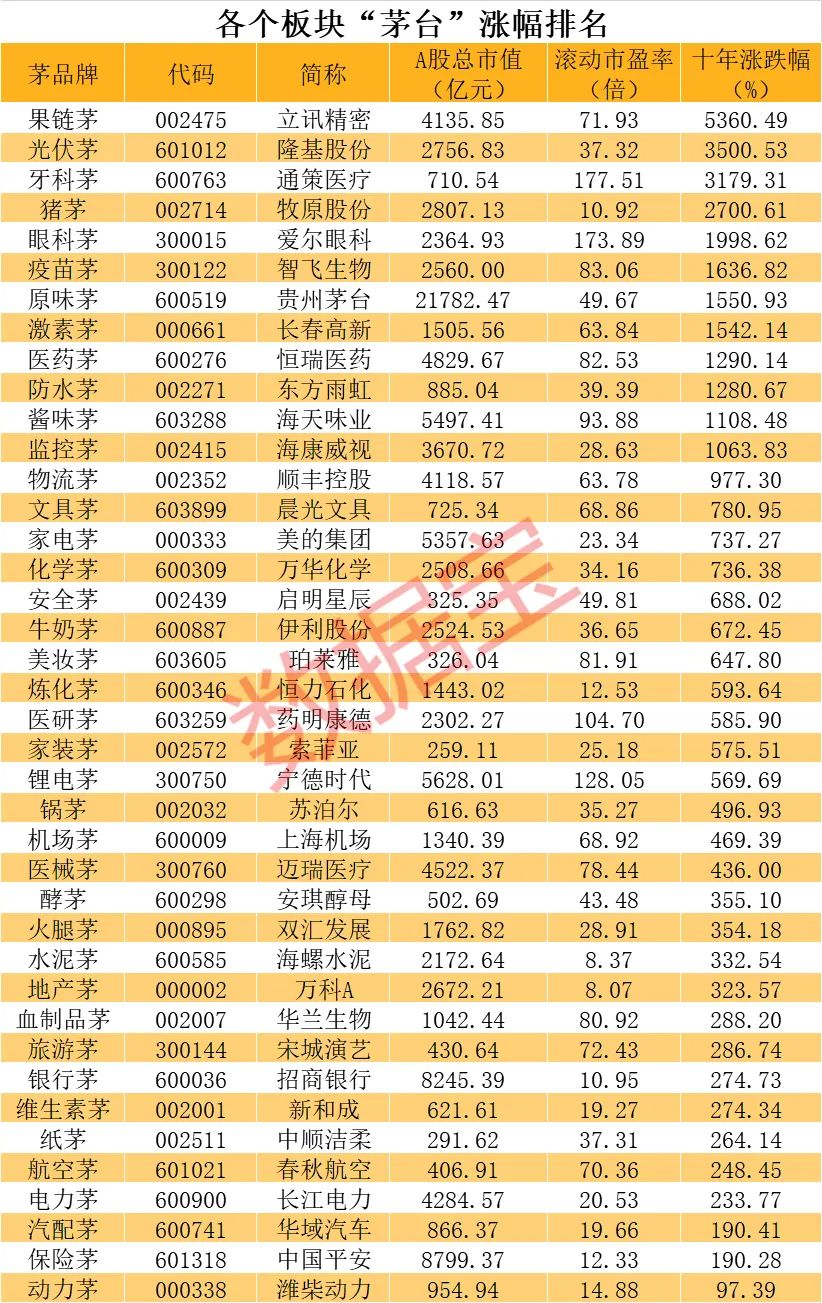

作为金融科技巨头,未来资本市场会给出何种估值为外界所关注。上市后市值更是有望超过“股王”贵州茅台,登上A股第一的宝座。

近日,中泰证券在研报中建议参考PayPal及相关互联网公司对蚂蚁集团进行了估值。该机构认为,PayPal作为全球第三方支付的龙头公司,市场空间和竞争优势支撑其高估值水平,PE中枢在45-50倍;考虑蚂蚁集团模式的特点和稀缺,纳入腾讯、阿里巴巴、东方财富等作为可比参考估值。结合可比公司估值,及蚂蚁模式的稀缺性,同时考虑金融业务利润占比,给予蚂蚁集团45-60倍PE,对应2020年目标市值18720-24960亿元人民币。