茅台的业绩再度让市场热闹了起来。

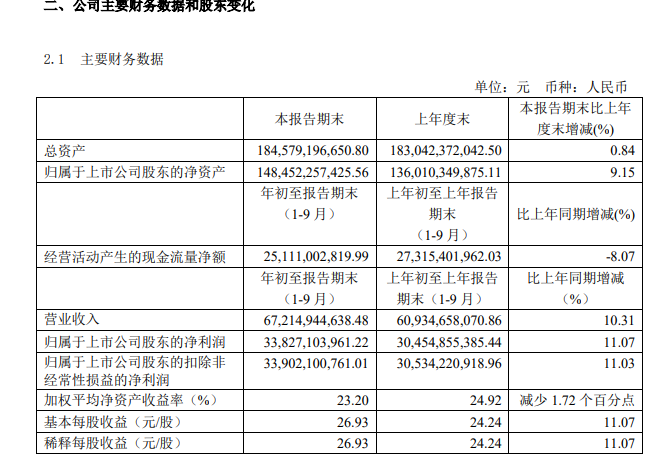

贵州茅台三季报显示,2020年前三季度实现营业收入672亿元,同比增长10.31%;归属于上市公司股东的净利润338亿元,同比增长11.07%。对于这样一份季报,市场有评论认为“低于预期”,担忧2018年三季报出来后股价大跌的现象再度重演。

但多位长线持有茅台的股东们表示,非常淡定,一个季度的业绩并说明不了任何问题,“茅台还是那个茅台”,依然长期看好。

茅台股东们好淡定

贵州茅台公告显示,前三季度营收672.14亿元,同比增10.31%;前三季度净利润338.27亿元,同比增11.07%。其中单三季度实现营业收入239.4亿元,同比增长7.2%,归母净利112.3亿元,同比增长6.9%。

“茅台的三季报一如既往的引起市场极大的关注,估计现在大家现在心里是五味杂陈的状态,最后还是原谅吧!”一份关于茅台的速评迅速走红。但对于市场所认为的“茅台业绩低于预期”,茅台股东们并未“五味杂陈”,而是非常淡定。

榕树投资翟敬勇表示,贵州茅台的业绩非常正常,今年前三季度主要没有酒供应,没啥好担忧的。

万利富达胡伟涛认为,一个季度的好坏说明不了任何问题,茅台还是那个茅台,产品依然供不应求,产品价格依然居高不下,提价空间依然很大。“不提价,意味着它的业绩有比较大的安全边际,长期看,基本面依然坚实,当然,估值不算太低,所以,收益率期望也不能太高。”

东方港湾董事长但斌认为,龙头白酒公布季报,其实“十三五计划”最后一、二个季度已经可以忽略影响,对企业长久影响的应该是十四五计划的目标,十四五产量的目标5.6万吨的达成应该没有任何问题,剩下的就是出厂价以及产品结构调整未来5年能达至的情况。从常识来看,作为贵州省支柱企业,贵州省如何制定十四五目标会产生间接重要影响。

价值投资与基本面投资有巨大区别

2018年贵州茅台也曾因为三季报不如预期,10月份大跌超过25%,但此后“茅台还是那个茅台”,2019年大涨108%,股价屡创历史新高。

在专业人士看来,尽管上市公司实际经营中难免有财务数据波动,但据此进行投资依然停留在基本面投资甚至可以说基本面投机的层面上,真正的价值投资者思维方式是完全不同的。

原东证资管董事长王国斌曾有经典表述:真正的价值投资者跟基本面投资者是不一样,价值投资者的思维方式一定是把自己看作是那个公司的所有者。如果你不把自己看作一个公司的所有者,比如化工股,比如汽车股,现在很多投资者买卖这些股票时,石油价格一涨了,就把一部分的股票卖掉了,这个就不是价值投资者的思维。

无论是股神段永平还是具有百年历史的全球超级成长股“捕获者”柏基均认为,投资应该至少看十年以上,一个季度或者几个季度的业绩意义不大。

机构:茅台长期行稳致远确定性强

天风证券认为,Q3增速放缓主要是厂家控量所致,现金流表现较好,毛利率净利率维持稳定。公司三季度末预收款(合同负债+其他流动负债)为105.6亿元,环比第二季度减少0.12亿元,基本持平。单三季度收入业绩增长略低预期,主要系公司第三季度控货力度较大,经销商打款进度及业绩释放变缓所致。但从现金流来看,前三季度销售收现713.49亿元,同增7.83%;其中20Q3收现249.02亿元,同增9.03%,现金流表现较好。前三季度公司毛利率91.33%,同比微降0.16pc,前三季度净利率53.34%,同比微升0.15pct,盈利能力维持稳定。

天风证券认为,短期行为并不会影响公司的长期内在价值。从供需关系来看,公司产品仍处于供不应求的卖方市场状态,核心的跟踪指标为飞天批价。双节前由于经销商节前甩货,批价小幅回调至2700元左右,但节后批价表现稳健,整体震荡回升达2800+元。从市场格局来看,高端白酒行业一超多强,公司作为行业龙头地位稳定。公司品牌力基础坚实,产品供不应求,市场竞争中占据绝对龙头,拥有行业话语权及定价权,长期价值不改。

天风证券表示,白酒龙头成长动力不竭,茅台行稳致远确定性强。公司未来内在价值成长动力强劲,主要来自于三方面,一是品牌力不断强化:年初至今茅台批价的表现足以表明茅台供需关系未变,品牌护城河增强公司抗风险能力。二是渠道改革带来吨价和渠道掌控力的提升。我们预计未来几年公司直销渠道占比仍将持续提升。三是出厂价提升以及结构升级带来的吨价提升。目前一批价和出厂价给公司预留了充分的提价空间,此外,生肖茅台、年份茅台等非标产品占比的提升也将成为公司未来吨价上涨的源泉。通过产品渠道的调整,茅台未来业绩维持稳健增长可期。