随着首批金牛基金三季报的出炉,金牛基金经理调仓换股路线图映入投资者眼帘。

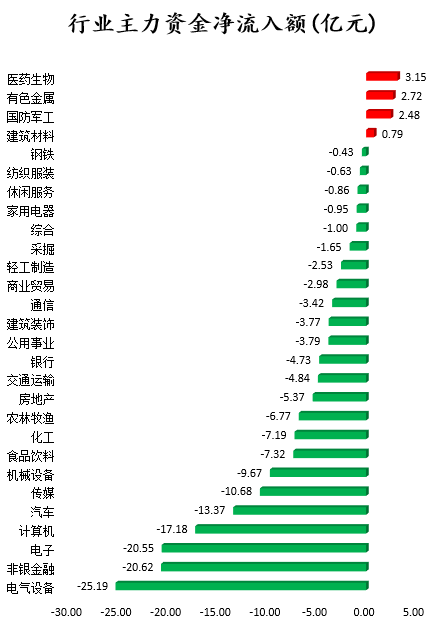

中国证券报记者梳理部分金牛基金三季报后发现,金牛基金经理仓位较二季度末有升有降,调仓换股迹象明显,减持了部分估值过高的科技、消费和医药板块个股,加仓了可选消费、机械、军工等行业个股。截至目前,贵州茅台暂居基金重仓持股市值首位。

展望后市,金牛基金经理认为,仍以结构性机会为主,需要谨慎应对估值收缩压力;长期仍对权益市场十分乐观,科技和消费板块具备长牛基础。

仓位有升有降

仓位方面,截至27日,目前已披露的三季报金牛基金经理的股票仓位多数较二季度末有所下降。曾夺得五年期开放式混合型持续优胜金牛基金奖项的民生加银策略精选A股票仓位,从二季度末的78.48%降至三季度末的75.42%;夺得三年期开放式股票型持续优胜金牛基金奖项的工银瑞信文体产业股票仓位,也从二季度末的90.30%降至三季度末的89.67%;获得过三年期开放式混合型持续优胜金牛基金奖项的嘉实优化红利的股票仓位从91.71%降至82.22%。另外,银华中小盘、安信价值精选、嘉实新兴产业等基金三季度末的股票仓位均较二季度末有所上升。

从金牛基金经理三季度持仓看,调仓迹象明显。嘉实基金归凯三季度在持仓结构上做了优化,增持了大制造板块,增持的细分行业包括军工和机械等,对科技、消费、医药健康板块略有减持。银华基金焦巍表示,三季度主要减持了大部分科技公司,只留下了芯片行业的龙头公司保持观察,另外增持了部分医药股,同时增加了对快递行业和食品饮料行业(除白酒外)的配置。

贵州茅台仍受青睐

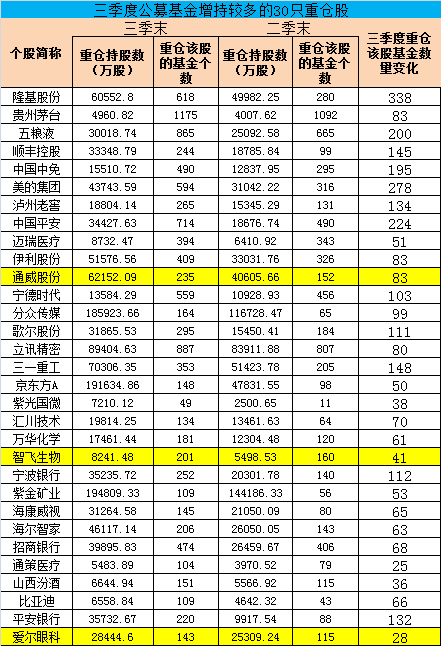

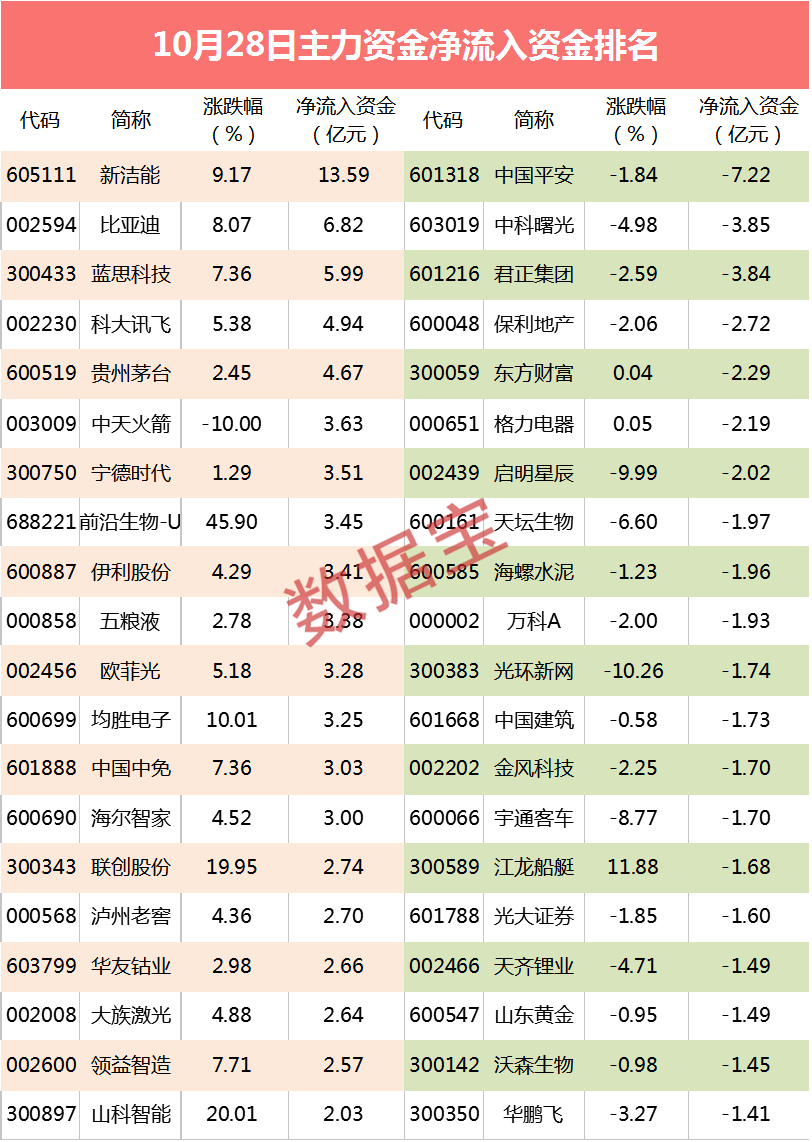

据Wind数据统计,截至10月27日,根据已披露的基金三季报数据,贵州茅台、五粮液、立讯精密、中国平安、隆基股份、恒瑞医药、中国中免、宁德时代、泸州老窖和美的集团跻身公募基金前十大重仓股持股市值前十位。其中,436只基金三季报披露的前十大重仓股中出现了贵州茅台,合计持股数量为2386.67万股,合计持股市值达398.22亿元;365只基金的前十大重仓股中出现了五粮液,合计持股数量为13700.96万股,合计持股市值达302.79亿元。

具体到金牛基金经理的持股,李晓星管理的银华中小盘混合,三季度末前十大重仓股分别为:立讯精密、广联达、隆基股份、泸州老窖、吉比特、宁德时代、芒果超媒、恒生电子、东山精密、TCL科技。刘彦春管理的景顺长城新兴成长三季度末前十大重仓股分别为:中国中免、泸州老窖、贵州茅台、五粮液、迈瑞医疗、恒瑞医药、美的集团、晨光文具、海康威视、海天味业。归凯管理的嘉实新兴产业三季度末前十大重仓股分别为:通策医疗、广联达、汇川技术、华测检测、迈瑞医疗、国瓷材料、立讯精密、恒生电子、贵州茅台、中科创达。

高估值品种料承压

展望后市,金牛基金经理认为以结构性机会为主,但需要关注和应对部分品种估值收缩的压力,长期仍对权益市场十分乐观,科技和消费板块具备长牛基础。

李晓星团队表示,展望第四季度和明年,市场总体风险可控,但系统性普涨几率并不大,以结构性机会为主。流动性边际收缩和经济持续复苏是主基调,流动性推升的品种回调压力大。

刘彦春表示,随着经济运行逐步常态化,流动性环境必然有所变化,市场未来会面临一定的估值收缩压力。今年资产价格复苏快于生产端,上涨有一定泡沫化特征。不过,从长远看,刘彦春仍然非常乐观。他表示,我国仍然是全球最具活力、最有潜力的大型经济体,有足够的投资空间和投资能力,在很多年内都可以实现投资和消费相互牵引,正向循环。创新正在各个领域发生,即使在传统行业,科技赋能也正在带来效率的持续提升,权益投资大有可为。

李晓星团队中长期看好科技创新和品牌消费。他表示,消费股和科技股具备长牛基础。具体到科技板块,他看好TMT和新能源。对于消费板块,他看好具有稳定竞争格局、可充分享受消费升级红利的高端消费品,可从中挑选出品牌力强、经营模式优秀、业绩增长确定性高的优质公司。