新年伊始,股市大红!

1月4日,两市股指2021年迎来开门红,上证指数收盘站上3500点。上证指数收盘报3502.96点,涨0.86%;深证成指报14827.47点,涨2.47%;创业板综报3196.49点,涨2.75%。成交金额高达1.15万亿元,较上日增加超2000亿元。

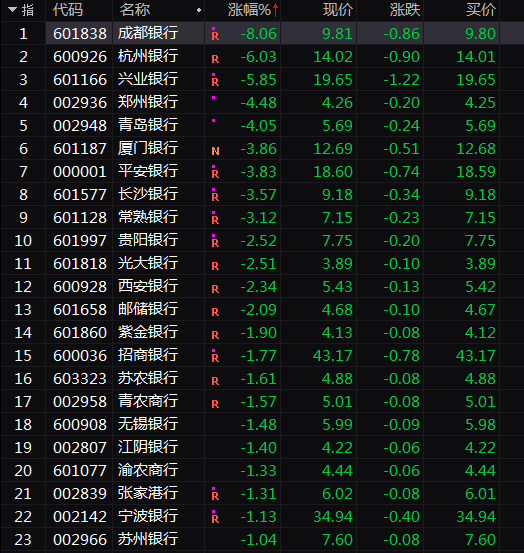

在这场大涨背后,全市场市值最大的板块:银行却出现了大幅杀跌,整个板块市值大跌近900亿元。那么,究竟发生了啥?分析人士认为,节前,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。目前,有不少银行超越规定之红线,进而引发了市场的担忧。

不过,值得注意的是,市场上近期最猛的板块:新能车继续高歌猛进。宁德时代狂涨15%,新能源车指数大涨超5%,整个板块单日市值大涨2500亿元。与此同时,消费等抱团板块表现也十分强劲。

那么,抱团资产的天花板在哪?

最大板块暴跌900亿

今天,整个银行群里都鸦雀无声,因为兴业、招行、平安、成都、杭州、郑州、青岛这些各位研究员的心头肉,现在全被砸懵了。总市值超过9万亿的银行股,一天市值就跌去了900亿。

那么,究竟发生了什么?

2020年12月31日,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。根据该通知,中小型银行超监管红线情况较为严重。根据华西证券的资料,从2020H1数据来看,第一档银行目前均未超过房地产贷款占比红线,第二档银行中有6家超监管红线(7家未超),样本第三、四档银行中有13家超红线(15家未超),中小银行相对而言面临更大调整压力(中原银行、成都银行、江西银行、郑州银行、青岛银行等样本中小银行调整压力相对较大)。剔除政策行和广发、恒丰银行,目前一二档银行房地产超限比较严重的为招商银行和兴业银行,此外建行个人住房贷款超限较为严重。但若将样本一、二档银行合并来看,目前中大型银行房地产贷款仍有约8000亿元空间,房企及购房者尚有充足腾挪余地;需要注意的是,从结构来看,2020上半年中大型银行个人购房贷款空间较2019年有所上行,但房地产对公贷款空间较2019年末有所收缩。

华西证券认为,对房企、购房者而言,从目前情况来看,尚有充足腾挪空间更换银行的余地;对银行来说,新规规定了超限过渡期(2-4年),银行仍有调整时间。整体来看,中小银行超限情况较大型银行更为严重,因此相对来说,更加依赖中小银行贷款的中小房企受本次新规的冲击或大于大型房企。

最猛板块却狂飙3500亿

在银行大举杀跌的同时,最近半年最猛的新能源板块却出现暴涨行情。其中,宁德时代大涨超5%,市值突破9000亿元。

新能源车板块市值狂飙2500亿元,特斯拉指数上涨超5%,新能车ETF大涨超8.4%。如果加上太阳能、风电等两大新能原板块,新能源一天市值飙涨超3500亿元。

2021年1月1日,Model Y国产车型定价公布,Model Y长续航降至人民币33.99+万、高性能降至人民币36.99+万。与此同时,Model 3国产改款版车型也公布最新定价,Model 3标准续航维持人民币24.99+万、高性能降至人民币33.99+万、长续航版本取消此外,Model 3改款和Model Y国产车型均采用热泵/电动尾门/内饰升级等配置更新。

光大证券认为,预计2021年特斯拉全球交付量约90万+辆,其中国内交付约30万+辆。渗透率方面,随着国内消费者对智能电动车接受程度不断提升,预计2021年国内新能源乘用车销量约180万辆,渗透率抬升2.0个百分点至7.5%;预计2025年国内新能源乘用车销量约630万辆,渗透率进一步提升至20%。特斯拉爆款的“鲶鱼效应”会加速国内汽车供应链电动化、轻量化及智能化进程,三条赛道上的A股龙头均值得重点关注。

不过,值得注意的是,特斯拉近期的涨速已经下滑,而且在上周末盘后还出现了小幅调整。

抱团资产天花板在哪里?

除了新能车外,太阳能和消费等近期抱团较强的板块涨幅也较大。金龙鱼涨14.6%,隆基股份、比亚迪、洋河、泸州老窖、伊利等大涨。那么,抱团资产的天花板在哪里?跨年牛市是否真的已经到来呢?

从目前的情况来看,市场将逐步进入到业绩披露期。在此期间,业绩较为确定的消费类个股可能依然会是资金抱得最紧的一个板块。但当预期差出现的时候,也不排除出现暴跌的行情。此外,券商板块也是一个业绩预期比较确定的板块,只是券商的走势紧跟着大盘的走势,当指数出现背离状态时,券商股也是需要回避的。

此外,当下的新能车和太阳能与2020年上半年的芯片极为相似,资金属性可能相同。但在今年上半年过后,芯片和半导体板块都出现了近30%的调整,类似的情况后来也发生在生物医药板块上。成长股的估值跟故事有关,但很多时候也跟资金面的情况有关。在芯片和生物医药杀跌的过程当中,10年期国债收益率也处于上升过程当中。如果未来,10年期国债收益率持上升,新能车和太阳能也可能面临着类似的局面。而且,可以看到,虽然股票的数量在增加,但从成交量来看,去年8月份之后的成交量也在慢慢收缩。

中信证券认为,未来局部的投机性抱团将瓦解,业绩预告将驱动抱团品种分化。其中,估值与基本面失调的二、三线品种的投机性抱团趋于瓦解,而一线核心资产则仍将继续受益于基金新发和外资流入。