原标题:腾讯浮盈超5000%!这一板块彻底火了,谁会成下一个券商界“茅台”?

数据来源:Wind、新财富整理

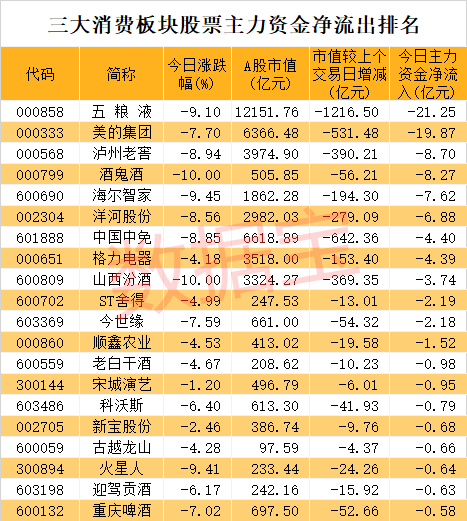

国内证券公司全行业2019年实现营业收入3520亿元,2020年前三季度,49家上市券商总收入已经达到4156亿元,全年全行业突破5000亿元毫无压力。

14家互联网证券概念股中,只有东方财富、同花顺(300033)、大智慧(601519)和富途证券、老虎证券等,主要通过线上场景服务客户。新兴的富途证券、老虎证券,更是借港股、美股等跨境业务异军突起。

01腾讯、小米、阿里系先后落子

近些年,中国资产高净值群体数量激增,投资海外对其而言是重要选项。在中国,券商又是基于牌照的生意,国内券商牌照是稀缺品,这些新兴互联网券商唯有借道境外,打开缺口。

智研咨询集团预计,2021年,中国内地投资者通过香港进行在线证券交易的金额接近3000亿美元;通过美国证券市场进行在线交易的规模大约6300亿美元,这是一个接近万亿美元的交易市场。

来自互联网公司的创业者,不会轻易错过这个赛道。他们擅长技术和研发,把产品做好,自然不在话下,二级市场也给予它们积极的回应。

2020年2月上市的中银证券(601696),股价年内涨幅252%,是国内传统券商当年“涨幅王”。2019年3月上市的富途控股,表现更为惊艳,2020年内涨幅为342%,高于任何一家A股券商同行;其市值也在2021年1月突破百亿美元,至2月5日,最新市值157亿美元,折合人民币,已经超过38家国内上市券商。老虎证券2020年涨幅为133%,略低于东方财富,却高于绝多数A股券商。

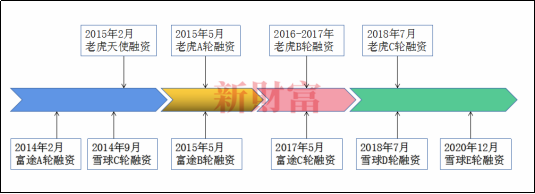

老虎证券、富途控股,分别由腾讯控股(00700.HK)前产品经理李华、网易有道(DAO.N)前搜索负责人巫天华创立;方三文等创立的雪球,2020年底获得E轮融资1.2亿美元,达到盈亏平衡,或走到上市前夜。雪球有别于老虎、富途,手握基金销售牌照,和东方财富更有可比性。

互联网券商无一例外,都获得多家知名PE、头部CVC的加持。富途、老虎商业模式成型较早,上市也较早,PE/VC机构获利逐步退出;而战略投资者坚定持有,收益与PE相比,出现较大分化。

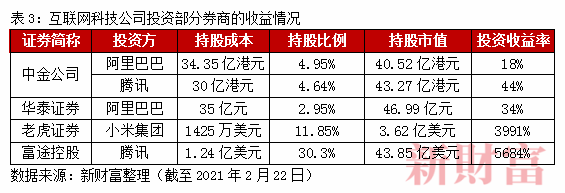

腾讯控股和阿里巴巴(BABA.N/09988.HK)还投资了国内头部券商,中金公司就是它们联袂投资的标的。阿里巴巴和苏宁易购(002024)还联手投资了华泰证券(601688)。此两例,互联网巨头看重的不是收益,而是金融科技领域的商业布局。

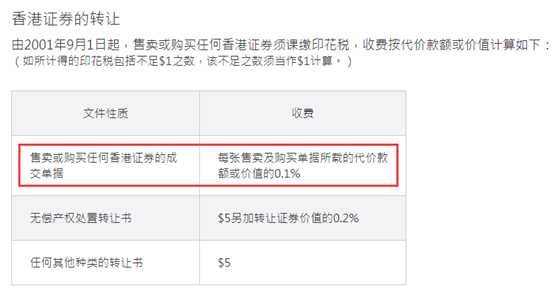

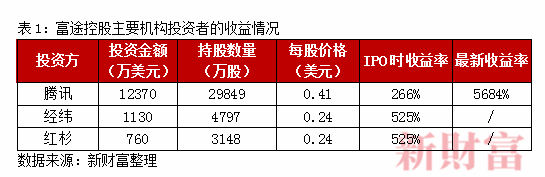

腾讯斩获“50倍股”

富途控股上市前,投资者非常“纯粹”,A轮到C轮,有且仅有腾讯、经纬和红杉三家机构,一路跟投。富途IPO发行价为12美元/ADS(8股普通股等于1份ADS),即每股普通股价格1.5美元,此时腾讯账面收益率为266%,红杉、经纬为525%,大约是腾讯两倍左右。

富途A、B、C融资时每股价格分别为0.056美元、0.34美元、0.71美元,C轮价格是A轮大约13倍;至IPO时,A-C轮投资时三大机构获得股份的收益率分别为26倍、5倍、2倍;腾讯多数投资在C轮出手,C轮投资额9140万美元,占其总投资金额大约3/4,摊薄了投资收益率。但同为战略投资者的腾讯和PE红杉、经纬,在上市后的收益出现较大分化。

至2021年2月22日,富途控股股价已经涨至189.7美元/ADS,和发行价相比涨幅为1481%,总市值为257亿美元。

腾讯IPO前持有股份一股未卖,此时的账面收益率提高至5684%(表1)。富途股价最高曾超过130美元,腾讯再次斩获一只“30倍股”。2019年底,经纬还“满仓”富途,未出售一股。Wind显示,2020年3月底,经纬已经清盘。

2020年4月前,富途一直在横盘,股价在11美元左右震荡,此后就一飞冲天。如果按照2020年一季度富途控股成交均价10.42美元/ADS测算,则经纬最终收益率大概为4.43倍左右。假如经纬也长期持有,则投资收益率更可观,大约为98倍,相当于错失了一只百倍股。

腾讯系旗下的Tencent Mobility Limited,2020年2月通过二级市场购入富途533万股,腾讯系现持股3.04亿股。机构也捧场富途,至2020年三季度末,共有98家机构持有富途,环比增加95%,机构持股比例13.42%。加上两大“硬核”股东李华持股比例超过40%,腾讯持股超过30%,最终个人投资者持股比例已经非常低,这也是富途股价坚挺的重要因素。

腾讯除投资富途外,还投资过中金公司。2017年9月,腾讯以13.8港元/股认购中金大约2.075亿新股,总作价28.64亿港元。2019年10月,中金向不少于6名机构或个人投资者配售共1.76亿股,腾讯也是投资人之一,持股数量增加大约930万股,按照每股14.4港元测算,代价约1.34亿港元。腾讯两次合计投资大约30亿港元,持股2.168亿股,最新持股比例4.95%。

在中金一例中,腾讯总投资金额远远超过富途(约1.24亿美元),至2021年2月22日,中金H股股价19.96港元/股,腾讯投资收益率为44%,远远低于投资富途的收益率,但和阿里投资华泰、中金一样,它们还有更多考量。

小米“养虎”

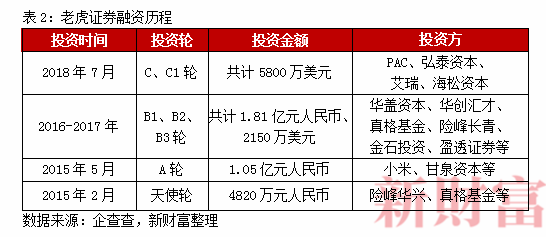

老虎证券在天使轮和Pre-A轮融资时,就得到超过10笔投资,投资人包括真格基金、险峰华兴、景林等机构以及元气森林创始人唐彬森、美团(03690.HK)创始人王兴、歌手胡海泉等个人投资者,此时老虎证券还没正式上线产品。这和老虎创始人巫天华在网易有道积累的圈内人脉息息相关。

上市前,老虎证券共获得多轮融资,投资者还包括小米、宜信、华创资本、华盖资本、美国互联网券商巨头盈透证券等,美国知名投资人罗杰斯也是老虎证券股东(表2)。

小米在A轮斥资1亿元人民币领投老虎证券,获2.5亿股普通股,每股价格0.38元人民币(0.057美元);盈透证券在B3轮领投老虎证券,斥资2000万美元持有1.38亿股,每股价格0.145美元。

真格基金在天使轮、A轮和B1轮,投资老虎证券三轮。从老虎招股书披露的投资者信息看,应该是“Wayne Global Investment Holding Limited”代表了真格基金出手,总计斥资大约3900万元人民币,持股8500万股股份;其中,下重注是在B轮,总投资3000万元。

C轮入局的投资者有海松资本(1000万美元)、PAC(3000万美元),每股成本0.545美元。

老虎证券IPO发行价为8美元(15股普通股为1份ADS,即每股普通股价格0.533美元),尽管只在早期投资时出手一把,此时,小米的账面收益率高达835%,盈透账面收益率为268%。小米投资老虎证券的收益率,比经纬、红杉投资富途的收益率要高。不过,红杉、经纬A轮投资富途的资金,至IPO时收益率有26倍,远远高于小米此役。

至2021年2月21日,老虎证券股价为34.98美元/ADS。小米和盈透在老虎证券上市后,未出售一股,小米收益率增至3991%;盈透在老虎证券IPO时再投资700万美元,总持股成本2700万美元,现合计持股1.507亿股,最新收益率为1202%。

王兴除投资老虎外,后期还重金下注过理想汽车(LI.O),由于新能源汽车概念受到市场追捧,至今账面收益率同样惊人。

蚂蚁投雪球,阿里瞄准传统券商

和腾讯相比,阿里巴巴在互联网券商领域出手有点晚,但终究没有缺席。蚂蚁集团在D轮领投了雪球,阿里巴巴则选择了国内头部券商华泰和中金,蚂蚁和阿里,缺乏证券牌照,通过参股券商,可以迅速与券商在互联网金融等多个领域展开深度合作。

2018年8月,华泰证券向阿里巴巴定向发行2.68亿股,对价35亿元,阿里持股3.25%,为第六大股东。2019年2月,阿里巴巴完成对中金公司入股,持有后者2.03亿股H股。以中金当日收盘价16.71港元/股计算,阿里持股成本34.35亿港元,持股比例4.95%,和腾讯持股4.64%相仿。

至2021年2月22日H股收市时(北京时间16点),阿里、腾讯投资中金的账面收益率相差26个百分点。阿里投资华泰,收益率为34%,比持有中金的收益率高16个百分点(表3)。阿里、腾讯投资传统券商,整体收益率差距不算大。

无论阿里、腾讯还是券商,投融两方都不会仅仅看重账面收益。券商引入互联网股东,可以优化股权结构,加快布局金融科技领域,构造金融服务生态和场景化的金融生活圈。腾讯、阿里擅长的精准营销、大数据分析等,以及巨大的流量,也有助券商扩大客户规模,提供更个性化、差异化的财富管理产品及服务,打开零售客户的营销及服务、金融产品发行销售、资管、资产证券化等业务。

中金与腾讯合作领域包括金融科技、产品及服务等多方面。中金基金有多款产品在腾讯理财通上架;同样,支付宝APP上也有多款中金基金产品在售;腾讯、蚂蚁集团同样可以从代销中分得一杯羹,作为各自商业版图的重要拼盘。

腾讯和阿里系在金融业务已广泛落子,互联网券商作为细分赛道重要一环,两大巨头此举也为进一步布局留了伏笔。双方各取所需,都着眼于未来。

雪球目前还没有传出IPO相关消息,从融资进程来看,加上财务状况良好,E轮融资应该走到上市前夕。雪球2020年就实现盈利,参照富途证券以盈利状态IPO,资本市场或许会其不错的估值。而蚂蚁集团持有雪球2年多时间,并不算长。

红杉资本若没有中途从雪球退出,则持有近10年。研究其投资富途和雪球的过程,能看出VC即便是投资同一赛道,也会适时做出调整。

科创板推出前,国内公司想在A股上市,盈利是必要前提。美股市场对公司盈利并无硬性要求,但IPO时已经盈利的公司,有更大可能获得更高估值。若对标富途,其上市前(2018年)就盈利,雪球若登陆美股,估值或更高。

红杉资本投资雪球的金额不详,但进入时机更早,如果没有退出,账面收益率应不会低。在互联网券商赛道,进入、退出时机,PE和产业资本,差异非常大。

02PE、VC:择时背后是风格渐变

无论是传统券商,还是新锐互联网券商,投资其中的机构在账面上都有不错收益。在富途、老虎、雪球三家公司中,还能看出老牌VC的投资风格也慢慢发生变化。

红杉选赛道找重点

富途证券A轮融资发生在2014年3月,腾讯领投,红杉和经纬跟投。雪球创业早,A轮融资也早,2011年6月红杉资本领投,红杉在2013年6月B轮再次投资。老虎证券融资开始于2015年,知名VC真格基金、险峰资本参与多轮投资。

雪球2016年前还在摸索商业路径,而此时富途商业模式已然打磨成型,所以红杉将注下在更有确定性的富途身上,未再继续追加投资雪球。2014年11月A轮,2015年5月B轮,2017年5月C轮,富途相继融资,红杉也连续出手。

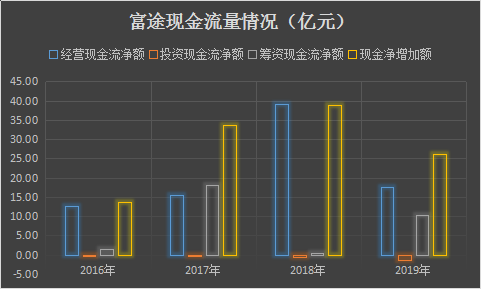

C轮是很多企业生死线,无数企业“死在C轮”,富途从C轮融资至上市,间隔大约2年;是因为其经营净现金流持续为正,2018年就高达39亿元,足以支持公司生存(图2)。

图2:富途控股现金流变化

数据来源:Wind,新财富整理

另外,富途2017年微微亏损700万元,2018年就实现盈利1.21亿元。相对富途,老虎证券2018年前的经营活动净现金流持续为负,盈利时间也推迟到2020年一季度。

红杉、经纬持续投资富途共三轮,腾讯则一路护航至上市,富途良好的财务状况,自然是机构决定是否继续投资的重要考量。

经纬、真格投资后置

红杉有投赛道的习惯,在老虎、富途、雪球中选择了两家。经纬和真格,各自押注一家;真格是典型VC,现有向中后期投资迁移迹象。

经纬投资风格也有类似调整。经纬掌舵人张颖以“凶悍、凶悍、再凶悍”著称,少投或者错过一个优质项目,他都不能原谅自己。总的来说,经纬投资偏向于中早期,绝大多数发生在C轮以前,又以A轮居多;天使轮和D轮及以后占比很少。

但在富途一例中,经纬却是“一条道走到黑”。虽然富途C轮后就筹划上市,假若再融资一轮,经纬大概率会继续跟。

经纬中国2019年底还是富途持股5%以上大股东,从最新股权结构看,其应已出清。

海通错失“百倍股”

A股互联网券商同花顺、东方财富创立时间较早,分别成立于2001年、2005年,并先后于2009年12月、2010年3月上市,主要股东是创始团队成员。

老牌PE没有向国内互联网券商下手,海通证券却成为弄潮儿。东方财富曾在2009年7月引进海通证券旗下海通开元作为投资方,投资金额5500万元,持有500万股,东方财富上市后,海通开元为第五大股东。传统券商投资互联网券商,不仅能从新锐公司布局掌握行业最新脉动,也可以获得不菲收益。

海通开元持股价格为11元/股,东方财富2010年3月IPO,发行价为40.48元/股。海通开元持股不到一年,投资收益率已经达到268%。锁定期3年结束后,海通开元2013年底就从十大股东中消失。

海通开元成立于2008年,现注册资金逾106亿元,是海通证券全资子公司,也就是说全部用自有资金投资,本来不受退出时间限制。如果海通开元持股东方财富至今,则有超过百倍收益率。

海通开元还投资过锤子手机、魅族手机、91金融、钱袋宝、蘑菇公寓等。2014年11月,其联合高榕资本、IDG投资钱袋宝,共1亿美元。2016年9月,美团收购钱袋宝,海通开元持有两年后退出,收益应该不错。

而魅族科技2015年2月进行A轮融资,阿里巴巴、海通开元联合投资6.5亿美元。2016年10月后,魅族再没有传出融资消息,海通开元想要从容退出就不那么容易了。

有趣的是,东方财富创始人其实(原名沈军)的妻子陆丽丽,2017年、2018年曾在二级市场连续出手,先后成为大智慧和同花顺十大股东,收益也不错。东方财富服务千万股民,公司老板娘亲自下场“炒股”,在业界一度引起关注。

03CVC谋求深度融合,投资收益同样惊人

企业对外投资,即Corporate Venture Capital(简称“CVC”),区别于传统VC,国外知名CVC机构包括英特尔、微软、谷歌,国内包括阿里、腾讯、京东、小米等。

CVC按照投资收益率分为战略投资和财务投资,按照与自身业务结合程度分为紧密型和松散型。这四种类型交叉,又衍生出不同的方向:高度配合战略方向且能够使主营业务增长,即驱动型投资;符合战略方向但并不直接带动主业增长,即生态型投资;探索业务边界和技术前景,即潜力型投资;仅追求回报,即财务型投资。

腾讯、阿里系、小米,极少是仅仅出于财务投资需求,基本是前三类。和VC相比,CVC投资不受退出时间限制,力图和公司主营业务形成互补关系,是其根本要义。

腾讯、小米“单干”

互联网券商赛道中,腾讯从A轮领投富途,共投资三轮;小米2015年8月A轮领投老虎,只出手一次。可见,CVC不是等到企业成熟时,即在C轮后或者Pre-IPO轮才下手,它们往往会将投资前置至早期。

CVC除了有钱,还有流量资源。腾讯有手机QQ和微信两大流量富矿,尤其是微信,活跃用户超过12亿。微信“支付”端12宫格中的美团、京东、拼多多(PDD.O),市值都超过千亿美元,滴滴估值大约800-1000亿美元,是腾讯通过流量变现的最好案例。

投资富途,腾讯对李华这位公司前第18号员工的子弟兵,不仅仅给予资金支持,在流量上也有支持。早在2014年时,富途就接入腾讯自选股APP,可以获取流量。另外,双方在内容、云服务、ESOP服务及管理、人才招聘和培训等领域也有合作,同时也在探索金融科技相关产品及服务,拓展国际业务布局。

小米是老虎第二大股东,投资绝对金额不多,但持股比例达到11.85%,二者达成了战略合作关系,从小米产品流量池导流至老虎,流量资源价值应该体现在股权中了。

阿里、苏宁“抱团”

腾讯投资富途,小米投资老虎,蚂蚁投资雪球,三家公司触角不断延伸,投资券商也有助于它们打造金融业务生态圈。阿里投资华泰,又联袂腾讯投资中金,互联网巨头和券商牵手,为未来布局做准备。阿里投资,也可以为蚂蚁集团搭桥。

和阿里巴巴一起看上华泰证券的,还有苏宁易购。苏宁易购获得华泰证券定增配售2.6亿股,占股3.15%,位列第五大股东。但禁售期过后,苏宁易购就陆续减持,至2020年三季度末,已退出华泰证券十大股东之列。

同为CVC,苏宁易购显然是财务投资,即便和阿里巴巴互相投资对方。2015年8月,阿里巴巴(通过淘宝中国持股19.99%)战略投资苏宁易购,总金额283亿元;同时苏宁易购也投资阿里巴巴140亿元,双方都认购新股。

5年多后,阿里巴巴迄今一股没卖;反之,苏宁易购在解禁期满后陆续减持,早已出清,也为公司在2018、2019年分别获得净利润大约126亿、93亿元,立下“头功”。

2010年前后,现在的CVC头部玩家腾讯和阿里,主要精力还放在夯实自己的主业上,投资布局远没有现在广阔,大面积撒网也不现实。小米和美团更是在初创期,本身处于融资烧钱、建立商业模型的阶段,更无暇也无多余资金做投资。

小米和美团在2015年前后开始投资生态圈,此时阿里巴巴和腾讯已经开始全国“扫货”。

从战略驱动到布局生态

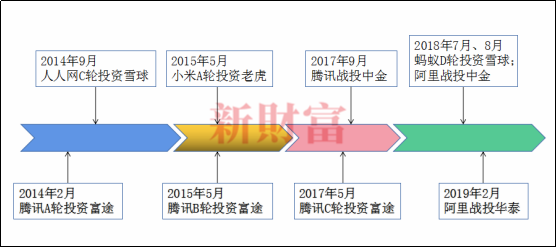

从2014年2月至2019年2月,主要头部CVC分别投资了雪球、中金公司、华泰证券、富途和老虎证券。

和腾讯、小米下手较早有别,同为CVC的人人网(RENN.N)、蚂蚁集团出手较晚,分别在C轮和D轮投资雪球。

人人网实际控制人陈一舟,对做社区网站颇为熟悉,最早做社区网站Chinaren,后面卖给搜狐(SOHU.O),再创立千橡,先后买过猫扑网、王兴等创立的校内网。如果雪球一直做社区,没有形成交易,则对同是著名投资人的陈一舟来说,并无太大吸引力。雪球C轮融资,从时间点上看,和转型交易的时点较为契合,这或许打动了陈一舟。

雪球D轮融资时(2018年7月),业务模式已然成型,此时蚂蚁集团投资风险大大降低;另一方面,为了和微信争夺支付入口,蚂蚁和阿里系正四处出击。

阿里巴巴在2018年8月投资中金公司,2019年2月再投华泰证券。这三个投资案例,阿里系出手时间较为接近,应不是偶然。阿里和蚂蚁都有投委会,有很强协同性,可以避免错过赛道,但决策时又相对独立。

2018年,富途实现盈利,现金流充足,在为上市做准备,关闭了融资通道。最为关键的是,富途已经“站队”腾讯系。老虎证券在2018年7月再融资,蚂蚁集团应有机会出手。如果考虑到强势的CVC通常还有一票否决权,决定后续谁能进入,阿里系即便想投也没有机会。

图3:CVC投资券商时间轴

资料来源:新财富整理

从头部CVC投资的时间轴可以发现,在2015年5月至2017年9月,投资出现了空窗期,这当非偶然(图3)。

金融领域投资,阿里巴巴极少完成控股,不代表不想,或是不能。蚂蚁集团现在做战略投资也不寻求控股,但是把时间拉长来看,蚂蚁战投策略有所变化。

2014年10月,蚂蚁金服(现蚂蚁集团)正式成立。在2014年前后,蚂蚁金服围绕金融主航道,希望通过投资拿到牌照。2013年10月,蚂蚁金服以11.8亿元认购天弘基金51%股份,成为控股股东。有划时代意义的“余额宝”,开始出现在用户面前。天弘基金为支付宝盘活资金起到了关键作用,日后也成为蚂蚁理财业务板块的核心支柱。

2014年4月,蚂蚁金服以大约33亿元战略投资恒生电子(600570),成为其控股股东。恒生电子是中国最大的金融行业IT解决方案提供商,早期金融机构IT系统很多是恒生电子开发,这自然对蚂蚁金服意义同样重大。对这两个公司投资,是蚂蚁金服“驱动型投资”的经典案例。

除了恒生电子、天弘基金,蚂蚁在金融科技领域布局非常庞大,涵盖投资咨询、支付、信用、小贷、基金、保险和银行等,重要的控股和参股公司就超过20家(表4),它们都属于战略驱动型投资。

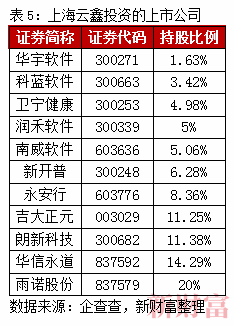

以蚂蚁集团下属平台上海云鑫为例,其成立于2014年2月,经营范围包括创业投资、实业投资、资产管理等,现法定代表人也是蚂蚁集团董事长井贤栋。上海云鑫仅仅在A股就投资过11家公司(含新三板,表5)。

在互联网出行领域,除了投资永安行,上海云鑫还间接持股哈啰出行36%,持股大搜车19.99%,为哈啰第一大股东、大搜车第二大股东。

战略驱动投资布局完整后,CVC考虑更多是完善商业生态系统。对蚂蚁集团来说,支付宝是一切商业的基础,如何扩大支付宝用户,是运营的要务。

基于社交关系链的微信支付,以红包场景切入,陆续和滴滴、美团、大众点评、京东、拼多多、唯品会(VIPS.N)、猫眼合作,增加了出行、饮食、购物、娱乐等丰富支付场景,自然让支付宝感受到了巨大的压力。

蚂蚁后来做战投,更多寻求“生态型投资”,为支付宝入口找场景。滴滴、ofo、哈啰出行、淘票票、饿了么等明星创业公司,它们的共同点就是抓住O2O风口,线上和线下连接,且高频使用,这就为支付宝找到了应用场景。

另外,阿里巴巴在美团B、C轮融资时也出手投资。用户使用美团,支付宝是工具之一。至于美团推广自己的支付工具,甚至让用户“二选一”,则是后话。

在金融科技投资领域,腾讯除投资中金公司、富途证券外,还有微众银行、众安在线(06060.HK)、水滴筹、易鑫集团(02858.HK)、德国数字银行N26、阿根廷移动银行初创公司Uala等境内外公司,涵盖证券、银行、保险、消费金融等领域。腾讯布局难比阿里系,也许和蚂蚁集团早早自立门户有关。

适时捂紧钱袋子

阿里巴巴、腾讯投资总金额整体呈上升趋势,但并非年年都花钱不眨眼。大市不景气时,CVC的投资偏向保守,从公司的投资现金流变化也能略见端倪。

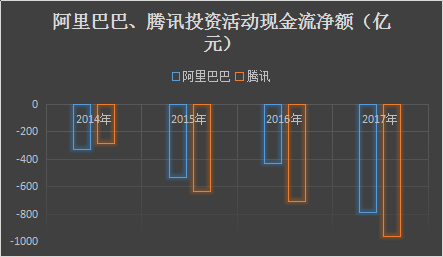

2014-2017年,阿里巴巴投资活动净现金流分别为-330亿元、-535亿元、-428亿元、-784亿元,2016年是收缩状态,减少大约20%,前后的2015、2017年则是宽松状态,分别增加62%、83%。

图4:阿里巴巴、腾讯控股投资活动现金流净额情况

数据来源:Wind、新财富整理

腾讯2014-2017年投资活动净现金流分别为-284亿元、-636亿元、-709亿元、-964亿元,2015年投资强度同比2014年增加124%;腾讯2016年虽然没有收缩,但明显放缓投资步伐,仅仅比2015年增加11%,而2017年则增长36%,阿里巴巴2017年更是大幅增加83%(图4)。

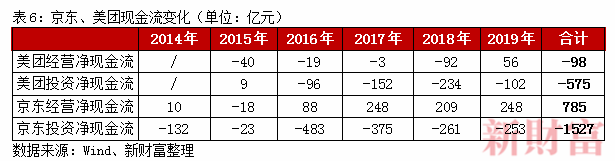

京东和美团也有类似情形。2014年5月,京东初登资本市场,当年投资活动净现金流为-132亿元,至2015年仅为-23亿元,随后在2016年大幅增加至-483亿元。京东2014-2019年,经营活动净现金流总计785亿元,投资活动净现金流总计-1527亿元,意味着京东把赚来的每一块钱都拿去投资,同时还借助其他融资渠道,多年来保持高强度的投资支出。

2018年9月美团才上市,以2015年为界,2016年后投资才开足马力,其2016-2019年投资活动现金流总计为584亿元。美团2019年经营现金流才转正(表6),投资所需现金不断从市场融资。

但无论是阿里巴巴、腾讯,还是稍逊一筹的京东、美团,CVC头部企业在2015年投资明显偏紧。

长期战投收益率更高

CVC不追求财务收益,不代表没有财务收益,长期战投账面收益同样惊人。

作为富途大股东,腾讯在富途IPO时账面收益率为266%,最新账面收益率为3436%,是IPO时大约13倍。腾讯从富途获取的34倍收益率,也非及时退出的VC可比。

小米、腾讯A轮就开始投资老虎、富途。因富途收入规模远高于老虎证券,且较早盈利,上市后股价走势表现更佳。IPO时腾讯收益率为266%,远远不如小米对老虎的投资收益率835%;如今,小米收益率为29.6倍;腾讯收益率为34倍,也实现了逆转。

腾讯2014年才出手;小米2015年投资老虎,前后一年收益率差不到17倍,在各自斩获了“40倍股”“50倍股”背景下,差距并不明显。

腾讯开始“看不上”富途,如果在2012年富途等米下锅时就领投A轮,收益率显然更高。CVC什么时候出手,也决定了创业公司发展的不同轨迹。创业者要么储备大量资金,要么拿出全部家当,方能拨云见日。

04老虎“惊险一跃”,富途硬扛到底

小米投资老虎证券A轮,总计1亿元,在2015年5月底完成。对老虎来说,这笔融资来得既幸运又惊险。

巫天华与投资方之一景林的陈尘,有一天喝咖啡,聊起看美股行情用的苹果手机自带软件“土得掉渣”,做互联网券商,解决内地美股投资者的使用痛点,是一个非常不错的场景。而陈尘有个朋友在小米投资部,小米已有进军互联网金融的决心,双方一拍即合。雷军看了巫天华为小米手机做的一个适配版Demo,就决定投资。小米入局,老虎A轮投资很快完成。

惊险是因为,A股在2015年6月迎来一轮大调整,上证指数从高点5178点连续重挫,一直到2006年2月低点2698点,几乎腰斩。资本市场进入寒冬,小米也在投资战略上进行调整。财报显示,小米集团2015年投资活动净现金流还为正,即8.73亿元,2016-2018年逐渐加码,2019年猛增至约-316亿元。

如果老虎证券坚持在2015年下半年产品上线后,再进行A轮融资,或面临资金断裂的灾难,融资金额和估值也都会受到影响。

融资不要在乎股权稀释,关键是公司现金流不能断,在寒冬来临之前,必须储备大量现金。巫天华对此感受很深。

非常巧合的是,富途在A股“股灾”发生前也幸运完成B轮融资。2015年5月底,腾讯领投,红杉和经纬跟投,富途获得3000万美元融资,其中腾讯投资额为2730万美元,红杉、经纬拿下剩余份额。富途完成C轮融资已经是两年后,即2017年5月,此时市场已经回暖(图5)。

图5:老虎证券、富途控股、雪球(C-E轮)融资时间轴

资料来源:新财富整理

网络出行公司如滴滴、摩拜、ofo也曾1-2个月就融资一轮,但毕竟是少数;创业公司一年融资一轮是正常状态。天使轮、Pre-A轮,创业者无论是自有资金,还是因为人脉顺利拿到资金,起步并不难,难的是A轮以后的再融资。能雪中送炭的投资人不多,多的是锦上添花,CVC更少在早期投资。PE如果捂紧钱袋子,创业公司拿钱就难。

2012年8月,李华就感觉非常艰难。那时,富途的天使投资接近用完,券商牌照申请待决,监管机构催缴基本保证金。李华能接触到的投资机构基本都见过,但大多表示祝福,无人伸出援手,即使他的前老板马化腾也觉得富途“没什么搞头”。

李华和妻子商量后,觉得不能轻易放弃,打算硬扛到底,做最后一搏。打算共渡难关的还有富途其他合伙人,他们也各自凑钱,其中李华夫妇出资级别在数千万。富途A轮融资则在一年半后,即2014年3月才完成。

雪球C轮融资发生在2014年9月,D轮融资则在近4年后,即2018年7月才完成。雪球在探索业务时保持稳健策略、控制成本;但融资多多少少还是会受到资本市场冷暖的影响。雪球D轮融资和E轮融资,合计2.4亿美元,也使得公司弹药充足,盈利平衡的当下,未来生存再无大的危机。

一方面,创业公司融资如果迈过C轮,商业模式成熟,可以吸引更多资金入场,创业者已在胜利的前夜,多数会筹划独立上市。另一方面,在公司能生存前提下,推迟或减少融资,也使得创业者在上市后持有公司足够多的股权。

巫天华持股老虎比例24%,李华持股富途40%以上,方三文现持股雪球比例应该可以参考李华。富途市值保持在高位,且持续盈利,以李华的持股比例看,未来公司无论是再融资还是股权激励,空间都很大。

05谁会成为“中国版嘉信”

大机构在一级市场纵横捭阖,绝大多数个人投资者可望不可及,其实二级市场同样有机会。富途上市后至2021年1月28日,股价累计涨725%,假如投资者跟着腾讯、红杉“抄作业”,在上市日就买入富途,做一个价值投资者,也能得到非常高的收益。

互联网券商概念股,目前估值已经很高。A股的东方财富、同花顺,至2021年2月22日,PE(TTM)分别为76倍、66倍。2018年。富途已经实现盈利,因为收入和利润基数底,叠加美股火爆,2020年前三季度都是三位数增速,目前PE(TTM)大约238倍。

互联网券商对标行业鼻祖美国嘉信理财、盈透证券更为合理。经纪业务是互联网券商的基础,佣金是它们发展初期的主要收入。但随着获客成本攀升,佣金率不断下降,单纯靠经纪业务难以支撑公司发展。

以嘉信理财的经验看,其经纪业务收入占比一路下滑;嘉信2020年总收入763亿元,经纪业务收入只有93亿元,占比12%;资产管理和净利息收入分别为227亿元、399亿元,占比为30%、52%。从经纪业务向财富管理转型,是互联网券商发展壮大的有效途径。

嘉信理财、盈透证券这两家互联网券商龙头,上市之初,PE都处于较高水平,后来逐渐回归理性。嘉信理财历史PE在25-30倍之间,盈透证券历史PE在30-40倍之间;目前都在30倍左右,与国内传统券商(千亿元市值以上)PE的均值21倍相比,仍有估值优势(表7)。

嘉信理财上世纪70年代创立,1987年9月上市,至2021年2月,上市时间超过33年。至2月22日,嘉信理财最新股价相对发行价累计涨幅238倍(后复权),最新市值超过1100亿美元,超过国内券商“市值王”中信证券。

国内券商上市后累计涨幅最高的是1997年上市的国金证券,累计约52倍。东方财富上市更晚,2010年3月挂牌,迄今大约11年,也有近38倍涨幅,在业内也有“券茅”之称。

不过,如果考虑时间维度,嘉信年复合上涨大约18%,国金证券年复合上涨约18%,大致相当;东方财富则大约39%,领先嘉信。至于富途控股,上市大约两年,股价上涨约15倍,还需要更长时间检验。

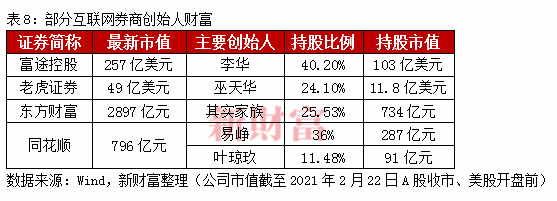

根据2020年新财富500富人榜,最低入围者身家63亿元。东方财富创始人、董事长其实身家大约258亿元,排第100位。同花顺创始人、董事长易峥身家211亿元,居第130位;同花顺联合创始人叶琼玖,身家70亿元,排455位。富途李华、老虎证券巫天华未能上榜。

截至2021年2月22日,其实家族(包括妻子陆丽丽、父亲沈友根股权在内)身家已达734亿元,在新一年新财富富人榜中的排名有望大幅提升;李华身家折合人民币大约665亿元,超过易峥,有望跻身前50名(表8)。

富途、老虎和雪球,或其他同行,哪一个会成为新“券茅”或“中国版嘉信”,战略投资者将大赚,创始人财富有望得到更大提升。