证券时报记者 孙璐璐

今年政府工作报告中对货币政策的展望总体符合预期,货币政策回归正常化再次得到确认。一些受访的分析人士认为,与去年相比,今年的货币政策将通过一系列“有保有压”的举措,更加着眼于稳增长、防风险与控通胀之间的综合平衡,更加注重平衡长短周期。

工银国际首席经济学家程实表示,2021年两会,恰逢通胀威胁初步显现、全球政策拐点若隐若现和国际金融市场大幅调整的短期微妙时点,中国政府于乱局给出了非常清晰的政策信号,对短期市场行为选择和长期资源配置都做出了审慎、高效的前瞻指引。2021年是一个长短周期重合的特殊年份,经济基本面呈现出“强反弹和弱复苏相结合”的复杂特征,相较于2020年,全球经济的复工复产和全面反弹势头强劲,但相较于2019年,全球经济依旧没有恢复到接近自然增长率的水平。从时序结构上看,由于2020年基数原因,经济增长和通胀局势也将自然呈现出前高后低的结构特征。

“有鉴于此,保持政策定力、平衡长短周期影响、并有效引导市场预期变得格外重要。稳健的货币政策要灵活精准、合理适度,这种既保留一定政策余力、又不急于猛掉头的政策搭配,将有助于中国经济的平稳运行和金融市场的理性回归。”程实称。

市场普遍认为,“货币供应量和社会融资规模增速与名义经济增速基本匹配”意味着今年货币投放量要小幅减速。东方金诚首席宏观分析师王青对证券时报记者表示,“紧信用”下,今年M2和存量社融增速将比2020年低1至2个百分点。这是2021年货币政策“转弯”的一个体现。

红塔证券研究所所长、首席经济学家李奇霖也预计,货币政策回归中性的体现就是社融和广义货币向名义GDP增速靠拢,稳住宏观经济的杠杆率。今年实际GDP增速大概率是8%~9%,名义GDP大约为10%~11%,所以今年社融差不多也就11%左右。

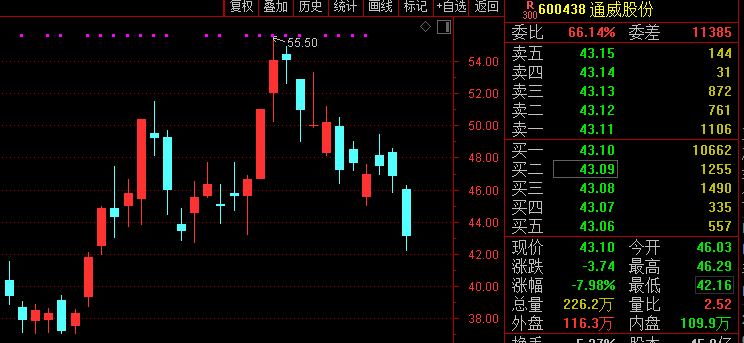

除货币投放增速小幅放缓外,从资金利率水平看,鉴于目前资金利率已回升至政策利率附近,今年资金利率整体依然有望围绕政策利率波动,不少分析认为,加息或降息的概率较低。

“在年初市场利率已普遍升至政策利率附近后,‘保持流动性合理充裕’意味着今年资金面出现趋势性收紧的可能性不大。未来市场利率将围绕政策利率宽幅波动,预计全年利率中枢与年初水平相比,不会出现大幅抬升。”王青称。

不过,值得注意的是,尽管市场预期政策利率变动的概率较小,但报告仍提出“推动实际贷款利率进一步降低”。对此,王青认为,这可能主要是指今年实体经济中的企业一般贷款实际贷款利率还会进一步小幅下降。这会消除市场对今年贷款利率转而大幅上行的担忧。不过,今年涉房贷款等流向非实体经济的贷款利率仍有可能出现上升,这是报告中坚持“房住不炒”,实施结构性信贷政策的一种体现。

此外,“有保有压”的结构性货币政策依然会是今年的主要发力点,报告提出,资金更多流向科技创新、绿色发展,更多流向小微企业、个体工商户、新型农业经营主体等。其中,“延续普惠小微企业贷款延期还本付息政策”有望近期由金融监管部门进一步细化相关政策,按照此前政策安排,贷款延期还本付息政策将于今年3月底到期。

李奇霖表示,货币政策回归常态化得以再次确认,疫情对经济的冲击逐步减弱,不可能维持像去年一样的宽松,但对小微企业等结构性宽松措施还会保持。总体看,今年的货币政策要把服务实体经济放到更加突出的位置,避免资金过多地外溢到虚拟经济领域,处理好恢复经济发展与防范金融风险的关系。