随着首批基金一季报出炉,部分基金经理的一季度调仓动向也浮出水面。整体而言,和去年底相比,多数基金经理的股票仓位并未发生明显变化,从重仓股变动来看,他们主要是从去年底的“隐形重仓股”中挑选出部分标的进行了加仓。

截至3月底,东方阿尔法基金总经理刘明管理的东方阿尔法精选的股票仓位超过90%,略高于去年底。从持仓结构来看,今年一季度,刘明加仓了顺丰控股、派能科技、分众传媒,这些个股新进入了基金前十大重仓股名单。其中,顺丰控股、派能科技分别是基金去年底的第15大、第16大重仓股。

对于自己的调仓逻辑,刘明表示,尽管基金的部分持仓个股在一季度有较大回调,但这些股票所处行业景气向好,公司质地优良,且估值合理,对于这部分股票会继续持有。未来也会紧密跟踪行业和公司基本面的变化,根据性价比的原则对组合进行优化调整。

同样保持高仓位运行的还有中庚基金副总经理丘栋荣管理的基金。以中庚价值领航为例,截至3月底,其股票仓位同样超过九成。从持仓变动来看,该基金略微增加了化工、有色、军工等行业的配置,降低了金融、轻工、纺织服装等行业的配置。具体到个股而言,威海广泰、中盐化工、浙富控股、海利尔成为基金新进前十大重仓股,其中,海利尔是基金去年四季度末的第14大重仓股。

不过,也有基金经理选择了大手笔减仓。例如,东吴价值成长双动力截至去年底的股票仓位为89.07%,到今年3月31日则降至79.82%。基金经理刘元海表示,基金降低了仓位水平和个股持仓集中度,聚焦消费与科技成长股投资,更关注个股业绩的确定性和组合的性价比。

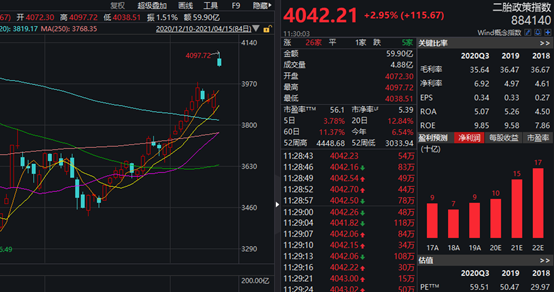

对于春节后市场大幅调整的主要原因,东方阿尔法优势产业基金经理唐雷表示,首先,春节前的市场上涨行情中,市场参与者对具有确定性的必需消费品等行业和大市值龙头公司过度追捧,导致机构配置的集中度达到历史极限,部分板块的股价和估值与行业基本面存在显著偏离,市场本身存在修复的需求。其次,2月份以来,随着国内外疫苗接种进程加速,全球资本市场对于后疫情时期宏观经济复苏的预期显著增强,资本市场开始出现经济强复苏甚至通胀的预期,十年期美债收益率上行对高估值消费股产生估值压制。

展望后市,唐雷认为,流动性中性偏紧的格局导致股票市场估值会在一定程度上受到压制,经济复苏的趋势将继续推动传统周期板块的盈利弹性。成长领域中,顺周期属性的科技板块可能会获得超预期的行业景气,具有更大的盈利增速弹性。

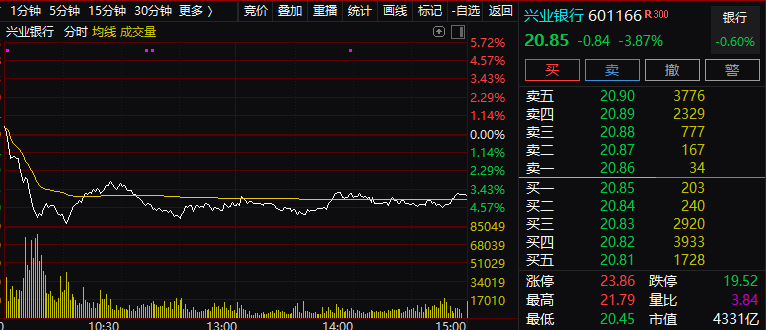

丘栋荣则表示,未来重点关注低估值且基本面良好、受益经济持续边际向好的行业,包括广义制造业、银行、地产、保险及中上游顺周期行业和偏成长的高端制造领域(电子、新材料、机械等)。