近日,北京银行发布了2020年年报和2021年一季报。在全球深受新冠疫情影响,经济金融形势发生复杂变化的情况下,这家服务首都建设大局的银行,成为全国首家资产规模突破3万亿的城商行,继续保持城商行“领头羊”地位。

2020年,北京银行经营业绩持续稳健增长。数据显示,北京银行去年营业收入642.99亿元,同比增长1.85%;实现归母净利润214.84亿元,同比增长0.2%。在疫情冲击、主动让利等因素叠加影响下,经营绩效继续保持上市银行较好水平,向广大投资者交出了一份令人满意的业绩答卷。

具体来看,一方面,北京银行推动零售业务升级转型,零售规模与盈利贡献显著提升;另一方面,风险管理力度全面增强,目前,关注贷款率显著下降,增量风险有效遏制,存量风险加快出清,资产质量持续向上修复。

值得一提的是,北京银行打造的“科技金融”与“文化金融”特色金融品牌深入人心,成为该行业务规模与收入稳步增长的独特竞争优势。据了解,该行品牌价值达到597亿元,位列中国银行业第7位,在英国《银行家》杂志全球千家大银行中排名第62,连续7年跻身全球百强银行。

零售转型成效显著

AUM突破8000亿

近年来,零售业务纷纷成为各大银行的重要战略目标。值得一提的是,北京银行零售转型成效稳步显现,零售业务规模再创新高、占比持续提升。

截至2020年末,北京银行零售资金量(AUM)余额7748亿元,同比增长612亿元;零售储蓄存款规模3925亿元,较年初增长11.5%;零售贷款余额5050亿元,较年初增长14.1%,显著高于全行贷款增速;个贷不良率0.41%,保持同业较低水平。

零售转型带动北京银行盈利能力持续提升,收入结构进一步优化。2020年,该行零售利息净收入136亿元,同比增长12.6%,零售中间业务净收入同比增长18%;公募基金全年销量增长104%、手续费收入增长122%;私行第三方代销手续费收入增长68%。

优异零售业务表现的背后,得益于北京银行持续夯实的客户基础。2020年末,该行零售客户数达到2357.9万户,较年初增长7.4%,信用卡新增客户同比增长66%。移动用户突破1000万户,其中手机银行APP客户达845万户,同比提升39%。

2021年一季度,北京银行零售转型继续稳步向前,AUM迈上8000亿元台阶。其中,零售利润贡献占比较年初提升3.4个百分点,零售中间业务净收入同比增长55%,单季度基金手续费收入甚至超过去年全年水平,展现出强劲增长势头。

近日,北京银行行长杨书剑在业绩发布会上表示,将通过科技引领和数据驱动打造零售业务增长的二次曲线,力争用5年时间将零售利润占比提升至50%,实现公司零售业务均衡发展。

科技投入22亿

全方位打造“数字京行”

在数字化转型方面,北京银行也走在城商行的前列。

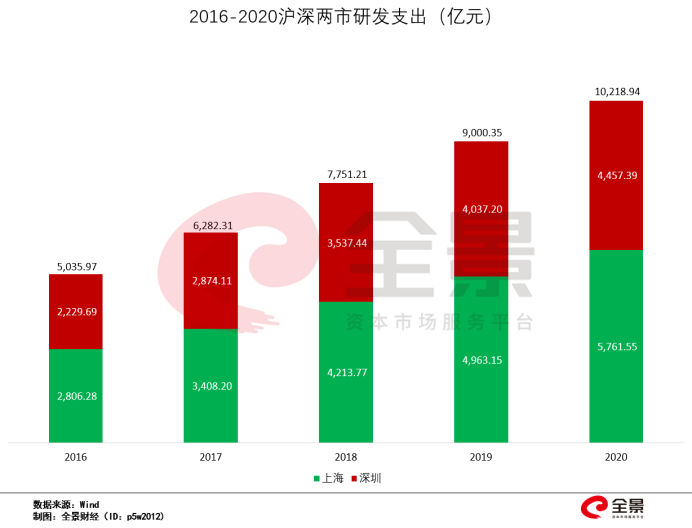

近日,在业绩发布会上,北京银行董事长张东宁表示,2020年,北京银行实现了科技建设的持续增强。“时不我待,我们要尽快追赶同业科技领先的脚步。”数据显示,去年该行科技投入共22亿元,占营业收入比重的3.4%。

据了解,2020年以来,北京银行深入推进“京匠工程”十大项目群建设,搭建金融科技新的基础平台,提升科技运维能力。目前,技术领先、国际一流的现代化金融后台服务基地和科技研发园区——北京银行顺义科技研发中心已正式投入使用,构建起顺义、和平里、西安“两地三中心”新架构。

北京银行在数字化转型的布局还不止于此,其中,北银金融科技公司步入快速发展轨道,在城市副中心和深圳分别设立金融创新实验室,手机银行APP实现从4.0到6.0的版本跨越,启动科技创新提升“211”工程。

加大科技投入后的北京银行,业务增长已有成效。年报数据显示,2020年北京银行手机银行APP客户较年初增长39%;自营线上消费贷“京e贷”实现7×24小时秒批秒贷,日均审批客户数同比增长3倍以上。对公业务方面,2020年,北京银行上线了业内首个“银担在线”系统;与北京市税务局签署“线上银税互动”合作协议,上线对公“银税贷”产品。

此外,依托金融科技赋能,北京银行不断强化数字化风控能力,继续坚持“控大额、控累加、控占比、控限额”的管理要求,严控大额风险。伴随增量风险有效遏制、存量风险加速出清,北京银行资产质量持续向上修复,2021年一季度末不良贷款率1.46%,较2021年初下降11BP,拨备覆盖率226.03%,较年初上升10.08个百分点,继续保持了较强的风险抵御能力。

持续助力普惠金融

锻造科技、文化特色品牌

2020年以来,国家相关部门不断出台普惠金融政策支持实体经济。面对去年特殊的经济社会环境,北京银行进一步加大对普惠金融的支持力度,积极落实普惠金融政策。

据了解,为帮助受疫情影响小微企业渡过难关,2020年北京银行累计运用央行再贷款再贴现资金发放贷款305亿元,北京地区同业排名第一,被监管部门评价为“首都银行业稳企业保就业的主力军”。针对性地发行400亿元抗疫主题小微金融债券,推出专属抗疫产品“京诚贷”,截至2020年末,北京银行累计首贷支持小微企业4687户、642.6亿元,普惠金融贷款余额929亿元,同比增长30.4%。

一直以来,科技金融、文化金融是北京银行持续锻造的特色金融品牌和拳头产品。其科技金融贷款在中关村示范区始终排名第一、文化金融市场份额始终位居北京地区首位。整体上看,两大特色金融业务占对公贷款比重25%,占总贷款比重15%,为该行高质量发展注入了澎湃动力。

具体来看,截至2020年末,该行科技金融贷款余额 1614.1 亿元,较年初增 48 亿元,5 年翻番,年均增幅达 18%。北京地区 33 家科创板上市企业中,24 家为该行客户,占比 73%。

文化金融方面,北京银行升级知识产权质押贷款产品“智权贷”,研发文化产业园区专属信贷产品“文园贷”,参加文化产业园区授牌活动并发布“京彩文园”文化产业园区专属金融服务方案,支持《夺冠》《金刚川》《紧急救援》等多部优秀影视作品,截至去年末,该行文化金融贷款余额675亿元,较年初增36亿元。

金融市场业务多点发力

值得一提的是,过去一年来,北京银行持续提升金融市场业务管理能力及盈利水平,轻资本业务快速发展,业务结构持续优化。

截至2020年末,北京银行金融市场管理业务规模2.4万亿元,货币市场交易量38万亿元,全国市场占比3.5%,处于市场第一梯队,创利同比增长7%,手续费及佣金净收入同比增长24.6%。

特别是,北京银行同业资产负债结构优化,轻资本转型成效显著。新增公募类资产证券化产品投资规模同比增长 102.3%,再贴现业务规模位列北京地区金融机构第一名,发布“惠转贷”转贷款品牌,落地转贷款业务150亿元。通过转贷款、再贴现等产品累计服务小微企业4300余户。

另一方面,北京银行加快转型创新,首批参与银行间债券市场“夜盘交易”,落地全国首批利率互换期权业务等,获得监管部门和业内的高度肯定,荣获中央国债登记结算有限责任公司、中国外汇交易中心全国银行间同业拆借中心等部门发布的多项奖项。

(CIS)