“美股非常非常非常危险了!想看看今年的瀑布有多大。”一位期权研究员近日在朋友圈写道,还配以美股K线图。去年3月是美股“十年长牛”的节点。自此,唱衰美股的声音愈演愈烈不绝于耳,令人惊奇的是,美股在一片唱衰声中强韧上攻屡创新高。

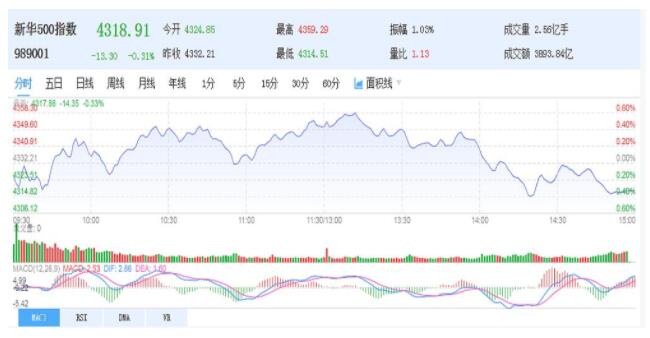

目前,标普500指数站稳3300点关口,道琼斯工业指数距30000点仅几步之遥,大型科技股市值迅速膨胀,牛市时长马上跨入11周年。不少机构用“高处不胜寒”来形容此时的美股,周四的“神秘抛售”使华尔街更多人开始怀疑,美股会否开启掉头向下的趋势。

牛市将迎第11个年头

近日美股三大指数点位在历史高位附近徘徊。还有半个多月的时间,肇始于2009年3月9日的美股最长牛市即将进入第11个年头。

美股牛市这个“超长待机时间”,在全球资本市场造就了无数创纪录的数字。

据彭博社统计,自2009年3月触底以来,标普500指数的回报率已经被推高至五倍以上,平均年化涨幅有望达到18.1%,本轮牛市已经创造了超过25万亿美元的股票市值,其中2019年一年就高达7.5万亿美元,成为迄今为止的最高纪录。

分析人士表示,美股这波历史最长牛市是建立在美联储货币宽松政策、强劲的企业业绩以及大规模股票回购等因素之上。天风证券海外团队表示,美股屡创新高主要得益于异常充裕的资金流动性,而异常充裕的流动性主要来自于低息环境、低税率及股市资金吸引力较债市增加等。特朗普政府出台的减税政策刺激了企业盈利增长。

股票回购成为美股近年来向好的一个重要支撑力。2018年是特朗普政府减税政策实施的第一年,据美国相关机构统计,2018年美股上市公司全年宣布的股票回购总额首次突破1万亿美元。虽然2019年这一数字缩减至7000亿美元,但从2009年以来的十年间,据记者不完全统计,美国股市回购总额已超4万亿美元。

在此轮牛市中,科技股成为最耀眼的驱动力量。以费城半导体成分股为代表的半导体标的涨幅高居榜首,为美股牛市王冠上的明珠。从2009年3月至今,费城半导体指数涨约8倍,两倍于标普500指数的同期涨幅,英伟达、博通公司、AMD表现出色,均跻身十年20倍股行列。以Facebook、亚马逊、苹果、奈飞、谷歌、微软等为代表的信息技术公司也是大牛股辈出,奈飞涨幅高达60倍,亚马逊、苹果均轻松迈入十年20倍股行列且市值过万亿美元。

不确定性信号频现

那么,市场人士关于美股危险的说法缘自何方?

事实上,作为美股助燃剂的回购已经渐渐熄火。根据美国一家资产管理公司提供的数据,今年1月美股上市公司宣布的股票回购总价值仅为137亿美元,创下了自2013年以来的年初最低水平。

有分析称,股票回购是近11年以来奠定美股牛市的关键基石之一,尤其是科技及金融权重股在低利率下通过回购和并购行为,业绩及股价持续超预期。但股票回购在2020年开局明显放缓,如果这种情况持续下去,可能会对美股上涨势头构成威胁。

当下美股财报季已经过半,根据统计机构Factset数据,截至目前,大多数美国公司均已发布上季度业绩,标普500指数成分股已经实现正值,好于去年年底市场预期的-1.7%。但盈利恢复主要归功于五大科技巨头及上市公司的股票回购。高盛分析人士称,除高增长的五巨头外,标普500的盈利则是零增长。超大市值和中小市值公司的盈利能力分化加剧。

彭博社数据显示,经过十多年的上涨,标普500指数的企业价值与息税折旧及摊销前利润之间的比率,自2000年互联网泡沫破裂以来首次回到14以上。此外,“股神”巴菲特钟爱的股票市值和GDP的比值目前也超过150%,高于2000年最高时的141%。

不少企业对经济增长的预期也不乐观。德勤今年年初一项针对北美公司首席财务官(CFO)的调查显示,近150名CFO中有77%的人表示美股被高估,是近两年来的最高水平。几乎所有人都预计,在股市估值过高的背景下,美国经济将放缓。

美国消费者和CEO的信心分歧也在加大,前者飙升至历史新高,而后者跌至金融危机时的水平。据德意志银行分析,CEO信心和情绪或更准确地表明经济发展方向,而消费者信心或仅是经济和股票市场的滞后指标。

还有分析指出,目前标普500的远期市盈率已超过19倍,为本轮牛市的最高水平,在全球经济增长放缓背景下,推动利润增长的预期还在不断上升。美国银行全球策略师表示,这一估值过高,投资者变得更加“兴奋和乐观”的时候,意味着“仓位和流动性见顶”的时刻来临。

大选年波动加大

在不确定性因素叠加作用下,美股今年“瀑布”有多大?综合来看,多数机构的看法相对“温和”。此外,2020年作为美国大选年,各候选人的政策导向或对股市产生不同影响,加剧美股波动。

先锋集团分析师称,投资者对经济前景过于自满,美股面临的抛售风险超乎寻常,2020年美股修正(从高点回落10%)的概率为50%。

天风证券认为,2020年上半年美股主要面临业绩回调风险,下半年业绩压力相对减轻,但受美国大选影响,估值波动可能加大。全年来看,无风险利率和通胀压力的上行风险较小,降低了静态估值中枢大幅下跌的可能性,但受美国和全球政治不确定性以及美元流动性等尾部风险的影响,估值存在波动向下的可能。

天风证券海外团队认为,稳健的消费将继续支撑美国经济,结合美股2019年第四季度超预期业绩表现及2020年预期的EPS温和增长,美股基本面尚属稳固。

大选也可能给市场带来干扰。有分析师指出,特朗普对美股的重视程度超过历任总统,出台减税及推动美联储降息等利好股市措施。近日白宫预算案也披露特朗普希望将个税削减自2025年延长至2035年,并假设将保持长期的低利率环境。另据透露特朗普或于今年9月推出减税2.0计划,鼓励居民资金入市。相对特朗普“股市优先”态度,民主党激进派候选人桑德斯则主张取消特朗普减税法案并加征高额富人税,公司税率将从21%恢复至35%,对美股EPS将造成负面影响,其政策倾向都将构成利空,并将动摇减税这个美股上涨根基。

星展银行投资策略师邓志坚表示,美股呈锯齿式走势,乐观之中需谨慎,继续持有增长型股票,同时配置避险资产。

由于美联储在一段时间内维持现有利率的预期,Parnassus某基金经理表示,今年得“自力更生”了,不能期望美联储继续采取去年的扩张政策。“你不能指望整个大盘继续上涨,所以我认为2020年的发展动力更多要看企业或者市场环境。”