在今年货币宽松背景下,证券公司抢抓“低利率”时间窗口,积极推进债券融资,债券发行市场异常火热。

相对于公司债,短期融资券更受券商青睐。同时,短期融资券资金成本逐渐走低。4月以来,证券公司发行短期融资券资金成本普遍低于2%,进入“1%时代”。统计数据显示,今年以来券商短期融资券发行规模已超3400亿。

Wind资讯数据显示,在2013年,证券公司发行短期融资券成本曾逼近7%,此时券商短期融资券发行规模仅为2906亿元。

直至2019年,在政策与监管同时宽松的形势下,券商发行融券成本普遍处于3%左右,券商发行融资券规模创史上年度最高,为4491亿元。

而今年4月以来,证券公司发行短期融资券资金成本已整体低于2%,进入了“1%时代”。截至目前,今年以来短期融资券发行规模已超3400亿元。

公开资料显示,近期多家上市券商公告称,收到央行关于提升公司短期融资券最高偿还余额上限有关事项的通知。受此次央行提高短期融资券余额上限影响,今年证券公司短期融资券发行数量和规模快速增长,预计有望通过券商向中小非银机构传递流动性,缓解部分券商流动性风险。

从券商披露的募集资金用途可以看到,自营投资业务、资本中介业务、金融科技建设等都是短期流动性的重要流向,这也显示出当前券商发展方向:向资本中介转型,向金融科技转型。

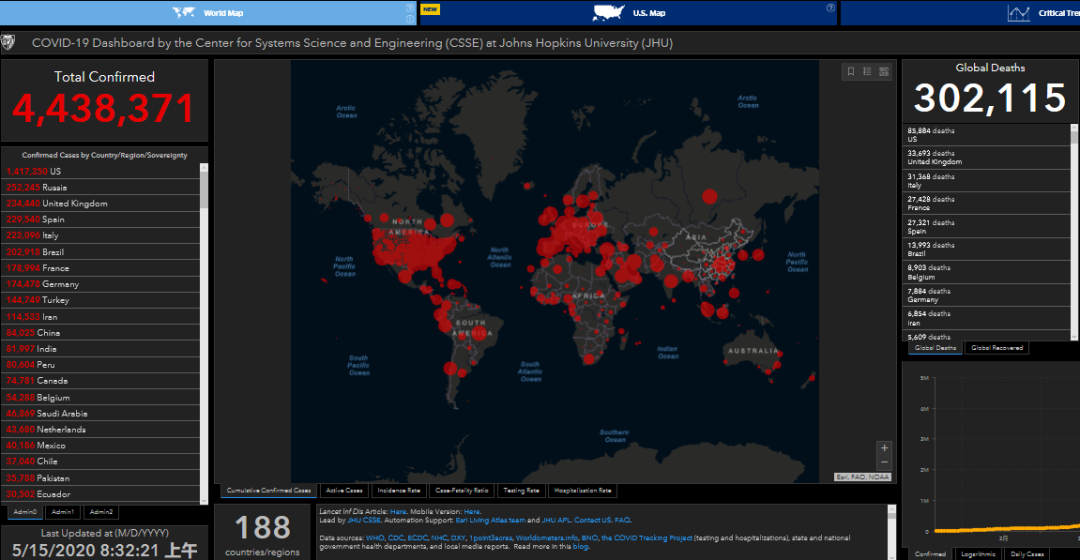

在新型冠状肺炎疫情影响下,重整流动性也是企业现下面临的最大难题。“从产业来说,发行短期融资券的成本下降,是为了化解企业债务困难,帮助企业渡过危机,考虑到疫情对于经济的影响,企业的盈利都会有所下降,融资成本的下降有助于缓解企业出现的盈利下降和债务危机等问题,对企业经营也会起到比较积极的作用,这也是政策效果的体现。 ”中信债券分析师明明说。

Wind资讯数据显示,截至5月14日,证券公司今年已发行短期融资券达120只,发行规模合计3444亿元,同比大增296%,达去年全年发行规模三分之二。据统计,今年以来发行短期融资券规模排名前3的券商是:中信证券、招商证券和中信建投,发行规模分别为430亿元、360亿元和285亿元。

对此,中信证券分析师明明向券商中国记者表示,疫情以来,随着央行货币政策宽松,流动性投放,包括市场利率的大幅下降,特别是短期融资工具发行的大幅扩张,体现出一个“供需两旺”的格局,所以我们能看到短期融资券的发行规模大幅上升,这也是整个政策在疫情之后支持实体经济,为实体经济“输血”的反应。

此前,短期融资券曾经历初期发行“乱集资、乱提高利率、乱拆借”的三乱现象而一度退市,又于2005年5月24日央行发布《短期融资券管理办法》后,得以重回市场。

在经济环境较差的情况下,券商对于补充资本金都有很强的需求,而短期融资券的成本也一定程度上影响着券商对短期融资券的发行规模。

万联证券研报表示,从短期看,近两年市场持续低迷,已经伤及了一些券商的净资产,近期业务回暖下,众多券商存在融资需求。从长期来看,券商持续补充资本、扩大资产规模是大势所趋,以满足转型重资产、服务直接融资市场的需求。资本规模的增加有助于券商扩张业务、增强竞争力和抗风险能力。

就目前券商更偏好发行短期融资券还是公司债,明明认为,目前来看券商还是集中于短期融资券的发行,这也是市场供需双方所决定的。从投资者角度来看,他们也比较倾向于购买短期融资券。从发行方角度来看,发行短期融资券成本比较低,发行方也更愿意发行短期融资券。