机构投资者在A股的话语权不断增强,价值投资日渐成为主流风格。

Wind数据显示,截至2019年底,配置风格上,机构投资者以价值型和价值成长型为主,基金公司在这两种风格个股的配置约占六成;全国社保的比例为70%~80%;保险机构逐渐由价值型、成长价值型转向价值型、价值成长型投资,占比接近90%。

成长价值相互统一

无论成长还是价值,机构投资者更愿意从企业业绩回报的角度去定义价值投资。

泓德基金量化投资部负责人苏昌景认为,价值投资理念之下,不区分价值股与成长股。价值和成长并不矛盾,从企业价值来讲,都是未来现金流在当下的贴现。价值股,其实是以当期的估值比较低作为标准的,但是从绝对估值的角度讲,只说明价值股当前的利润和现金流折现回来占比更大,确定性更高;而成长股则是远期的现金流折现回来占比更大,所隐含的未来的价值更高。“机构这样做更多的是考虑组合层面的价值,而常规意义上市场所理解的机构投资者是偏价值还是偏成长,还是要取决于基金公司和基金经理在投资上更擅长哪一个方面。”

景顺长城基金副总经理陈文宇认为,从投资风格来看,主动投资和被动投资都有很大的发展空间。各类投资风格只要能以基本面为基础,找到市场的定价错误,对风险和收益进行合理的投资决策,就可以在市场中得到比较好的超额收益,这并不需要拘泥于价值和成长的划分。同样,如果过多的资产涌入某类资产,使价格偏离基本面和风险的合理定价,反而会为“聪明”的投资人创造出一些投资机会。

“公募基金在很多时候是从相对收益的角度出发,保险和社保更多的会从绝对收益角度出发。但长期来看,成长和价值是相互统一的,都是从优秀公司为股东创造收益这一角度出发。”融通转型三动力基金经理林清源表达了类似的观点。

博道基金公募基金投资部总经理张迎军认为,市场投资风格无法完全由机构的偏好决定,主要取决于两个因素:一是当前市场所处的经济发展阶段,二是A股优质公司所处的行业周期和企业发展阶段,决定了会出现什么样的投资机会。当这种投资机会比较大时,就会吸引更多的投资者,从而形成一种市场风格。

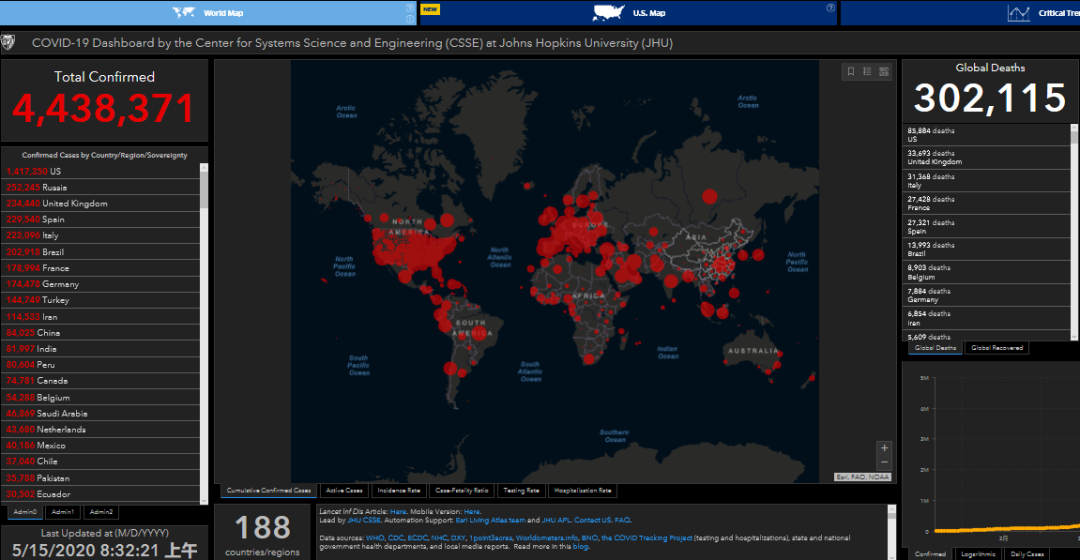

“目前中国的经济增速在6%附近,依然是全球大的经济体中增速最高的。而且,中国经济正在进行结构升级,尤其是一些新兴产业存在较高的成长空间。所以,在未来一段时间之内,这类行业及公司还是能够提供较大的投资机会。”张迎军说。

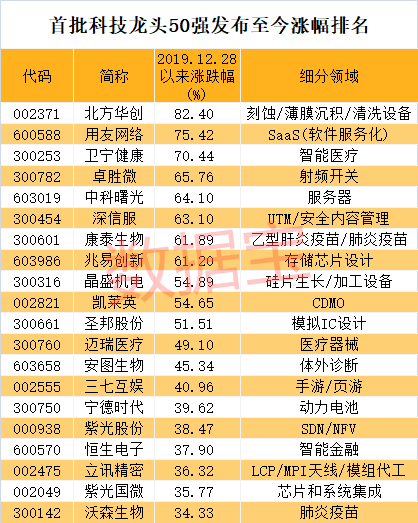

细分领域龙头更受关注

诺德基金认为,随着A股市场机构化的不断推进,每个细分领域中的龙头公司都可能会成为机构投资者的重点关注的对象。

“龙头公司往往代表了清晰的商业模式,领先的竞争地位,健康的财务状况,优秀的管理团队,以及规范的信息披露。所有这些特质将会更容易获得机构资金的青睐。”诺德基金分析。

“机构偏好大盘股的持仓风格的本质仍是对行业龙头的偏爱。”博时基金首席宏观策略分析师魏凤春认为,行业龙头公司在基本面方面会好于同行业其它公司,在盈利稳定性、分红情况等方面具有相对优势,必然会成为长期投资者的偏好。尤其是对于保险资金来说,其长线投资属性最为明显,险资对低估值、高股息的龙头公司的投资偏好并不是近两年才出现的情况。

“随着机构投资者的投资结构往价值风格逐步迁移,且机构投资者在A股市场中的占比逐步提高,价值投资的理念也会逐步为更多的个人投资者所接受。从长期来看,这种变化会形成市场的一个稳定剂,能够起到更好的稳定市场的作用,其次,也能更好地引导市场配置力量往国家和人民真实需要、政策倡导的行业和企业中集中。”魏凤春说。

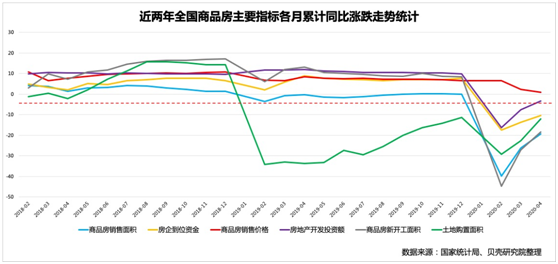

南方基金表示,在经济下行过程中,行业马太效应的强化有望进一步吸引资金与资源向龙头个股聚集。在中美贸易摩擦常态化以及新冠肺炎病毒疫情未来发展不确定性较强的情况下,大市值个股在防御风险方面优势更大。因此,未来维持或者小幅提升当前的大中市值个股占比趋势有望延续。

对于A股市场来说,机构资金持股比例的提升,也逐步改变了市场的交易风格。在此前散户主导的市场上,资金偏好弹性较大的小盘股,导致市场波动性非常大。随着机构资金不断提升大中盘个股的持股比例,市场的波动性也有望逐步下降,A股市场走势也将更加稳健。