□华融瑞泽投资管理有限公司 刘建秋

近日,中国人民银行、证监会等八部委发布了《关于进一步强化中小微企业金融服务的指导意见》,意见指出,引导私募股权投资和创业投资投早投小。证券公司私募投资基金子公司(简称“券商私募子公司”)通过设立并管理私募股权投资基金,对非上市公司股权进行直接投资,并主要通过二级市场完成退出,是证券公司服务实体企业客户和长期资金客户时间最长的业务。随着科创板、创业板注册制、新三板精选层以及转板机制的快速推出,券商私募子公司将会成为证券公司服务实体经济的重要桥梁。

发挥独特优势

券商私募子公司服务实体经济具有独特的优势。一是从早期便开始介入服务实体企业,更加了解实体行业。上市发行核准制早期,券商私募子公司大部分是从事成熟期企业PE投资,以快速获取一二级市场价差。随着注册制的推出,很多券商私募子公司开始着眼于早期布局,一般投资期限都会在3年以上。券商私募子公司也会根据宏观经济的特点,选取不同的行业赛道,借助对特定实体行业的专业理解助推产业链快速发展。

二是以上市为目的,借助专业背景为实体企业规范健康发展赋能。券商私募子公司投资退出的主要方式是企业上市,一旦投资期内企业未实现上市,则会带来巨大的退出压力。为了帮助被投企业顺利进入资本市场,券商私募子公司在投资前就会对企业进行深入尽调,并借助投行背景为企业制定发展战略、规范公司治理、优化组织结构、整合业务资源,为企业长期成长赋能,最终达到规范上市标准。

三是汇聚市场上的高风险承受能力、长周期资金,降低投资风险。券商私募子公司投资的载体是基金,以自有资金参与基金的比例不得超过20%,券商私募子公司可以撬动资金杠杆,同时管理的每只基金会尽可能根据投资策略,组合投资多个“小而美”的项目,降低投资风险,实现收益最大化。

四是为证券公司自身长远发展累积能量。券商私募子公司的资金客户通常都是具有高净值、高风险承受能力、长投资期限和具有一定专业判断水平的机构或超高净值个人,这些客户属于最优质的资金客户;券商私募子公司投资大量成长期企业,由于长期服务客户形成的黏性,上市以后证券公司还可以继续提供更多的场内投融资服务。

五是券商私募子公司已沉淀出较好的业务模式和规范的管理架构。券商私募子公司业务的起点可以追溯到上世纪90年代南方证券对实体领域的投资,经历了近30年的探索、规范和转型发展,才逐步由券商内设直投部门分化为以独立子公司运行的私募子公司业务。2016年12月30日开始,中国证券业协会组织全行业开展了对私募投资基金子公司的规范性整改,达到要求后方可公示开展业务。

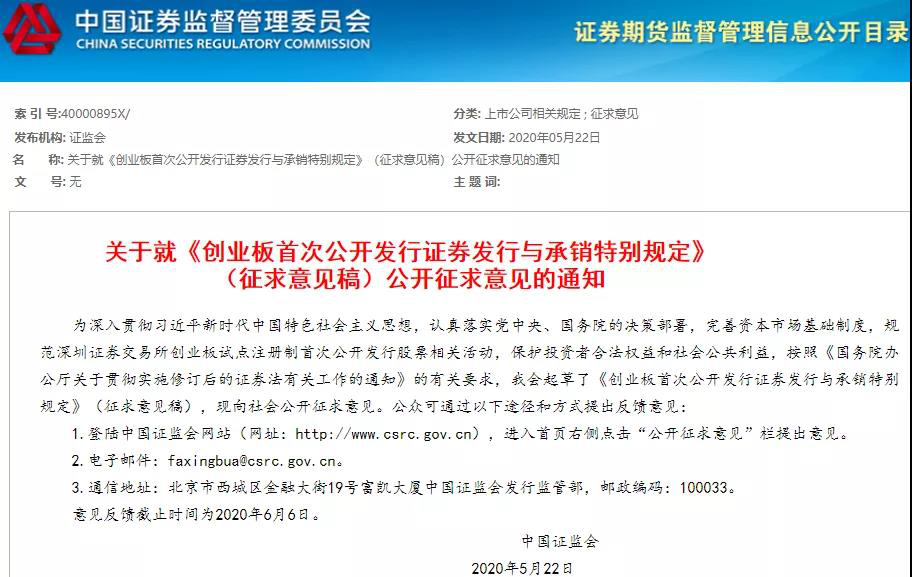

提高从业人员合规展业能力

针对券商私募子公司行业的发展,有以下建议:一是进一步完善业务监管的系统性规定。目前,券商设立私募子公司依据《证券公司私募投资基金子公司管理规范》在中国证券业协会备案,要求必须是全资子公司,员工属于证券从业人员;发行私募基金产品是在中国证券投资基金业协会备案,以“资管新规”作为产品备案口径,公司员工同时也需要具备基金从业资格;作为独立金融机构,券商私募子公司还需要接受属地证监局及行政审批机关的各类监管。截至目前,券商私募子公司的管理规模已经超过5000亿元,行业整改至今时机已基本成熟,建议可以考虑将该项业务纳入统一监管框架,以便行业形成定位更加明确、更具有系统性和连贯性的法规环境,充分释放行业规模上升空间潜力。

二是引导长周期资金委托券商私募子公司。目前市场上从事长周期股权投资的大规模出资机构包括地方政府引导基金、产业投资基金、母基金、保险机构资金、社保基金、养老金等,这些出资人对基金管理机构的要求普遍较高,会从基金管理人的成立期限、管理规模、退出项目、历史收益率、风控水平、管理团队、激励机制等多方面进行筛选。券商私募子公司是从2017年才逐步由原来的券商直投公司整改而来,要简单从新机构设立时间判断,很多私募子公司难以满足受托条件。建议鼓励长周期资金机构从证券公司开展直投业务的时点来考察受托管理机构,积极嫁接券商私募子公司的股权投资管理能力,获取专业化服务。

三是鼓励券商私募子公司提高站位,多设计满足实体经济需要的金融产品。截至2019年6月末,国内股权基金投资规模超过10万亿元,但实现退出的比例仅有约20%,剩余大部分资产临近投资期限,面临较大退出压力。与此同时,S基金(Secondary Fund)在国内却由于投资策略、尽职调查、估值定价、份额转让以及税收筹划等方面仍处于起步阶段,难以承接巨大的市场需求。建议券商私募子公司可以借助证券经营机构背景,在S基金的设立方面多发挥优势。此外,在降低实体企业负债率和产业优化整合方面,券商私募子公司也同样可以借助证券公司研究、发行、交易优势努力作为。

四是优化升级合规管理水平,提高从业人员合规展业能力。作为独立经营主体,券商私募子公司应当针对业务长周期、场外非标准化、财务及战略投资等基本特点,制定合规管理体系,理清每一个合规及风控要点;公司也要树立长期服务实体经济的意识,杜绝标准化业务中的“闯关式”思维和“快餐式”做法,做好充分的信息披露,降低减持过程中对市场的影响。券商私募子公司从业人员应当不断提高专业水平,牢固树立底线思维,跟投过程中更要保护好投资人利益,防范利益输送,严防内幕交易,真正用职业精神赋能实体企业,伴随企业长期健康成长。