在A股表现强势之际,股债“跷跷板效应”放大。7月6日,期债现券联袂下跌,10年期国债收益率已向上突破3.0%。分析人士认为,风险偏好回升、基本面改善预期加强、货币政策操作谨慎及权益资产对债市资金分流,成为债市下跌推手。

A股大涨,北向资金高歌猛进;在美元走弱背景下,进一步助推人民币大涨。截至中国证券报记者6日发稿时,离岸人民币对美元汇率已收复7.02关口,创近三个半月新高。

“跷跷板效应”放大

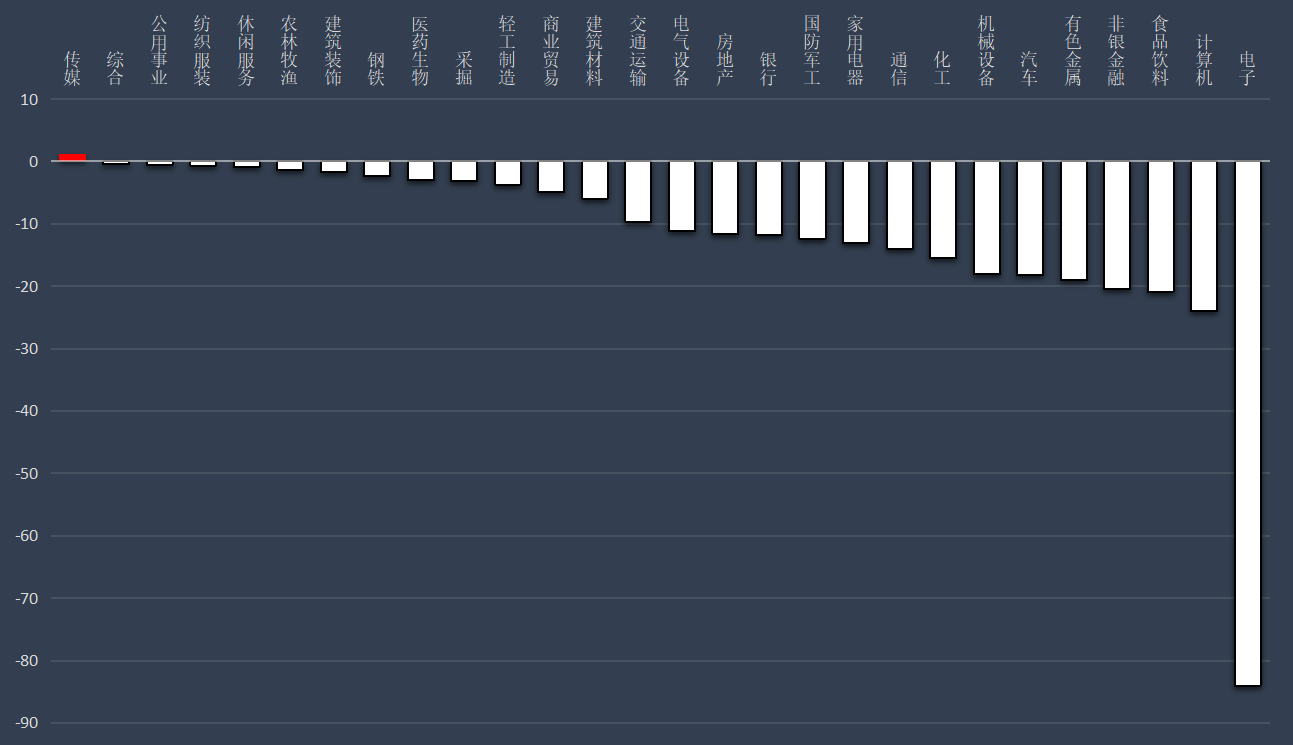

6日,上证综指收盘涨5.71%,创五年来最大单日涨幅;创业板指站上2500点,创2016年1月初以来新高。

债市却是另一番景象。6日,国债期货全线下跌,10年期主力合约跌1.06%,创近三年半最大跌幅;5年期主力合约跌1.07%;2年期主力合约跌0.39%。现券收益率大幅上行,10年期国债活跃券200006收益率上行至3.01%,自1月末以来首次突破3.0%。

分析人士指出,风险偏好回升、基本面回暖预期、货币政策操作偏谨慎及A股对债市资金分流,成为当前债市震荡主因。中金公司固定收益团队认为,近期高频经济数据持续回暖等提振市场风险偏好,债市调整其实在一定程度上促使一些偏债型产品资金进入股市。

人民币走强

A股大涨,北向资金也有功劳。Wind数据显示,6日,北向资金净流入金额达136.52亿元,已连续三个交易日净流入超百亿元。

外资踊跃,也助推人民币汇率回升。截至6日19时45分,离岸人民币已收复7.02关口,报7.0183元。

不过,人民币6日走强主因还是美元走弱。当日,美元指数大幅下挫,再度跌破97点。截至20时22分,最低跌至96.67,跌超5%。其他非美货币也明显反弹,欧元、英镑、澳大利亚元、韩元、泰铢等对美元汇率均在上涨。

股债牛熊转换仍有分歧

对股债牛熊是否已转换,现在市场仍有分歧。

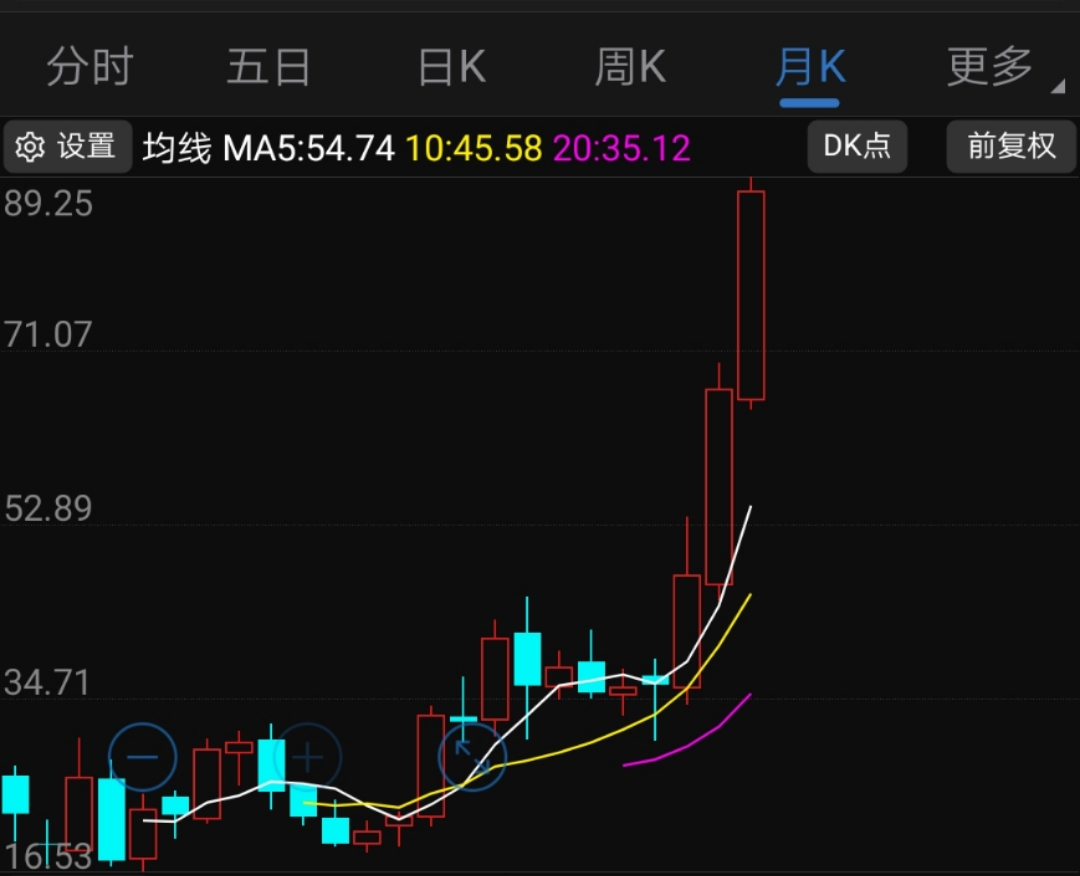

海通证券姜超团队指出,上周五,年内沪深300指数再度上涨7.9%,创五年来新高。10年期国债利率从4月最低的2.5%升至2.9%,相当于下跌4%。

但是,中金公司固收团队指出,对债市而言,股市扰动可能是局部和非长期的。一方面,债市已在5月至6月出现较大调整,继续大幅调整可能性不大;另一方面,分流到股市的资金不是消失了,大部分资金最终还是要配置固定收益资产。

“股票牛市也不必然导致债券走熊,最为典型的是2015年中国股市的大牛市。当时,股票牛市主要是流动性推升。这个时候虽然股票上涨,但债券表现也不差。”中金公司固收团队指出。

国泰君安覃汉团队认为,后续会有两种可能。第一种,国债利率上行,反过来对股市估值提升施压,比如2019年3月至4月,在风格切换后,股债双杀;第二种,利率上行对股市影响可控,参照2014年7月至8月,在风格切换后,股债双牛。

从短期看,债市震荡仍难以避免。华创证券周冠南团队表示,预计6月经济数据整体表现偏强,金融数据或较5月略有走高,经济和金融数据对债市影响偏空。随后公布的物价、进出口和金融数据可能整体偏强,债市或维持弱势格局。