行情好了,都想多募点钱!

蚂蚁集团要上市,“投行贵族”中金公司A股IPO刚刚也披露要扩大首发规模,一下就扩大超2倍,预计或将多融资超160亿元。网友评论,市场好了,又来多圈三五斗!

根据媒体报道,蚂蚁财富此次港股和A股科创板同时上市,蚂蚁集团已选定中金公司、花旗集团、摩根大通和摩根士丹利为其香港IPO(首次公开招股)的承销商。

中金公司公告A股IPO要多募近10亿股

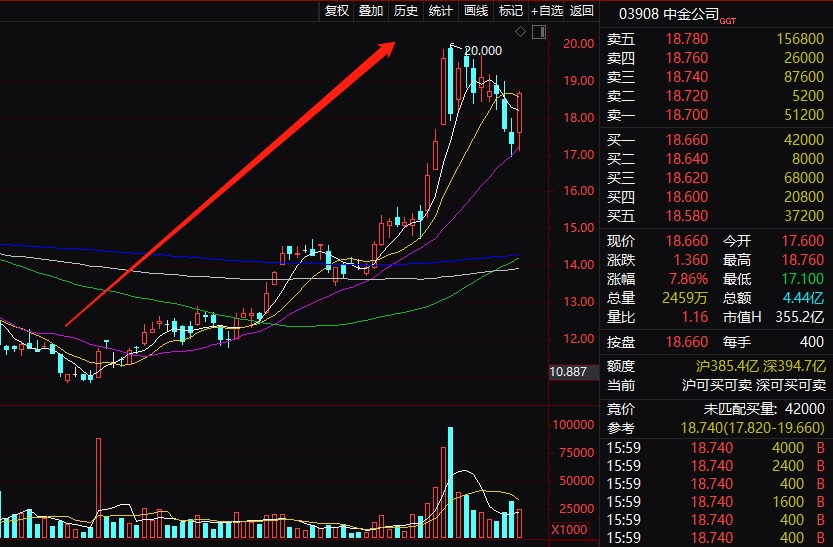

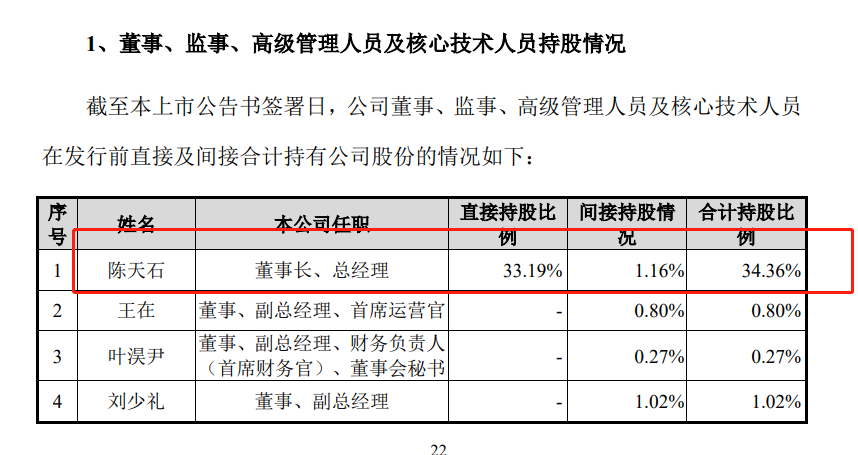

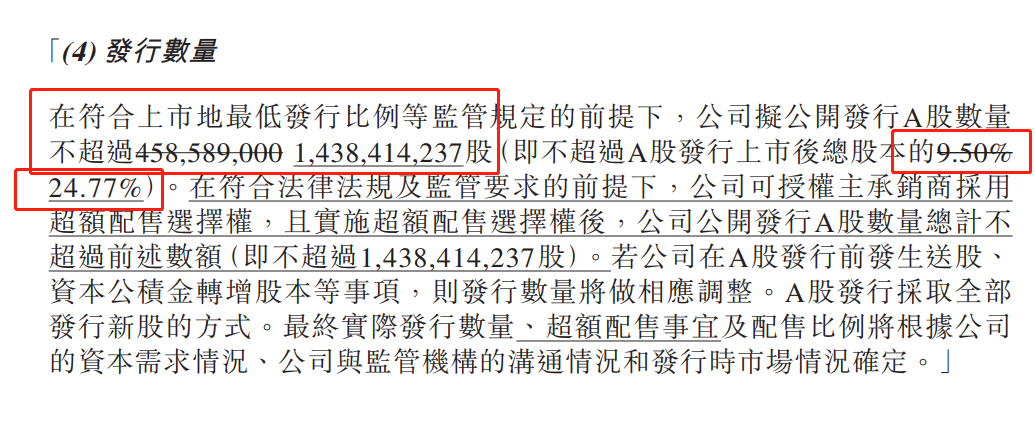

已经在港股上市的中金公司7月20日晚间公告,拟修改A股发行方案,发行数量由4.59亿股变更为14.38亿股;占总股本比例由9.5%上升到24.77%。A股发行方案的其他内容不变。

中金公司最新H股收盘价为18.66港元,折合人民币为16.82元。如果按照目前港股股价作为A股发行价,原方案募资规模为77亿元,修改后的方案募资为242亿元,相当于要多募超160亿元。

中金公司回应:原方案已无法满足对资本金需求

对于拟修改A股方案有何考虑,中金公司方面回应称,上半年,中金公司各项业务继续保持稳健均衡发展,资本金需求旺盛。原A股IPO发行方案下的预计募集资金规模已无法完全满足公司业务发展对资本金的迫切需求。此次对A股发行方案进行调整,是为了把握行业发展机遇,满足集团业务快速发展的需求并更好的服务客户。

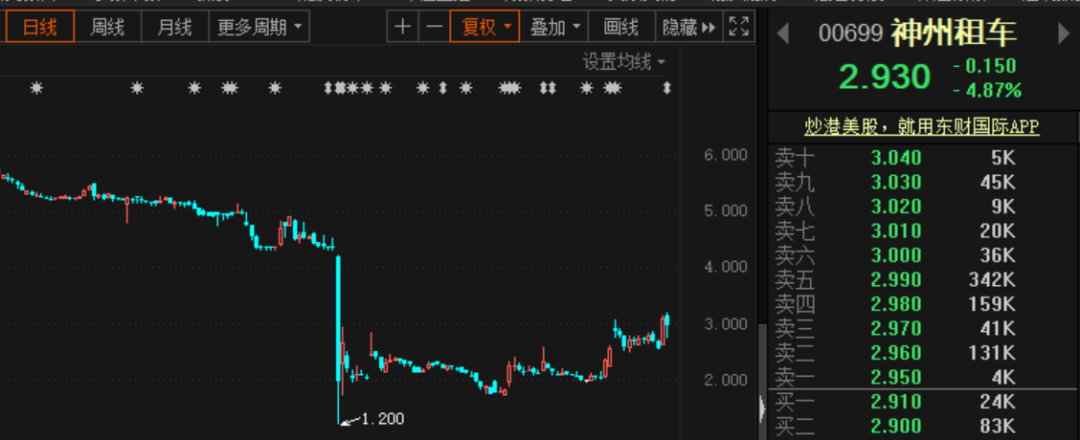

值得注意的是,今年7月以来市场行情突然走强,券商股也爆发出强势行情,政策上鼓励券商做大做强的暖风频吹。各大券商也纷纷忙于融资扩大资本金。招商证券刚完成配股募资127亿元,海通证券、国信证券、中信建投等也都抛出百亿级定增方案。

刚因承销费报价偏低被中证协调查

7月19日,中证协发布信息称,因存在承销费报价偏低的情况,已对参与中核融资租赁公司债券发行招标的有关证券公司启动自律调查,涉及8家券商。

中证协在公告里表示,近日,协会关注到海通证券、中信建投证券、中金公司、平安证券、申万宏源证券承销保荐公司、天风证券、中信证券、国泰君安证券等证券公司,在中核融资租赁公司债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑。

根据《中国证券业协会自律措施实施办法》《公司债券承销业务规范》《公司债券承销机构关于构建良好生态化职业道德的自律公约》等规定,协会已对相关事宜启动自律调查。若发现相关机构在开展业务过程中存在违反自律规则的情况,协会将依据有关规定对其采取自律措施。

媒体称中金公司为蚂蚁集团上市承销商之一

7月20日下午,蚂蚁集团官宣启动上市引发刷屏。而据媒体报道,中金公司为蚂蚁集团港股上市承销商之一。

蚂蚁集团称,启动在上交所科创板和港交所主板寻求同步发行上市的计划,以进一步支持服务业数字化升级做大内需,加强全球合作主力全球可持续发展,以及支持公司加大技术研发和创新。

新浪科技讯,据国外媒体报道,知情人士今日称,蚂蚁集团已选定中金公司、花旗集团、摩根大通和摩根士丹利为其香港IPO(首次公开招股)的承销商。

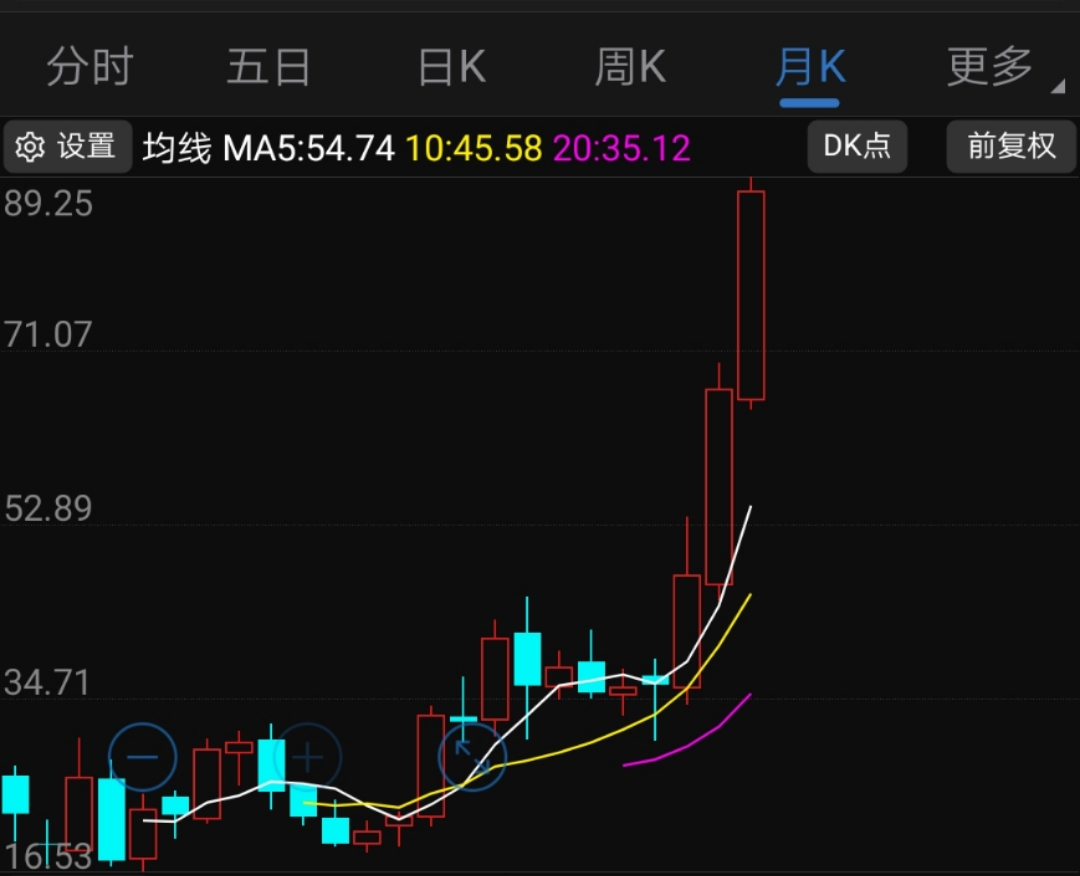

知情人士称,目前这些银行正与蚂蚁集团合作,筹备在香港发售股票事宜,预计将融资约100亿美元。这些知情人士还称,稍后可能会有更多顾问公司加入到此次股票发售行列。蚂蚁集团正寻求至少2000亿美元(超1万亿人民币)的IPO估值。

网友:又多圈三五斗

对于中金公司IPO扩募,不少网友称趁着市场好估值好,这把又可以多募一些。

6月底以来,券商股出现一波大幅拉升行情,中金公司H股的股价也水涨船高,从4月份底部以来涨幅超70%。