保险业资本监管的部门规章迎来大修。

7月30日,中国银保监会、中国人民银行就《保险公司偿付能力管理规定(征求意见稿)》向社会公开征求意见,各方意见反馈截止时间为8月29日。待此次征求意见结束后,银保监会将会同人民银行对《征求意见稿》进一步修改完善后适时发布。

现行的《保险公司偿付能力管理规定》仍属“偿一代”下的监管规定,是原保监会2008年第1号令,这个规定出台标志着保险偿付能力监管硬约束落地,对保险业强制建立起做业务要有“资本”的概念,防范行业风险。

不过随着2016年偿二代正式实施,保险业的偿付能力监管制度相较偿一代有较大变化,《保险公司偿付能力管理规定》已不能统领偿二代制度和满足偿二代监管实践的需求,修订也早已提上日程。2016年偿二代正式实施后,监管部门就对其启动了修订工作,并于2017年10月就修订稿面向保险业征求过意见。

本次面向社会的《征求意见稿》共6章36条,较2017年修订稿的7章49条内容更精简。银保监会表示,本《征求意见稿》吸收了偿二代实施以来的成果,将偿二代监管规则中原则性、框架性要求上升为部门规章,并进一步完善了监管措施,以提高其针对性和有效性,更好地防范化解保险公司偿付能力风险。

偿付能力指标共3个,需要全部达标

偿一代下的偿付能力指标仅“偿付能力充足率”一项,根据100%、150%两条线,将险企依据偿付能力划分为不足类、充足I类、充足II类公司,并分类差异化监管。

不过自2016年偿二代实施后,不再是这种情况。此次《征求意见稿》将偿付能力监管指标扩展为3个:核心偿付能力充足率、综合偿付能力充足率、风险综合评级,与偿二代下的偿付能力监管指标一致。

这3个指标均符合监管要求的保险公司,为偿付能力达标公司。其中:

1)核心偿付能力充足率,即核心资本与最低资本的比值,衡量保险公司高质量资本的充足状况;要求不低于50%;

2)综合偿付能力充足率,即实际资本与最低资本的比值,衡量保险公司资本的总体充足状况;要求不低于100%;

3)风险综合评级,即对保险公司偿付能力综合风险的评价,衡量保险公司总体偿付能力风险的大小。分为A类、B类、C类和D类,要求在B类及以上。

不符合3项中任意一项要求的,为偿付能力不达标公司。

这其中,风险综合评级是偿二代新提出的概念。其大致思路是,监管部门综合第一支柱对能够量化的风险定量评价(计算出一个数)以及第二支柱对难以量化风险定性评价(打出一个分),两个分数各占50%权重,从而形成对保险公司总体的偿付能力风险水平的全面评价,这就是风险综合评级。

现行偿二代规则对偿付能力充足与否的规定,基本与此一致。偿二代已明确风险综合评级A类、B类公司为偿付能力达标公司;对核心偿付能力充足率和综合偿付能力充足率,虽然没有明确规定50%、100%以下不达标,但分别设置了50%、100%的“警戒线”。

现行偿二代监管规则

现行偿二代监管规则

“充足率”不达标的将有“4+”监管措施:高管限薪、限制分红等

此次修订的另一主要内容是,完善了对偿付能力不达标保险公司的监管措施。

一位资深保险业人士向记者表示,《保险公司偿付能力管理规定》的出台和修订,目的都是更好地防范保险业的偿付能力风险。规定一方面要求险企依规执行,起到防范风险的作用;另一方面,实践中如果有险企出现了偿付能力风险,如何依据规定来化解风险,也是关键。这就涉及偿付能力不达标时的监管措施如何。

根据《征求意见稿》,中国银保监会应当根据保险公司的风险成因和风险程度,依法采取有针对性的监管措施,并将监管措施分为:必须采取的措施;根据其风险成因选择采取的措施。

《征求意见稿》规定,对于核心偿付能力充足率低于50%或综合偿付能力充足率低于100%的保险公司,中国银保监会应当采取以下第(一)项至第(四)项的全部措施:

(一)监管谈话;

(二)要求保险公司提交预防偿付能力充足率恶化或完善风险管理的计划;

(三)限制董事、监事、高级管理人员的薪酬水平;

(四)限制向股东分红;

银保监会还可以根据其偿付能力充足率下降的具体原因,采取以下第(五)项至第(十二)项的措施:

(五)责令增加资本金;

(六)责令停止部分或全部新业务;

(七)责令调整业务结构,限制业务和资产增长速度,限制增设分支机构,限制商业性广告;

(八)限制业务范围、责令转让保险业务或责令办理分出业务;

(九)责令调整资产结构,限制投资形式或比例;

(十)对风险和损失负有责任的董事和高级管理人员,责令保险公司根据聘用协议、书面承诺等追回其薪酬;

(十一)依法责令调整公司负责人及有关管理人员;

(十二)中国银保监会根据保险公司的风险成因和风险程度认为必要的其它监管措施。对于采取上述措施后偿付能力未明显改善或进一步恶化的,由中国银保监会依法采取接管、申请破产等监管措施。

中国银保监会可以视具体情况,依法授权其派出机构实施必要的监管措施。

银保监会表示,上述措施中,第(一)项至第(四)项是必须采取的措施,第(五)项之后的为根据保险公司的风险成因而选择采取的措施。

另外,《征求意见稿》同时规定:

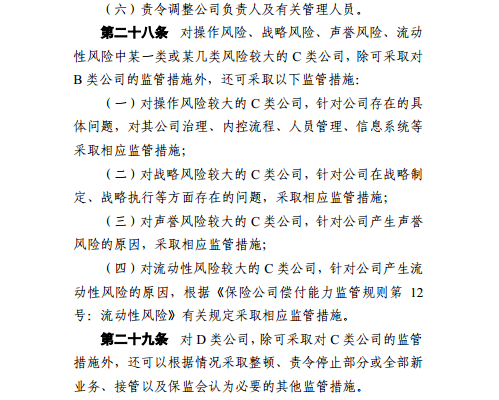

对于核心偿付能力充足率和综合偿付能力充足率达标,但操作风险、战略风险、声誉风险、流动性风险中某一类或某几类风险较大或严重的C类和D类保险公司,中国银保监会及其派出机构应根据风险成因和风险程度,采取针对性的监管措施。

对于偿付能力达标,但境内有效资产占认可负债的比例不符合规定的保险公司,中国银保监会及其派出机构可以采取监管谈话、专项现场检查、责令限期整改以及中国银保监会及其派出机构认为必要的其他监管措施。

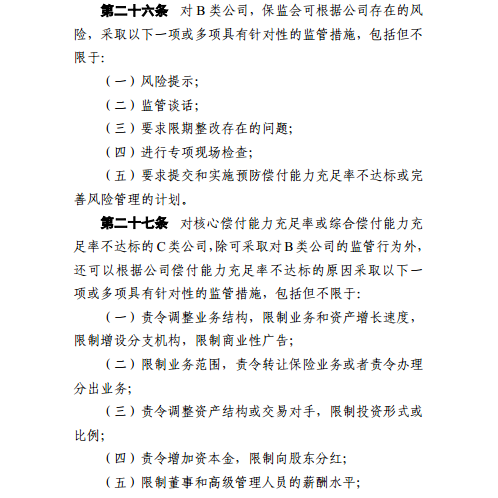

以上是《征求意见稿》规定的偿付能力不达标情况的监管措施,与现行偿二代规则相比有一定变化。偿二代规则下的监管措施,是根据险企的风险综合评级来制定的。对B类到D类的公司,可选的监管措施逐渐增加。

偿二代监管规则中的监管措施

保险公司需制定三年滚动资本规划

本次《征求意见稿》强化保险公司偿付能力管理的主体责任,要求保险公司建立健全偿付能力风险管理的组织架构,建立完备的偿付能力风险管理制度和机制,制定三年滚动资本规划等。

《征求意见稿》规定,保险公司应当至少按年度滚动编制公司三年资本规划,并报送中国银保监会及其派出机构。保险公司应建立发展战略、经营规划、机构设立、产品设计、资金运用与资本规划联动的管理决策机制,通过优化业务结构、资产结构,提升内生资本的能力,运用适当的外部资本工具补充资本,保持偿付能力充足。

此外,根据《征求意见稿》,中国银保监会应当定期披露保险业偿付能力总体状况和偿付能力监管工作情况;保险公司应当每季度披露偿付能力季度报告摘要,并在日常经营有关环节,向保险消费者、股东等披露和说明其偿付能力信息。