券商半年报披露接近尾声,券商中国记者梳理发现,券商各细分业务正在加剧分化。

目前已有37家A股上市券商发布了2020年半年报,很多券商的业绩表现为“成也自营,败也自营”,综合实力较强的头部券商越来越展示良好的投资交易能力,但也有不少券商受制于资本实力和专业投资能力不足,上半年自营收入欠佳。

具体来看,自营收入同比超过10%的券商有17家,中信建投证券以44.5亿元的自营收入实现近200%的同比增幅;但是,也有12家券商自营收入出现下滑,有券商自营收入下滑幅度超过90%。在波动的证券市场中,各家券商因对市场的不同判断以及自营投资策略,得到不同的收益结果。

华创证券研报认为,对比成熟市场的投行,做好投资交易业务对券商的综合实力有着极高要求,头部券商或有望凭借风控能力、股东协同、资本实力和人才优势来做大这部分业务,以此在业绩上拉开与其他券商的差距。

自营业绩出现分化

自2017年开始,证券投资业务连续三年成为行业收入占比最大的业务,是多家券商最大的收益增长点。在券商营收结构逐渐优化的当下,投资交易业务成为检验券商综合实力的重要指标。

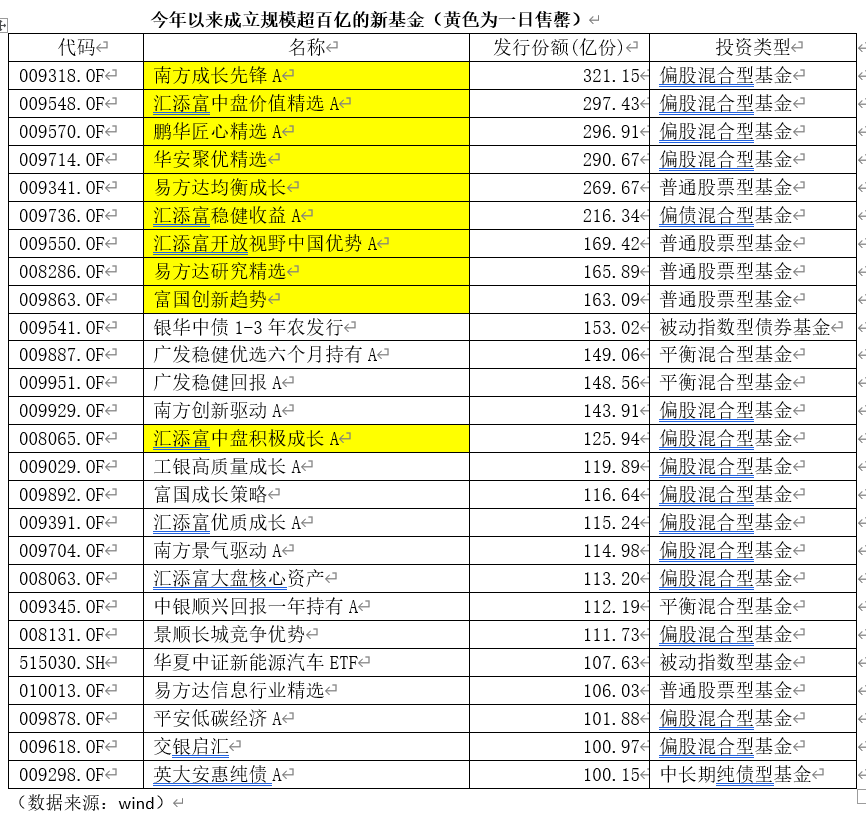

据目前已披露年报的合并利润表,券商中国记者按照“投资收益-对联营企业和合营企业的投资收益+公允价值变动净收益”的公式来计算各家券商自营收入。37家已披露年报的上市券商中,有17家券商的自营收入同比增幅超过10%,其中有9家增幅超过50%;20家券商的自营收入同比为个位数增幅甚至是下滑,其中有12家券商自营收入出现同比下滑。

具体来看,中信证券以117.95亿元的自营收入位居行业第一,实现64%的同比增幅;海通证券、华泰证券上半年自营收入均超50亿元,同比增幅为0.02%和57.22%;广发证券、中信建投、国泰君安的自营收入均超过40亿元,同比增幅分别为22.97%、196.44%以及-9.10%。

整体来看,自营收入同比增幅大的主要为大型券商,比如中信建投、中信、华泰、东方证券等;自营收入下滑严重的为太平洋、方正证券。

上半年自营收入增幅最大的券商为中信建投证券,44.50亿元的自营收入同比增幅接近200%。与去年同期相比,中信建投证券的投资规模与投资收益率均有所提升。投资资产期末金额1578亿元,较去年同期的1081亿元增长46%;收益率3.11%较去年同期的1.52%提升1.59个百分点。

此外,南京证券自营收入为3.49亿元,同比增幅141.37%;红塔证券上半年实现15.10亿元的自营收入,同比增幅138.08%。

根据合并利润表计算,太平洋上半年实现了0.96亿元的自营收入,同比下滑90%,为目前自营收入下滑最严重的券商。该券商在业务描述中表示,公司投资业务上半年实现整体营收3388.3万元,实现营业利润-2692.68万元。其中,权益类投资业务收入为-2.41亿元,亏损2.42亿元;固收投资业务实现营业利润2.15亿元。

16家券商自营占比超30%,策略选择影响业绩

从自营收入占营收的比例来看,有16家券商自营收入占比超过30%,其中红塔证券、山西证券分别取得15.10亿元和9.72亿元的自营收入,占上半年营收的比例分别为61.49%和55.10%;中信建投、中信证券、国海证券、西部证券的自营占比超过40%。

但也有4家券商自营收入占比不足20%,方正证券上半年实现33.93亿元的营收,其中自营收入为1.53亿元,占比不足5%;中银证券上半年实现1.89亿元的自营收入,占营收比例为11.42%;中泰证券上半年实现7.66亿元的自营收入,占营收比例约为16%;太平洋证券上半年自营收入0.96亿元,占营收比例为19.42%。值得一提的是,这4家券商上半年自营收入同比均出现明显下滑。

其中,方正证券上半年实现7.82亿元的投资收益,同比下滑25%,主要系行情影响投资收益减少所致;公允价值变动收益为-4.79亿元,较上年同期亏幅加大,主要系交易性金融资产公允价值变动所致。

从自营业绩可以看出,在波动的证券市场中,各家券商因对市场的不同判断以及自营投资策略,得到不同的收益结果。

中信建投证券为上半年自营收入增幅最大的券商,占营收比例接近45%。中信建投证券在财报中表示,在固收投资方面,2020年上半年,公司债券自营精准把握市场节奏,稳健的配置与积极的方向性交易相结合,债券投资取得较好成绩;在另类投资方面,中信建投完成投资43笔(其中科创板IPO跟投4笔),投资金额人民币6.53亿元。

中信证券上半年自营收入占比同样超过40%,具体策略来看,报告期内,中信证券股票自营业务加强对消费、医药、科技等重点行业的专项投研,聚焦优质成长企业;同时,深化对量化分析和多元策略的探索和实践。在股指衍生品方面,帮助投资组合有效地控制市场风险,降低业绩对市场单一方向变动的依赖。另类投资业务方面,以量化交易为核心,开拓多市场多元化的投资策略,在策略开发上大量运用人工智能/机器学习的最新技术,抓住市场波动带来的机会,丰富收益来源。

中小券商中,红塔证券上半年自营收入同比增幅为138%,占营收比例超过六成。上半年,该券商权益类证券及其衍生品投资方面,保持板块的多元化配置,优选业绩确定性强、财务健康、现金流稳定的高安全边际品种,审慎配置资金,强化仓位管理。

二季度券商新增持股127只

今年二季度,券商自营重仓股情况如何呢?

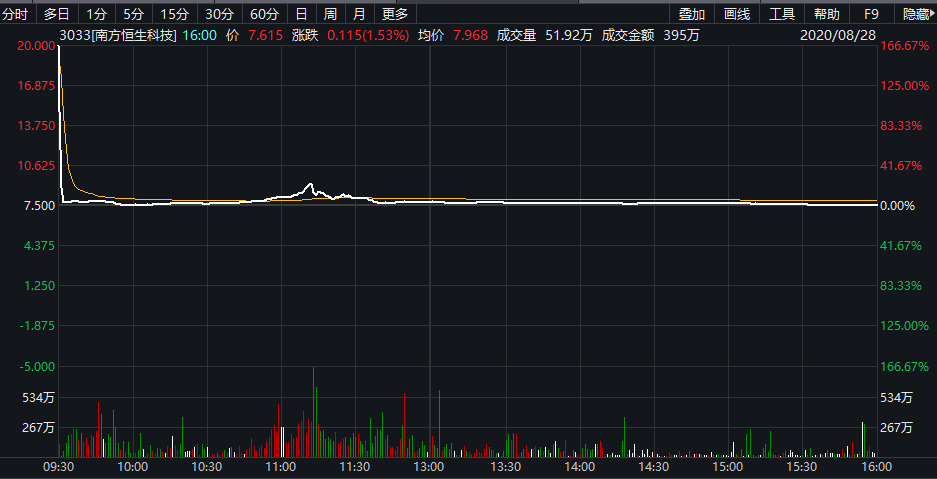

据东方财富choice,目前为止,今年二季度,券商新增持股127只,其中泽达易盛被中信证券、银河证券、中金财富证券3家券商新增,持股数量分别在8万股左右,这只科创板新股6月23日上市,至6月30日整体涨幅超过300%。不过7月以来,该个股股价震荡回落,持股浮盈有所收窄,上市日至8月28日整体涨幅约为197%。

光峰科技、热景生物、兆丰股份、松井股份、天合光能、甘李药业、燕麦科技、常山药业、鱼跃医疗等个股均为2家券商新增个股。其中,兴业证券和中信证券在二季度新增松井股份,合计持股比例达到4.59%,至二季度末,这个新股的涨幅超过200%;兴业证券和国元证券二季度新增基蛋生物,合计持股比例为5.28%,其中兴业证券持股比为4.06%,二季度内,这只个股的整体涨幅超过28%。

具体到各家券商的重仓股,据东方财富choice数据,今年二季度,中信证券共持有36只重仓股,较一季度增加2只,本期持股流通市值为222.67亿元,较上期增加55.26亿元。其中,持有中信建投证券3.83亿股,本期流动市值增加31.97亿元;持有海康威视1.03亿股,本期流动市值增加4.7亿元。

华泰证券、银河证券分别持有26只、24只重仓股,华泰证券较上期减少了29只持股,持股流通市值减少了2.52亿元;银河证券持有重仓股数量较上期减少2只,持股流通市值增加14.39亿元。

中信建投证券作为上半年自营收入增幅最大的券商,至6月末共持有19只重仓股,持股市值增加了6.65亿元;其中对鱼跃医疗的持股流通市值增加了3.71亿元,对盛和资源的持股流通市值增加了2.76亿元。

华创证券研报认为,短期来看,投资交易业务将受益于主要股指上涨所带来的β收益;长期来看,以客户需求为业务基础,有机结合定价研究能力、产品销售能力和系统建设服务能力,叠加提升风险控制对冲能力适度提高杠杆水平,做大中间业务规模,或是券商赚取无风险收入的可行路径之一。

对比成熟市场的投行,做好投资交易业务对券商的综合实力有着极高要求,头部券商或有望凭借风控能力、股东协同、资本实力和人才优势来做大这部分业务,以此在业绩上拉开与其他券商的差距。