受新冠疫情以及向企业让利等因素影响,华夏银行2020年上半年归属于上市公司股东的净利润为93.37亿元,同比下降11.44%。今年6月17日召开的国务院常务会议提出“引导金融机构进一步向企业合理让利,助力稳住经济基本盘”;银保监会主席郭树清在8月14日接受《中国银行保险报》专访中指出“疫情仍有较大不确定性,所带来的金融风险也存在一定时滞,预计有相当规模贷款的风险会延后暴露”,并要求金融机构提前加大拨备提取,提高未来风险抵御能力。在这样的背景下,华夏银行积极配合国家及监管部门政策落实,加大向实体经济让利以及拨备提取力度,导致上半年净利润出现负增长,但是未来应对风险能力进一步增强。面临疫情的极端考验,华夏银行多措并举,积极抗击疫情,开展金融服务助力复工复产,扎实做好“六保”“六稳”工作。其中,通过划拨专项信贷额度,累计向219户疫情防控相关企业投放信贷资金134.35亿元;通过延期还本付息、下调利率等方式,共对8,540户企业进行了纾困支持,涉及业务金额累计1,482.37亿元;发行8支疫情防控债,承销金额合计54.50亿元;发行抗疫专供理财-战“疫”精选,支持抗疫融资;积极捐款支持抗击疫情,践行企业社会责任。

华夏银行总体经营运行平稳、稳中有进,上半年实现营业收入475.81亿元,同比增长19.56%,实现拨备前利润352.55亿元,同比增长22.46%,而上半年共计提信用及其他资产减值损失231.95亿元,同比大幅增长51.43%,导致扣掉资产减值损失后的利润总额同比下降10.49%。从2017年以来的长期经营数据看,华夏银行各项业务稳步推进,既定战略的执行取得积极成效。

2017年以来华夏银行开启新征程

2017年以来,华夏银行坚持稳中求进工作总基调,秉持新发展理念,围绕《华夏银行2017-2020年发展规划纲要》,开启了有质量发展的新征程。

在战略层面,华夏银行一方面继续打造“中小企业金融服务商”,另一方面扎实推进“三区”发展战略。华夏银行“两增口径”贷款余额快速增长,贷款利率控制在合理水平,连续十年完成小微企业监管指标;华夏银行还积极推动京津冀、长三角区域、粤港澳大湾区三区发展战略,三区分行发展进入“快车道”。

在业务层面,公司金融“商行+投行”体系成效初显,零售金融转型持续强化,金融市场业务稳健发展。华夏银行深入推进“商行+投行”服务模式,实施“3-3-1-1”客户战略,积极融入主流经济,对实体经济支持力度显著增加。华夏银行在持续提升对公业务竞争力的同时,零售业务水平也不断增强,依托金融科技强化零售业务的产品、渠道和服务体系建设,个人存款余额、个人贷款余额均实现快速增长。公司立足服务实体经济,金融市场、资产管理、资产托管等稳健发展。

在基础设施层面,华夏银行一方面不断加强风险管控和内控合规建设,另一方面金融科技引领发展明显提速。风险管理和内控合规为华夏银行长远发展保驾护航,是华夏银行稳健发展的重要支持力量。2017年以来,华夏银行推进全面风险管理体制改革有效落地,强化资产质量管控,加大问题贷款处置力度,全行资产质量保持基本稳定。另一方面,科技发展给银行带来新的机遇与挑战,华夏银行积极拥抱科技,实施数字化转型策略,全面启动现金管理、一体化支付、精准营销、数字化信贷等15项金融科技重点工程,个人手机银行App5.0版本美誉度提升,推出企业手机银行App,为客户提供更加便捷、高效的服务。

此外,华夏银行资本得到有效补充,经营发展的保障基础进一步夯实。银行的快速发展离不开资本,华夏银行在内源性资本补充之外,还在2018年完成292亿元的定向增发,2019年在银行间债券市场成功发行400亿元无固定期限资本债券,进一步补充资本,为未来业务增长打下更为坚实的基础。华夏银行2020年6月末的核心一级资本充足率、一级资本充足率、资本充足率分别达到8.74%、11.23%、13.17%,显著高于监管要求。

各项业务协调发展,经营业绩稳步增长

2017年以来,围绕《华夏银行2017-2020年发展规划纲要》,在明确的战略和有效的基础设施支持下,华夏银行各项业务全面协调发展。公司金融方面,华夏银行注重基础客户营销,坚持存款立行,深入推进“商行+投行”转型。截至2020年6月末,对公客户总数达到57.83万户,比2017年末增长22.16%;客户增长带来存款增加,2020年6月末对公存款余额15036.77亿元,比2017年末增长27.41%;华夏银行在做好商业银行业务外,积极拓展投资银行业务,2020年6月末投资银行业务规模2259.69亿元,同比增长46.12%。零售金融方面,个人客户数、个人存款、个人贷款规模也快速增长,2020年6月末个人客户总数2833.04万户,较2017年末增长37.17%;个人存款余额3599.66亿元,较2017年末增长41.43%;零售贷款余额5416.16亿元,较2017年末增长68.00%。除此之外,公司还加大财富管理业务,为个人客户提供全方位服务,2020年6月末个人客户金融资产总额达到8289.87亿元。金融市场业务方面,华夏银行推动金融市场、资产管理、资产托管等稳健发展,上半年到期理财产品全部按期兑付本息,为客户实现投资收益119.62亿元,公司的资产托管规模接近4.5万亿元。

业务协调发展带来经营业绩稳步增长,华夏银行2017年以来发展势头良好,兼具速度与质量。

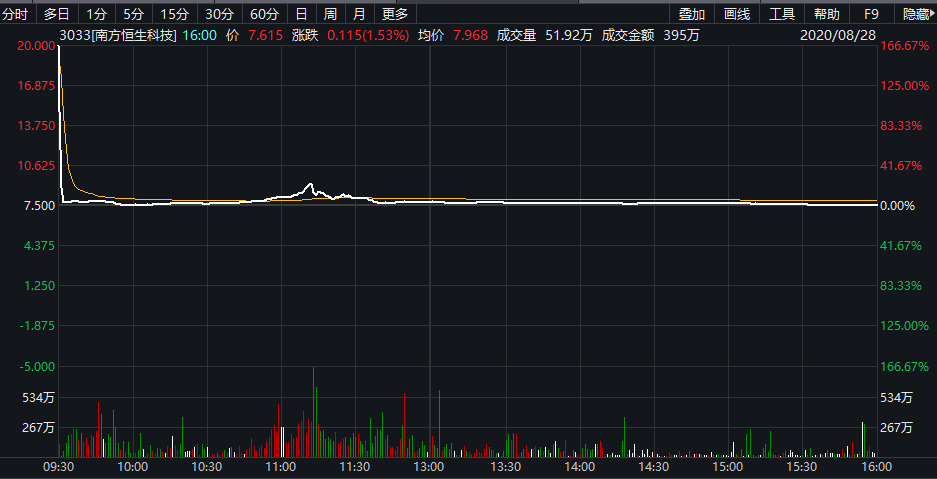

首先,从发展速度来看,2017年以来,华夏银行业务规模快速增长,收入利润稳步提升。从资产负债表来看,2020年6月末华夏银行资产总额达到32656亿元,较2017年末增长30.16%,其中贷款总额增长46.30%,远快于其他资产的增长,有效支持了实体经济的发展。存款是立行之本,全行存款总额在2020年6月末达到18632亿元,较2017年末增长29.94%。从利润表来看,2020年上半年华夏银行实现营业收入475.81亿元,较2017年同期增长42.68%。不过受疫情和让利影响,2020年上半年实现归属于上市公司股东的净利润93.37亿元。

其次,从增长质量来看,华夏银行多项数据表现较好:

净息差大幅提升。华夏银行2017年、2018年、2019年、2020年上半年净息差分别为2.01%、1.95%、2.24%、2.35%,2020年上半年净息差相较前几年大幅提升。在生息资产规模增长和净息差提升的带动下,华夏银行利息净收入快速增长,2020年上半年达到361.35亿元,较2017年同期增长50.54%。华夏银行2020年上半年净息差较2019年上升11个基点,主要是公司负债成本改善。2020年上半年计息负债成本率较2019年下降15个基点,而在让利等因素影响下,生息资产收益率则下降了2个基点。

管理效率提升,成本收入比明显下降。华夏银行加强成本费用控制,在确保有效支撑经营发展的前提下,通过强化预算管理、推进费用精细化管控,提高管理效率,降低成本收入比。2020年上半年公司成本收入比24.81%,较2017年同期下降9.83个百分点。

资产质量保持稳定,新冠疫情影响下信用风险可控,但华夏银行未雨绸缪,在今年上半年加大拨备提取力度,以增强对未来不确定性的应对能力。2017年以来,华夏银行积极响应监管要求,把防范化解金融风险作为重中之重,加大不良确认和处置力度,各项资产质量指标明显改善。尤其是2020年上半年,受新冠疫情影响,内外部经济金融形势日趋复杂,银行业经营发展和风险管控面临极大挑战和压力,但华夏银行严格分类管理,进一步夯实资产质量,报告期末不良贷款率有所上升,但仍能做到总体风险可控。2020年6月末不良贷款率1.88%,较2017年末小幅增加0.12个百分点,但2020年6月末关注类贷款率3.50%,比2017年末大幅下降1.10个百分点。公司加强不良贷款偏离度管理,2020年6月末不良贷款偏离度(逾期90天以上贷款余额÷不良贷款余额)73.80%,较2017年末大幅下降约117个百分点;2020年6月末逾期贷款率1.88%,较2017年末大幅下降2.11个百分点。在加大不良确认和处置力度的同时,华夏银行还加大贷款减值损失计提力度,2020年上半年计提贷款信用减值损失218.99亿元,同比增长48.52%,贷款减值损失计提总额是2017年同期的2.85倍。

不过我们也需要注意到,受宏观经济环境的周期性波动影响,近年来华夏银行盈利能力也和行业中大部分银行一样有所下降。华夏银行2020年上半年加权平均净资产收益率3.11%,较2017年同期下降3.48个百分点。

最后,在经营业绩稳步发展的情况下,华夏银行注重提高现金分红比例,提升股东回报。公司在满足监管机构对资本充足率的要求、可持续发展要求的前提下,随着资本充足率提高,逐年加大了分红力度,2017年度、2018年度、2019年度的现金分红比例分别为10.20%、13.38%、20.03%。(CIS)