民间借贷利率司法保护下调至4倍LPR的影响还在发酵。除了引起持牌金融机构关注,对“非正规军”的7000余家小贷行业也影响较大。

近日,中国小额贷款公司协会紧急给全行业下发文件,号召小贷公司、地方金融监管部门、协会、专家学者以及一线人员,一起开展小额贷款行业贷款利率定价大讨论,目前行业讨论仍在紧锣密鼓进行。

9月9日,券商中国记者获得一份广东省小贷协会行业影响调研报告,小贷行业亟待监管确认其为正规金融机构“身份”,不属于民间借贷范畴。其次,直言民间借贷利率带来了立竿见影的影响,行业暂停大部分业务,处于持续观望中。

持牌金融机构的争议

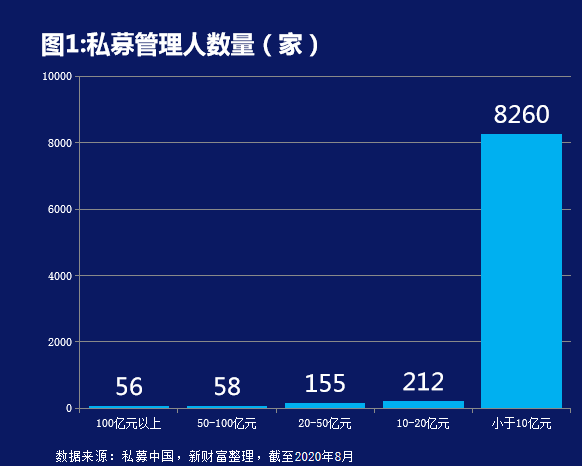

根据央行统计数据,截至2020年6月末,全国共有小额贷款公司7333家,同比减少464家,贷款余额8841亿元,同比减少400亿元。

其中,广东省拥有小贷公司449家,位居全国第三仅次于江苏省和辽宁省,从业人员7471人,实收资本721.5亿元,贷款余额723.67亿元,位居全国第三。

民间借贷利率红线下调对小贷行业影响如何?有着全国代表性意义的广东省小贷协会,对旗下100多家小贷公司和小贷公司客户,即40余家小微企业和30多个自然人进行了密切调研。

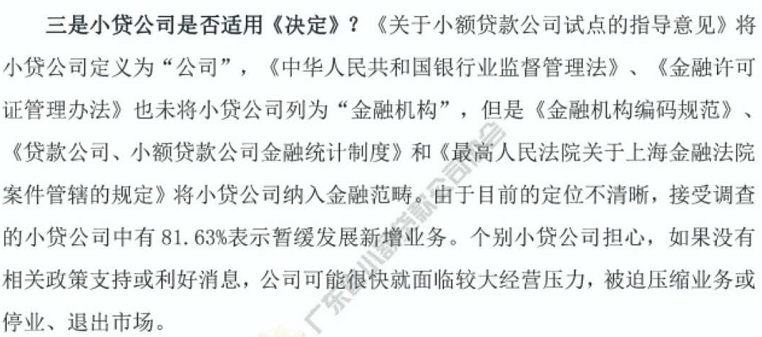

就小贷公司而言,最关心的问题是,小贷公司是否适用最高法发布的《最高人民法院关于修改〈关于审理民间借贷案件适用法律若干问题的规定〉的决定》(简称《决定》)。

一方面,央行和原银监会2008年发布的《关于小额贷款公司试点的指导意见》将小贷公司定义为“公司”,《中华人民共和国银行业监督管理法》、《金融许可证管理办法》也未将小贷公司列为“金融机构”,但是《金融机构编码规范》、《贷款公司、小额贷款公司金融统计制度》和《最高人民法院关于上海金融法院案件管辖的规定》将小贷公司纳入金融范畴。

“由于目前的定位不清晰,接受调查的小贷公司中有81.63%表示暂缓发展新增业务。”广东省小贷协会调研报告显示,个别小贷公司担心,如果没有相关政策支持或利好消息,公司可能很快就面临较大经营压力,被迫压缩业务或停业、退出市场。

“小贷公司是否适用民间借贷利率上限,在法律上有争议。”中关村互联网金融研究院首席研究员董希淼对记者表示,目前多省市出台地方金融监管条例,小贷正纳入地方金融监管,建议加快出台《非存款类放贷组织条例》,明确小贷公司为“非存款类金融机构”,正式确立小贷公司金融机构法律地位。

小微、个人借贷难度加大

调研报告显示,《决定》出台后,持牌金融机构和民间金融机构大多数持观望态度,九成小贷公司表示已经暂停大部分业务。

小贷公司暂停业务,导致在调研中的小微企业和个人有借贷需求的82.14%借不到钱。

例如,调研中,某农田租户35岁钱先生,在广东省清远租赁了30亩农田,用于培育稻米,专供超市,因经营周转向E小贷公司申请了30万元经营贷款,月利息1.5%(即年利率18%)但因《决定》出台,小贷公司暂缓开展新业务,导致钱先生购置肥料农药受阻,影响稻米种植。

值得注意的是,不仅小微企业、自然人的借款难度大了,连民营小贷借款难度也大了,其中,某民营小贷公司F,主要经营过桥贷、抵押贷和经营贷,自成立以来通过正规渠道解决融资难融资贵问题,成本年利率在13%~15%,但是《决定》出台后,F公司原合作机构全部停止放款,只能考虑向私人借款,但是年借款利率高达28%,比正规渠道高了一倍。

此外,调研报告还显示,约有64.29%接受调查的小微企业和自然人担心小贷公司为满足《决定》对借贷利率的要求,将提高准入门槛和风控手段,从而导致其无法获得资金支持。

董希淼表示,如果金融机构和民间借贷机构合法权益得不到有效保护,金融机构的信贷资源或将重新集中于高信用等级客户,对长尾客户的信贷供给或将减少;而部分借贷机构因法律风险主动退出,加剧“劣币驱逐良币”,借贷市场或将更加不规范。