央行最新数据显示,8月份,外汇占款进一步下降38.25亿元,为连续7个月下降,而且是在当月贸易顺差4165.9亿元的情况下发生的。

当然,尽管8月份外汇占款不给力,但是8月央行对其他存款性公司债权,却出现环比大幅上升7157.79亿元,仅次于5月份的7528.97亿元。一减一增之间,央行在8月份实现了基础货币近1000亿元的增加,央行资产负债表也扩张了7127亿元。

但是,如果拉长时间来看,年初至今,外汇占款规模减少632亿元,央行对其他存款性公司债权(也就是SLF+MLF+TMLF+PSL)余额规模也下降了4029亿元,基础货币规模降低26005亿元,央行总资产规模减少6078亿元。

在基础货币萎靡的情况下,广义M2数据仍在持续走高,8月份M2余额达到了213.68万亿元,同比增长10.4%。而对应基础货币29.81万亿,货币乘数达到7.168,再创历史新高。

货币乘数达到历史新高,并不意味它可以无限增长,反而可能意味着距离“天花板”越来越近。因为货币乘数过高代表商业银行货币派生能力过强,如果货币乘数无法继续创下新高,那么可能接下来商业银行的信贷投放和债券资产配置都可能放缓。

外汇占款连续7个月收缩,年内累计下降632亿元

来自央行的最新数据显示,8月末央行口径外汇占款为211684.91,比上月末减少38.25亿元。

在中国央行的资产端,外汇占款仍是占比最大的科目,央行外汇占款余额为21.1万亿,约占央行总资产的六成。资料显示,外汇占款是指受资国中央银行收购外汇资产而相应投放的本国货币,反映在央行资产负债表中的即为央行口径外汇占款。

今年前8个月该科目累计下滑632亿。此前,中国人民银行1月17日公布数据显示,2019年底央行口径外汇占款余额为212317.26亿元。2020年1月末央行口径外汇占款比2019年12月增加57.17亿元,此后逐月降低,截至8月末,已连续七个月下降。到2020年8月末,央行口径外汇占款余额为211684.91亿元。由此可见,今年前8个月,外汇占款累计下降了632.35亿元。

考虑到外汇占款一度成为中国央行发行基础货币的唯一来源,外汇占款持续下降对银行间市场的流动性会形成直接的基础效应,市场对其带来的流动性边际影响不容忽视。拉长时间看,外汇占款余额自2014年峰值至今年8月末已下降了6万亿的规模,主要因为贸易顺差增速下降。

随着外汇占款回落,央行开始频繁使用逆回购、MLF、PSL、SLF、TMLF、再贷款等结构性货币政策工具投放基础货币,“对其他存款性公司债权”余额迅速扩大,目前占比已增至30%左右。

值得注意的是,外汇占款持续收缩,尽管规模较小,但是这种收缩是在建立在今年国内贸易易顺差持续扩大的基础上的。根据9月7日海关总署公布的8月份进出口数据显示,8月份当月贸易顺差4165.9亿元,增加74.4%。以美元计价,当月贸易顺差为589.3亿美元。如果从今年前8个月数据来看,总贸易顺差2.05万亿元,增加17.2%。以美元计价,则为累计顺差1878.2亿美元。

当然,也有分析人士认为,今年外汇占款继续下降也有其他国外资产的持续增加的因素,2020年8月其他国外资产累计3821.39亿元,环比增加25.25亿元。而今年前8个月,其他国外资产增加了355.55亿元。

基础货币降低2.6万亿,央行资产表减少6000亿

尽管外汇占款持续7个月萎缩,但是8月央行对其他存款性公司债权,却是环比上升7157.79亿元,节奏上仅次于5月份的7528.97亿元。

在央行资产负债表上,“对其他存款性公司债权”主要由央行公开市场操作余额(逆回购、MLF、SLF、PSL等)与再贷款再贴现等组成。显然,8月份货币投放规模再次出现攀升。与此同时,央行资产负债表在8月份也一改7月份收缩,环比增加7127亿元。而在基础货币方面,投放规模也从7月份的297172.87亿元,上升到了8月份298170亿元,增加了近1000亿元。

这一切都表明,尽管外汇占款连续收缩,但是在8月份,央行还是很给力,基础货币投放规模和资产负债表均实现了扩张。但是,如果拉长时间周期看,今年年初至今,央行公开市场操作余额也下降了4029亿元,基础货币规模降低26005亿元,而央行资产负债表也收缩了6078.19亿元。

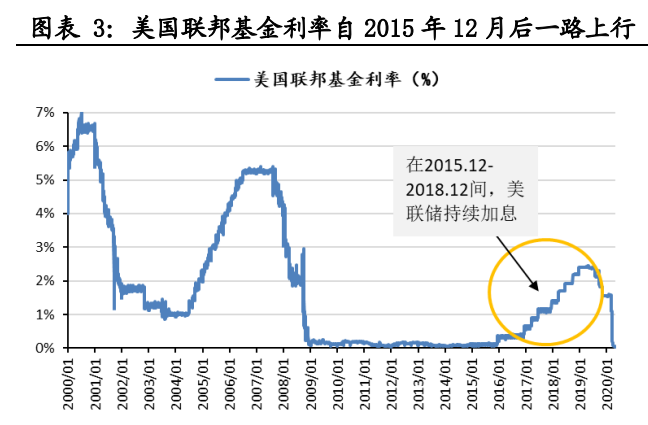

历史上看,2015 年以来,外汇占款出现下降,央行开始改为通过创新的公开市场操作工具来主动投放短期流动性,如 SLF、MLF 等结构性工具, 以及通过降准来释放长期流动性。“对其他存款性公司债权”也就是央行将钱借给银行后,形成对银行的债权。

下图来自华西证券的研究报告。

财信证券研究院副院长伍超明指出,当前央行基础货币的投放机制,由过去主要依靠外汇占款逐步转变到以外汇占款为主和各种基础货币投放工具如MLF、PSL等为辅的机制。整体看,央行操作保持了基础货币的相对稳定,如2020年8月央行外汇占款规模较2015年底减少36853亿元,但(SLF+MLF+TMLF+PSL)余额增加了70834亿元,使同期央行基础货币规模提高了21793亿元。不过,今年初至今,无论外汇占款规模减少,还是(SLF+MLF+TMLF+PSL)余额规模下降,还是基础货币规模降低和央行总资产规模都出现了下降。

7.168!8月份货币乘数再创历史新高

根据央行9月11日公布的数据来看,截至8月,广义货币(M2)余额213.68万亿元,同比增长10.4%。同期,8月份基础货币29.81万亿,则测算8月份货币乘数达到7.16,可以说是在7月份7.15基础上再创历史新高。

统计显示,2019年末,由于基础货币再度出现-2.1%的同比负增长,导致2019年12月份货币乘数首次突破6,数值达到6.13。而进入2020年以来货币乘数持续升高,从1月的6.29直到6月的6.92,然后在7月突破7,达到7.15,然后8月份继续上升到7.16。显然,今年基础货币发行的收缩对货币乘数的升高影响很大。

货币乘数达到历史新高,并不意味它可以无限增长,反而可能意味着距离“天花板”越来越近。也许,下半年商业银行的信贷投放和债券资产配置都可能放缓。

根据财信研究院的统计测算,社融和M2增速的提高,主要是政府债券发行和金融机构加杠杆。具体来看:

一是今年以来信贷、政府债券、企业债券发行规模较去年同期明显增加,分别多增24226亿元、21095亿元、17266亿元,直接导致社融规模增速的提高;

二是银行扩表明显,首先是信贷资金增加多,较去年同期多增24226亿元,其次是有价证券及投资提速,如增速从去年底的7.5%,提高到7月份的10.9%,其中股权及其他投资增速提高更为明显,从-6.4%提高到0.7%;

三是金融机构加杠杆,也是M2增速提高的原因,据测算,金融机构加杠杆对M2增速的贡献率从去年的5.4%,提高到8月份的9.6%。

接下来,央行想要保证M2高增长,要么通过公开市场操场或再贷款、再贴现投放基础货币,要么提高货币乘数。而提高货币乘数的方法有两种,一种是压缩超储率,另一种是下调法定存款准备金率。

浙商证券首席经济学家李超认为,货币乘数过高代表商业银行货币派生能力过强。而压降货币乘数,通过提高准备金率较难,央行一般通过控制贷款规模来实现。目前央行主要通过MPA考核对银行信贷进行调控,“我们认为,央行很可能通过提高MPA考核中资本和杠杆情况中的宏观经济热度指数来降低广义信贷增速。”