在再融资等各种政策“大礼包”之下,券商今年“进补”有点猛。

9月28日晚间,天风证券公开表示拟非公开发行募集资金总额不超过128亿元,投资于发展投资与交易业务、扩大信用业务规模、增加子公司投入、偿还债务及补充营运资金。

而这也已经是今年年内第11家推出定增方案的券商了。据记者不完全统计,截止到目前,今年以来,已经有11家券商抛出定增方案,累计募资金额高达1105.05亿元。

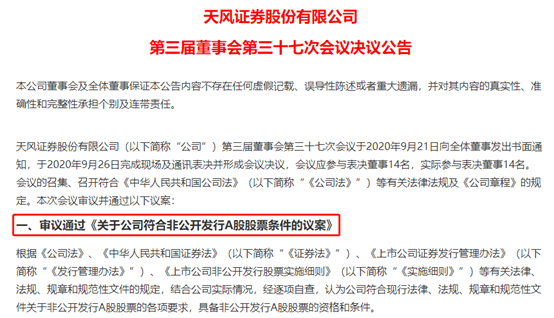

天风证券抛出百亿定增方案

9月28日晚间,天风证券发布公告表示,公司第三届董事会第三十七次会议审议通过《关于公司符合非公开发行A股股票条件的议案》,拟非公开发行募集资金总额不超过128亿元(含),发行对象将不超过35名,发行价格不低于定价基准日前20个交易公司股票交易均价的80%。

募集资金主要有五大用途

这项业务拟募集资金最多

在“脱虚向实”的大背景之下,券商对募集资金的用途显然较为慎重,多为用于公司的长期发展,用于补充流动资金的较少。

具体到天风证券此次百亿定增来看,主要有五大用途,分别为投资于发展投资与交易业务、扩大信用业务规模、增加子公司投入、偿还债务及补充营运资金。

从这五大用途来看,扩大信用业务规模拟投入金额最多,为不超过49亿元,天风证券表示,作为证券公司发挥金融机构中介角色、服务客户投融资需求的重要业务品种,融资融券、股票质押等信用业务综合价值可观,已成为证券公司服务核心客户、增强客户粘性、提升综合化经营的重要途径,与此同时,信用业务作为资本消耗性业务,需占用大量的流动性,通过本次发行募集资金对信用业务的投入,公司可以扩大以融资融券业务为代表的信用业务规模,更好地满足各项风控指标要求,不仅可以保障信用业务的自身增长,还可以有效提升公司综合金融服务能力,全体提升综合竞争力。

其次为发展投资于交易业务,拟投入金额不超过38亿元,而用于补充营运资金的拟投入金额不超过2亿元。足以看出,天风证券此次拟募集资金主要用于公司主营业务上,也显示出公司在业务上着力布局的重点。

天风证券表示,本次非公开发行募集资金扣除发行费用后,拟用于增加公司资本金、偿还债务及补充营运资金,以此扩大公司业务规模、优化公司业务和资本结构、提升公司的市场竞争力和抗风险能力,促进本公司战略发展目标及股东利益最大化的实现。

与此同时,其指出,依托于公司的现有业务,公司会在人员、技术、市场开拓方面逐步加大投入,保障募集资金投资项目的有序、快速推进。

今年11家券商累计(拟)募资金额已破千亿元

今年2月14日晚间,证监会发布了上市公司再融资制度部分条款调整涉及的相关规则,旨在为深化金融供给侧结构性改革,完善再融资市场化约束机制,增强资本市场服务实体经济的能力,以及助力上市公司抗击疫情、恢复生产。

定增条件的放宽不仅为券商投行提供了更多业务上的机会,也让券商在“进补”路上疯狂前行。

据记者不完全统计,截止到目前,今年以来,已经有11家券商抛出定增方案,累计拟募资金额已高达1105.05亿元。

具体到各家募资额上来看,券商今年也毫不手软。其中,海通证券以200亿元的募资总额位居榜首,此外,国信证券、中信证券、中信建投证券、天风证券和浙商证券5家券商拟募资金额均超过百亿元。

从进度上来看,目前国信证券等6家券商定增已经完成,募资金额合计612亿元。此外,浙商证券、中信建投、西部证券等多家的定增方案仍在途。

事实上,除了定增,券商今年“进补”的方式较为多样化。比如配股,已经有招商证券、山西证券、东吴证券、天风证券和国海证券5家上市券商在年内完成配股,累计金额达315.59亿元。

再比如发债。据wind数据统计,今年以来,券商通过发行证券公司债、证券公司次级债、短期融资券及可转债已超过万亿元,远超过去年同期。

证券行业是资本密集型行业。2020年3月20日公布实施的修正后的《证券公司风险控制指标管理办法》,进一步完善了以净资本为核心的证券公司风险控制指标管理体系,证券公司的净资本实力直接影响了其业务资质和业务规模。证券公司扩大传统业务优势、开展创新业务、提升抵御风险能力等都需要雄厚的资本规模作为基础。

近几年,随着市场多元化业务的发展及通道化盈利模式的逐渐失效,越来越多的证券公司希望借助资本市场扩充自身资本,以再融资的方式提升其自身资本实力,提高其在市场上的竞争力。

有业内人士指出,今年以来,资本环境得到了较大的改善,外加政策红利,对券商融资较为友好,不仅如此,国内多层次资本市场也逐步建立并完善,科创板也对保荐机构提出了战略配售的要求,这对于证券公司的资本提出了新的挑战,在多种业务需求的推动之下,券商融资也由此有所提速。