封闭期长达15年的私募产品,你能想象吗?它已经来了!

9月29日,明星私募格雷资产发布公告称,该公司最新成立了15年封闭期产品。这一超长锁定期无疑刷新了国内证券私募产品的新纪录。

从1年,到业内常见的3年,再到5年、6年,甚至现在的15年,证券私募产品的封闭期有越来越长的趋势。格雷资产董事长张可兴向券商中国记者表示,其推出的15年封闭期产品主要针对公司的部分老客户,目标是帮助这些客户实现财富传承。

为老客户量身定制

“这个产品现在已经成立了,并不具有普遍性。一些老客户非常认可我们的投资理念,针对他们的需求公司推出了15年封闭期的定制化产品。”张可兴说。

格雷资产全名为“北京格雷资产管理中心(有限合伙)”,公司成立于2011年9月,2014年4月完成协会登记。据券商中国记者了解,公司合计资产管理规模在30亿元左右,尽管规模不大,但格雷资产在业内很有特色、长期业绩优异。

目前公司共有12人,其中投研团队8人、包括3名基金经理。公司董事长、创始人张可兴是加拿大女王大学金融硕士,拥有17年投资经验,2002年从事实业及股权投资领域,先后投资教育、互联网等多个行业,对于大消费和互联网领域有很深研究。

据了解,格雷资产继2018年发行首只5年封闭期产品后,2019年12月开始设立了主打长封闭期的格雷财富传承系列基金,至今陆续发行了7只长封闭期(份额锁定期)产品,除了市场常见的3年期和5年期封闭期产品,还有最新锁定期15年的基金。

公司表示,之所以设立长封闭期产品,目标是让客户持续分享中国卓越企业的成长。根据统计数据,虽然格雷基金长期累积收益很高,但很多客户却没有分享到基金成长的全部果实,本质原因是拿不住基金,以格雷某只老产品为例,4年多取得了150%以上回报,可统计发现:享受到全部收益的投资者不足20%,总有投资者担心各种“所谓的风险”或是为了兑现微小的收益中途下车,更遗憾的是有些投资者的赎回时点恰恰是2018年年底和今年1季度的市场低点。

“我们发现我们的客户大部分人都跟不住产品,通常是持有半年、一年,产品稍微有点盈利就赎回了。而在市场波动大的时候,客户更是容易受到短期波动和情绪的影响,这其实和资管行业长期投资的目标是悖离的。”张可兴表示。

产品锁定期越来越长

格雷资产在公告中表示,自己是股权投资出身,用实业投资和深度价值投资的视角选择股票。谈及深度价值投资,势必无法绕开的就是,用产业的眼光去研究上市公司的长期基本面。格雷资产所追寻的是能持续创造价值的标的,这就需要一个中长期的时间维度,来印证和兑现企业的长期价值。只有踏踏实实把整个产业的发展、以及上市公司的商业模式研究透彻,并且对上市公司乃至整个行业未来数年的发展做一个相对准确的预测,才能让这些能够持续创造价值的上市公司为投资者带来丰厚的投资收益。

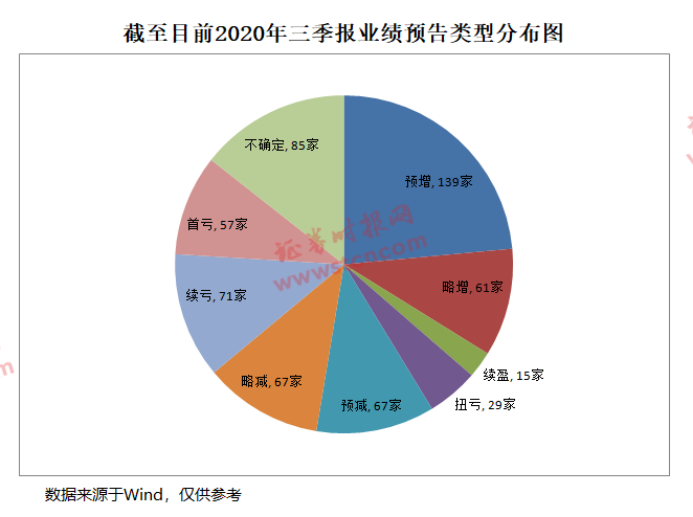

“以上所述的过程,我们称之为一个完整的投资周期,如果基金管理人无法完整地执行一个投资周期,那就很难享受到长期价值投资带来的成果。从行业统计也发现,投资收益是与投资时间成正比的,根据Wind的统计,代表全体基金整体收益水平的中证基金指数,从2003到2019年总回报超过了5倍,对应的年化收益率在12%。这个年化收益率超过了同期的美股道琼斯指数。但是大部分基金持有人并没有这种体会,甚至许多人觉得买基金都是亏钱的。而导致投资者‘收益感’不强的一个核心原因是,大家在基金投资中喜欢不断‘择时’,频繁申赎,不能做到长期持有,甚至更多的人买在高点,卖在低点。”格雷资产称。

张可兴认为,证券私募基金行业未来封闭期长的产品会越来越多。目前行业比较普遍的是封闭一两年的产品,三五年还比较少,以后肯定会增加。当然新客户肯定更容易接受封闭期短的产品,公司会从这些产品开始逐步让客户认可我们的投资理念,在渠道合作上,也倾向于寻找那些能与公司更长期合作的重点机构。

格雷资产的投资理念是寻找中国最优秀的企业,投资范围包括A股、港股和美股。“我们的选股标准很苛刻,能够进入公司的股票池的总共就50多家企业。在基本面没有恶化和明显高估的情况下,我们会尽可能长期持有选中的投资标的。”张可兴说。