中国基金报记者 王建蔷

节后首个交易日盘后,两大千亿猪企公布了前三季度业绩预告。

生猪养殖龙头股牧原股份势头依然强劲,第三季度预盈100亿-105亿元,同比增长5.5倍-5.8倍,前三季度预盈大增14倍。

估算下来,第三季度牧原股份一天净赚超过1亿元,一个季度的净利润与整个上半年持平。另一“养猪大户”温氏股份业绩则没有那么亮眼,净利润预计较上年同期下降9.69%-16.07%。

尽管公司业绩亮眼,近期随着生猪价格持续调整,牧原股份股价也有所回落,同时股票遭遇大甩卖,市值缩水近千亿。养猪巨头连遭抛售,其背后是市场对当下猪周期的争论。

1天净赚1亿元

猪肉一哥三季度预盈超百亿

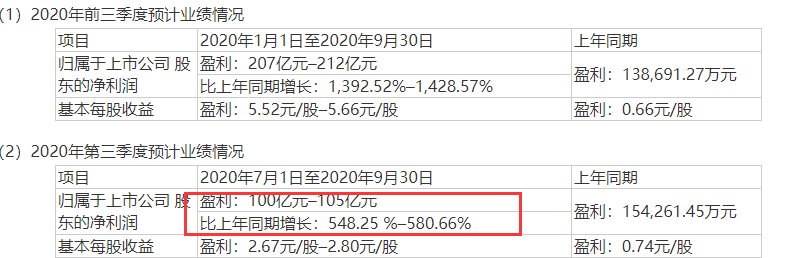

10月9日晚间,牧原股份披露业绩预告,预计2020年前三季度归属于上市公司股东的净利润为207亿元至212亿元,同比增长13.93倍至14.29倍。

而仅刚刚过去的第三季度而言,牧原股份归属于上市公司股东的净利润100亿元至105亿元,同比增长548.25%至580.66%。

估算下来,第三季度期间,牧原股份平均每天净赚1.09亿至1.14亿元。

而半年报显示,牧原股份在今年上半年实现了107.84亿元的净利润,位列农林牧渔板块86家企业榜首。也就是说,按照业绩预告,牧原股份第三季度与公司前两个季度的盈利相当。

对于业绩变动的主要原因,牧原股份表示,2020年1-9月公司销售生猪1188.1万头,较上年同期上涨49.80%。同时,国内生猪市场仍存在供需缺口,生猪价格较上年同期大幅上涨。综上,2020年前三季度生猪销售量与生猪价格同比大幅增加是导致同期经营业绩大幅上升的主要原因。

与此同时,牧原股份还披露了9月份的生猪销售数据。公司销售生猪165.0万头,同比增长127.59%;销售收入57.54亿元,同比增长199.38%。

整体来看,9月份商品猪价格整体呈现下滑走势。公司商品猪销售均价32.12元/公斤,比2020年8月份下降6.82%。

温氏股份前三季度预盈81-84亿元

三季度业绩同比下降

另一“养猪大户”——温氏股份也于9日晚间披露了业绩预告,但相较牧原股份稍显逊色。

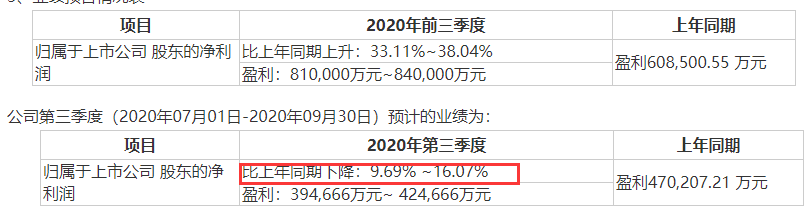

温氏股份公告称,预计前三季度盈利81亿-84亿元,同比增长33%-38%,但第三季度业绩同比下降9%-16%。

就业绩变动,温氏股份解释称,报告期内,受全国猪肉市场供给偏紧的影响,生猪价格较上年同期大幅上涨。

但报告期内,受活禽市场供给过剩、新冠肺炎疫情及餐饮消费恢复低于预期等因素的影响,活禽销售价格较上年同期大幅下降。自7月份以来,受消费需求回暖的影响,活禽价格止跌回升,但尚未达到上年同期水平,因此公司养禽业务利润同比大幅下降,出现较大亏损。

综上所述,2020年前三季度,公司养猪业务利润同比大幅上升,养禽业务业绩同比下降。

尽管同为市值超千亿的生猪养殖龙头,温氏股份的经营范围与业务模式和牧原股份差异较大。

从养殖范围来看,温氏股份不仅是个养猪大户,它还是个养鸡大户,在鸡供大于求的时间段内,由于利润空间比猪小,拖累了公司整体业绩;而牧原股份专注养猪。

更重要的是,从经营模式看,牧原股份采用一体化自育自繁自养模式,自主养猪、拥有养猪产业链,从而降低了成本;温氏则采用“公司+农户”的中规模分散式养殖模式,利润一定程度上被压缩。

牧原股份现两笔大宗交易

近期股份频遭甩卖

尽管前三季度业绩亮眼,市场上猪肉需求旺盛,但“猪肉一哥”牧原股份的股票记近期却接连遭遇大甩卖。

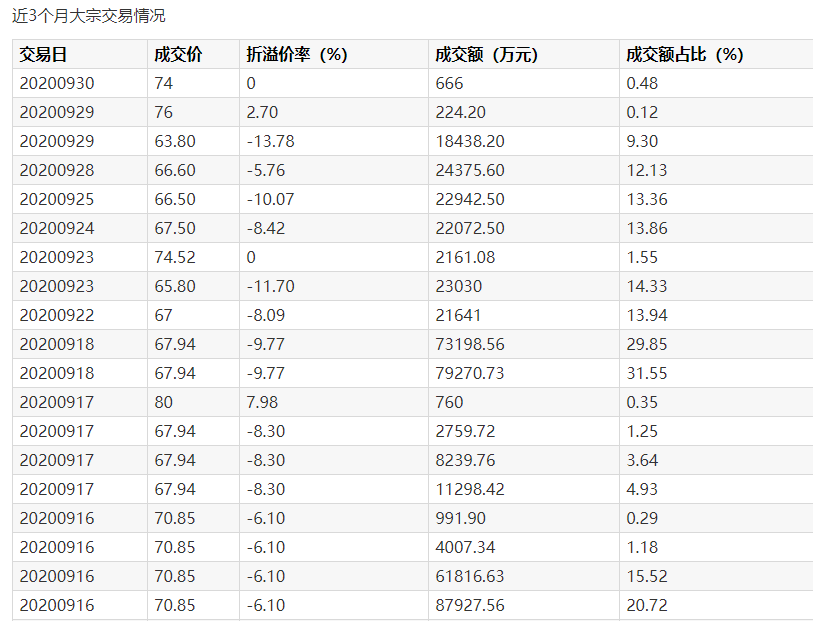

就在披露业绩预告的10月9日,牧原股份发生2笔大宗交易。第1笔成交价格为66.60元,成交307.53万股,成交金额20,481.58万元,买方营业部为海通证券股份有限公司郑州经七路证券营业部,卖方营业部为华泰证券股份有限公司河南分公司。

周五,牧原股份股价收跌1.92%,报收72.58元。和当日收盘价相比,此笔交易折价8.24%。第2笔成交价格为76元,成交11.52万股,成交金额875.22万元,买方营业部为机构专用,卖方营业部为中信建投证券股份有限公司北京安立路证券营业部。

数据显示,牧原股份近期多次出现大宗交易,其中不少为“大甩卖”。

9月29日,牧原股份大宗交易成交289万股,成交价63.8元,和当天的收盘价74元相比,折价13.78%。

9月18日,牧原股份出现了两次大额交易,总计卖出的股份为2244.18万股,涉及金额高达15亿元,而股票的成交价,却是跌停板了的67.94元,较当日收盘价75.3元折价约10%。

此前两天,牧原股份发生了一次类似的股票甩卖。9月16日,牧原股份成交金额15.47亿元,卖方同样为机构席位,两次总共交易的金额达到了30亿元。

股价两个多月跌近3成

河南首富身家缩水500亿

股票遭遇大甩卖背后,牧原股份近期股价一路走低,两个月多月以来市值蒸发近千亿,8万股东日子也不好过。

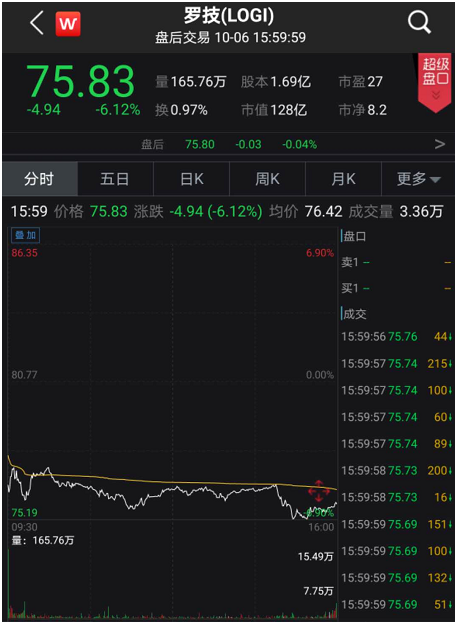

今年以来伴随着猪肉价格的上涨,牧原股份股价不断上扬,截至7月15号,牧原股份股价创下了99.01元/股的历史新高。然而自7月中旬以来至今,牧原股份股价跌幅已接近27%,期间市值由3710亿元缩水至2720亿元,减少近1000亿元。

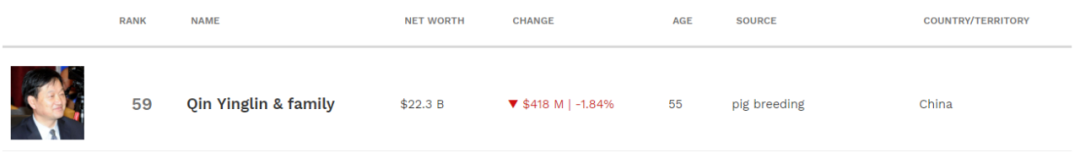

牧原股份股价下跌、市值蒸发,董事长秦英林身价随之缩水。

数据显示,秦英林直接和间接持有52.71%股份。牧原股份股价99元时,秦英林的持股市值约为1955.81亿元。截至10月9日收盘,秦英林的持股市值约为1433.71亿元。

估算下来,河南首富秦英林身家两个多月缩水超500亿元。

在今年8月份,他曾位于福布斯全球实时富豪榜第27位。由于身价缩水,根据最新的福布斯实时排行榜数据,秦英林的排名已经下滑至第59位。

值得注意的是,牧原股份仍然准备高速扩张。在本月13日晚披露的可转债预案中显示,牧原股份预计募资几乎近百亿元,其中几乎三分之二用来投资生猪养殖、屠宰项目,余下的钱则用于偿还贷款和补充资金。

另外,温氏股份股价也有所调整。截至10月9日收盘,温氏股份报19.66元/股,总市值达1253亿元,较年内高点已跌去三成。

猪肉价格增速明显放缓

一个多月下跌2块多

养猪大户股价下跌背后,是不及预期的猪肉价格增速。

据统计,八月份猪肉价格的上涨幅度下降了33.1%,增速较前期明显减缓。猪价1-8月份高位震荡,从进入9月份之后,便是一路下行。经过9月连续大跌之后,10月份猪价在节日窗口期也未出现反弹,截至10月8日,一个多月的时间每斤下跌了2块多,从18.5元左右下跌到目前的16.30元/斤。

以10月9日的生猪市场来看,参与统计的26个省市区全部下跌,无一上涨。

业内人士表示,正常情况下粮价、饲料价、猪价正相关,但在特殊情况下,猪价与粮价、饲料价格的关联性减弱。

而目前的猪价就处于特殊情况下,粮价和饲料价格对其影响已经比较小了。主要是因为当前猪价虽然一直在跌,但受非洲猪瘟叠加新冠疫情的背景下,导致出现了“超长超大”的猪周期,生猪价格远远高于其价值,一斤生猪16块多,成本也就8、9块钱,利润巨大,以至于粮价对猪价的影响几乎很少。

近期猪肉价格开始下行,但从行业整体来看,盈利依然非常可观。

最新数据显示,9月第4周,全国生猪出栏价为35.15元/公斤,环比下跌2.47%。另外,同期猪饲料比价为12.46,环比下跌2.88%。显然猪饲料价格下跌幅度高于猪肉价格,生猪养殖企业仍有较大盈利空间。从成本推算,未来一段时间生猪每头盈利在1507元左右。

“猪周期”拐点临近?

浙商证券首席经济学家李超分析称,“猪周期”进入下行通道,猪肉价格已见顶回落。一方面,生猪存栏和能繁母猪存栏持续稳健回升,供给恢复速率虽慢但已显著高于去年同期,生猪产业链供给持续回暖;另一方面,猪肉需求虽有所回升,但难以强于去年同期水平。

中信建投期货田亚雄团队指出,虽然目前仍未恢复至非洲猪瘟之前的水平,但足够对高猪价产生明显撼动。

田亚雄团队指出,我们看到高利润驱动下的产能扩张开始逐渐释放,7月份由于受到降雨影响,非洲猪瘟有所复发,部分猪源提前出栏,8月出栏略不及预期,因而猪价仍在高位震荡而未显著下降,但是进入9月之后,集团企业出栏计划普遍增加,下行通道似乎已经开启。

中金公司表示,随着存栏的上升,生猪价格前期因抛栏过快而导致的快速上涨或难持续,猪周期或接近拐点,加之9-10月基数的大幅上行,猪价同比或加速拖累。

对于人们关心的“15元一斤的猪肉”何时会到来的问题,近期农业农村部有关专家在媒体采访时表示,我国生猪产能稳步恢复,在规模猪场不断扩产、新建猪场陆续投产、再加上散养户由观望变行动等一系列因素,预计后续的生猪产恢复会加快,生猪产能在年底有望回到正常水平,正常水平肉价15块钱左右,按照这个逻辑,按照生猪6个月的养殖周期,预计在2021年的年中,极有可能达到猪肉15元/斤这个目标。

值得一提的是,新希望新任总裁张明贵在9月初的分析师会议上曾表示,猪价一旦跌破20元,甚至再略低一点,就会跌破大部分的养殖成本线。届时,扩产的企业和养殖户大部分都会选择观望或者是出清,不可能持续下跌到4元到5元的水平。

近日,湖北省农业事业发展中心畜牧处负责人汪明阳在中国武汉种猪拍卖展销会新闻发布会上表示,依据此前湖北省经历的7个猪周期分析认为,此轮猪周期的价格拐点已经出现,随着生猪存栏量的上升,猪价近期会一直在小幅下跌,但由于四季度是猪肉消费的旺季,估计湖北省年内猪肉价格仍维持在30元/公斤左右。