投资小红书第09期

特斯拉10月22日再度发布了靓丽的季报,公司已经连续五个季度实现盈利,特斯拉今年的涨幅也超过400%。在特斯拉的前十大股东中,柏基因为陪跑特斯拉七年,浮盈接近十倍而格外引人注目。

然而柏基并非新锐资产管理人,它其实是一家成立于1908年穿越了整整一个世纪、管理规模高达3230亿美金、总部位于爱丁堡的英国“化石级”投资机构,但它却毫无疑问却是最成功的的全球超级成长股“捕获者”:除了特斯拉外,阿斯麦、亚马逊、谷歌、三星、台积电、阿里巴巴、腾讯、美团点评等均是其长线投资对象。

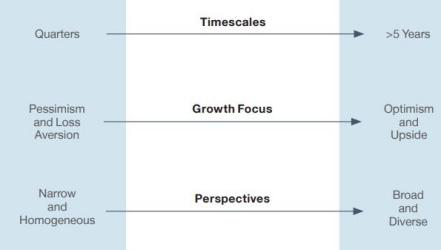

柏基的投资策略是长期全球成长策略(Long Term,Globle Growth,简称LTGG),就是在全球范围内挖掘并长期投资于最具竞争力、创新性和成长效率的优质企业,持仓周期为五年以上。

柏基长期知行合一。该公司自2013年起就开始持续买入特斯拉,2017年曾成为特斯拉的第二大股东,尽管2020年上半年对特斯拉有所减持,但截至特斯拉2020年的半年报,柏基仍位居第四大股东,七年重仓浮盈约有10倍。

在大中华市场中,柏基是2008年起开始买入腾讯的,2012年开始买入阿里巴巴,2015年开始买入美团点评的,如下图所示。迄今为止,柏基仍是阿里巴巴等公司的重要股东。

图表来自Baillie Gifford的网站

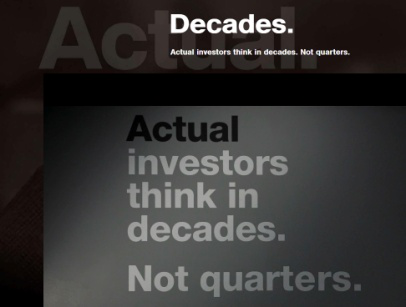

对于年轻的中国资产管理者来说,古老但屡屡在全球范围内“捕获”超级成长股的柏基无疑值得学习。柏基定义自己为“真正的投资者”(Actrual Investor),而不是金融市场中的一个玩家。

已经具有上百年历史的柏基锤炼出了诸多直指投资本质的短句,比如“真正的投资者”是以十年为单位,而不是以月为单位来考虑投资的;“真正的投资者”建立的不仅是一种证券组合,更是一种与企业家的关系;“真正的投资者”展望的是将来,而非回顾过去。

在我国机构投资者当中普遍存在着对其所管理的基金净值与业绩基准之间偏离的焦虑,对投资中不确定性的恐惧,这种焦虑和恐惧某种程度也扭曲了投资决策。而柏基投资在其网站和旗下多份基金报告中也讨论了这些问题。

一、长期投资,以十年为单位来考虑

柏基认为,具有颠覆性成长特征的公司如亚马逊、腾讯等是稀缺的,找到它们需要耐心、决心和长期视野。

短期来说,一个公司的股价与它的基本面之间联系并不紧密,反映公司进步或者问题的信号被淹没在噪音中。

真正的投资者是以十年为单位来考虑投资的,因为只有通过相当长的时间,信号才能转化为清晰的画面。最成功的公司所抓住的巨大机会,最终会表现为最强劲的股价上涨。

有一点必须明确,“真正的投资者”应该寻找那些可以持续至少十年以上的生意。柏基所关注重点包括机会的大小,管理层的适应性、品质和责任心(公司创始人在这项评估中所占比重很大)。如果柏基能清晰地看到一家公司具有竞争优势,并不在意企业业绩的短期波动,或者资产定价模型反映出来的风险。

柏基认为,如果能理解企业的生意本质和他们的长期竞争方式,以十年为单位所做的预测比以季度为单位来做预测更容易。

柏基相信,投资不仅是一门科学,更是一门艺术,它具有创造力的部分在于预测公司、产业、社会以及人类行为的变化。投资要试图去理解什么因素驱动了变化以及人们会采取什么样的新行动。投资要努力想象什么可能是正确的,什么可能是错误的。

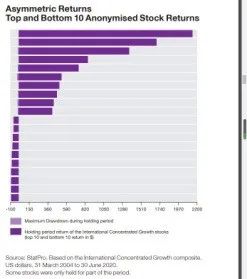

二、赚取非对称性收益

柏基认为,真正的投资者知道他们所投资的公司和技术未必能全部胜出,但是非对称性的巨大收益依然可以带来成功:一个成功的投资项目可以赚取许多倍收益;而一个失败的投资项目所损失的仅限于本金。

上图就是柏基在2004年3月11日至2020年6月30日期间,收益排名前十的股票和收益排名后十的股票收益率,收益排名第一位的股票取得了22倍的收益(记者推测是亚马逊),第二名的股票取得了18倍的收益,第三名收益为16倍,而后十名中最大损失的投资不过是本金。

三、学会与不确定性和平相处

柏基认为,投资者要赚取丰厚的收益,必须学会放平心态面对不确定性。降低投资中的不确定性需要更好地去理解企业生意模式。新的商业模式和不断加速的技术进程会带来好的投资机会,柏基努力去理解那些试图抓住这些机会的公司,而与公司管理层对话和评估管理层能否抓住这些机会是一种好的方式。

尽管很多投资者相信投资决策可以通过基于资产定价模型(CAPM)等公式来得出。但在柏基,我们就感到无法理解为什么投资者会基于这一有明显缺陷的模型来为资产定价。资产定价模型的假设是一家公司的期望回报和风险可以反映在当前的股价上,而当前的股价是由完全理性投资人给出的。

在资产定价模型中,风险被定义为股价的历史波动,而一只股票与另一只股票的相关性可以通过历史数据得出。资产定价模型漏掉了真正值得关注的事情—公司在现实世界中的变化和其适应性。资产定价模型和均值回归等模型反映的是次要事实,它们会阻碍投资人展望将来的长期视野,阻止投资人发现长期投资机会,使用资产定价模型或者其它模型并不能降低投资中的不确定性。

对于真正的投资者来说,基于短期视角的股市分析无法反映出新技术所带来巨大回报的可能性。柏基对于未来并没有特别的直觉,但我们的确认为,识别重要变化和沿着技术演进方向奔跑,即使道路非常崎岖,也比猜测股市的短期表现更容易。

四、建立的不仅是一种证券组合,更是一种合作关系

柏基认为,真正投资者的工作不是置身事外的投资,而是向我们所投资的公司学习和支持这些公司。

柏基表示,以亚马逊为例,在我们遇到贝索斯之前,我们对电商新世界的知识是有限的。我们向贝索斯询问的是他的长期看法,而不是“你这个季度将赚多少钱”。贝索斯花了很长的时间给我们解释电商的前景,亚马逊的未来以及他将如何带领亚马逊发展。

贝索斯也讲了云计算等新领域的应用潜力,这让柏基很早就意识到了电商的巨大潜力。尽管短期市场存在分歧,但柏基与亚马逊创始人的关系以及对他的钦佩是支持柏基不断加仓亚马逊的关键。

与企业家建立良好的关系在其它方面也会有巨大的帮助。柏基能够投资早期癌症筛查的“独角兽” Grail公司,就与其母公司Illumina的支持分不开。当Illumina被瑞士制药巨人罗氏公司恶意收购时,柏基拒绝卖出其所持有的股份,尽管对方给出了80%的溢价。柏基作为长期资本随时准备释放善意的态度也帮助它在公司当中建立了美誉。

柏基认为,为了跟踪我们所投资的公司长期能否达到我们预期的效果,我们必须理解管理层的雄心。我们需要接受他们的资本运作策略,尽管可能短期利润让人失望。耐心与企业管理层一起工作,比强迫他们不顾企业前景给投资者分红或者回购股份更能带来建设性成果。

柏基认为,与管理层的关系越紧密,就越能判断公司是否聚焦于长期创造价值,对投资就会越有信心。尽管不是所有的投资项目都会成功,但与公司合作和付诸时间是很好地取得投资成功的出发点。

当然,这也并不意味着,柏基不会卖出所投资的公司。触发卖出的原因可能是与管理层的分歧或者其它预期之外的原因。但无论哪种原因,如果柏基在卖出所投公司时,通常都会坦诚告知管理层原因。

五、真正的投资者是看未来

柏基认为,尽管投资就是看未来的提法并不新鲜,甚至几乎没有投资者认为这是一条投资法则。但令人感到惊讶的是,未来经常被投资人视为仅仅是过去的延续。

在柏基看来,普通投资者一般是通过一个公司过往的经营表现来给出一个公司的定价,这在投资上是走捷径,据此估算公司价值极为不可靠。用企业过往业绩来推算股价的方式经常忽略了潜在变化对市场的影响或者更广阔的世界中的技术转换。从医疗到能源等领域,均可以观察到曾发生过多少巨变。

柏基表示,我们称自己是“真正的投资者”,而非仅仅是积极的投资者,是因为我们追寻的公司都是在未来世界中谋求一席之地。我们鼓励这些公司适应变化、引领创新、改变世界,而不是仅仅追求更好看的短期财务报表。

柏基认为,对于真正的投资者来说,线性外推是不可想象和充满误区的。以能源为例,即使没有补贴,太阳能和风能现在也比化石能源更便宜。太阳能板和风力涡轮机前所未有的便宜和高效,使得风能和太阳能即使不考虑碳排放政策也开始变得盈利。再生能源是推动未来经济增长的驱动力。尽管传统能源最终会被可再生能源替代,但由于投资者的理念依然深深扎根于过去,这种状况使得可再生能源的主要公司在股市上仍存巨大的投资价值。

着眼未来的“真正投资者”所思考的不应该是:油价还会继续回升,这家石油企业本周看起来估值便宜,这家公司在墨西哥湾仍有数十亿桶的储量。以储量为基础来衡量传统能源公司没有任何意义,因为石油今后可能会没有价值地永藏地下。

六、乐观主义者,不在意看起来很傻

柏基认为,很多投资者会回避未盈利的公司,因为害怕投资于没有自由现金流的企业看起来很傻,但真正的投资者并不在乎这些,也可以说,我们宁愿更关注一个企业未来是如何赚钱的。“如果我们预测到这家企业有潜力,我们会问,这家公司需要多少资金来支持自己直到产生现金流。”

柏基说,我们不想争论过去是否重要。柏基在1908年成立时,我们就投资于马来西亚的橡胶园用来支持福特汽车的轮胎生产,汽车时代和其后的一系列变革教给我们,新技术是如何吸引资本的,投资与回报之间的循环是如何完成的。我们学会了去想象未来的产业和公司可能会如何演进。

真正的投资者是一群彻底的乐观主义者,看未来是一种不明晰的艺术,但却非常重要。我们应该假定,所有产业的所有生产,都会变得更好。真正的投资者支持那些寻找更好解决方式的公司,希望它们的价值能够被识别出来。

七、柏基研究公司的十二问

“真正的投资者”是柏基的道,而柏基研究框架的是由十二个核心问题构成。

一问公司未来五年的销售规模是多少?二问公司未来五年会发生什么?公司对这两个问题的回答关系到公司成长性。

三问为什么客户会喜欢这家公司?四问为什么其他人不能做相同的业务?五问人工智能会如何影响到公司?对这三个问题的回答关系到公司业务的持续性。

六问管理层和他们的文化是如何支持公司的?七问这家公司能让世界变得更好吗?这两个问题关系到公司的管理。

八问这家公司的盈利将会如何?九问公司最大的潜在收入是多少?对这两个问题的回答关系到公司的财务强度。

十问为什么市场现在不重视这家公司?十一问哪些因素可以使我们从外部验证这项投资?十二问我们如何增加我们的知识?这三个问题关系到我们的判断力。

这一研究框架兼顾了未来5到10年公司的规模和可持续性,柏基用这一系列问题的答案来评估公司的长期价值和成功的可能性。高速增长公司本质上是稀缺的,柏基采用集中投资于20至30只股票的法则,来保证聚焦于那些他们认为可以真正取得成功的公司,从而对投资组合产生真正有意义的影响。

八、柏基风险分析六问

关于风险,柏基主要有以下六问:

图表来自Baillie Gifford的网站

一问投资组合忽略了什么大机会和世界大的变化?二问我们如何在投资组合中反映出所看到的大机会和大变化?三问什么机会我们投资了,但是力度仍然不够?四问我们没有投资哪些表现最好的公司?五问我们为什么没有投资于它们,我们如何确保将来不要错过类似的机会?六问我们如何能提高我们的研究和决策过程?

九、在意的是爆炸式增长,而不在意净值与业绩基准的偏离

柏基投资感兴趣的公司是未来五到十年有巨大增长潜力的公司,相信全球化进程加技术的变化在很多产业可以驱动公司呈现爆炸式增长。

如果用短期来评估,这些拥有巨大增长潜力的公司往往被低估而且很难被识别,找到和投资这些能上升五倍甚至更多的长期赢家是柏基投资中的核心。

尽管投资长期成长股并非易事,但无论识别还是持有高速增长的公司都是困难的,因为学术上已经证明了,损失带来的心理痛苦是相同收益的至少两倍。

但柏基相信自己具有优势,因为市场中充满了那些仅仅着眼于未来几个季度的投资者。柏基认为,公司古老、独特且稳定的私人合伙模式和企业文化,也是支持公司投资于超级成长股的巨大优势,“我们并不害怕在投资上犯错”。高增长的公司提供了最好的非对称性投资机会:不受限制的上升空间,受限的下行空间。

柏基认为,传统的风险管理工具没有太大帮助,客户最大的风险是永久损失本金的风险,而不是对业绩基准的偏离程度,柏基并不在意业绩与业绩基准之间跟踪误差。

十、中国市场存在巨大的结构性机会

柏基认为,中国上市公司的市值占据了世界的两成,中国的GDP也同样接近世界的20%,但仅有少于3%的全球资本配置于中国市场,两者非常不匹配。

柏基确信,中国拥有世界上最好的结构性增长机会,中国持续对外开放为投资者带来广泛的和持续增长机会。中国股市是世界第二大股票市场。在A股有许多上市公司在各自的产业中取得了非凡的成绩,它们提供了在世界其它地方无法找到的机会。

柏基认为,中国拥有产生世界级公司和产生无与伦比创新的机会。中国的研发费用将超越美国。中国在全球已经有最多的专利,这将使很多产业出现令人兴奋的公司。