中国基金报记者方丽

“异常艰难”的2020年终于进入尾声,下周就迈入2020年的最后一个月。这也意味着,基金年终争霸吹响起收尾之战的号角。

基金君发现,截至11月27日,从主动权益基金业绩排序看,广发基金似乎又有览下冠军宝座之势,旗下广发高端制造目前收益率超127%,和目前第二位的赵诣所管理的农银汇理工业4.0的业绩差距在13.62个百分点,后面还有4只基金收益率也超过100%。

从市场表现看,连续几周市场震荡起伏,煤炭、银行、非银金融等顺周期板块近期表现亮眼,经常出现某些白马股突然“闪崩”,市场风格变化、重要龙头股表现等对基金业绩影响也较大。距离今年结束尚有一个月时间,冠亚季军争夺还需时间来验证。

值得一提的是,2019年和2020年出现明显的结构性牛市,公募主动权益基金持续上演“炒股不如买基金”的实力,整体表现大幅超越指数,更有一批基金近两年业绩实现200%,令市场惊叹。

年内最牛基金收益超127%

2020年因新冠疫情出现不少“活久见”事件,但又受益于为应对疫情而采取的较为宽松的货币政策,让整体A股市场仍呈现较好的结构性行情。在这一过程中,公募基金展示出专业研究的实力,表现出“炒股不如买基金”的实力。

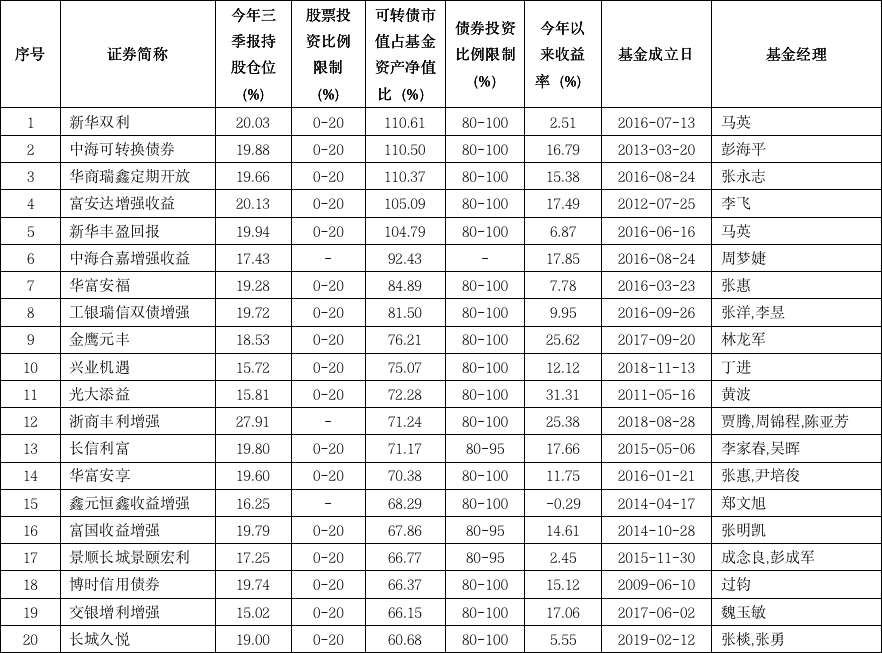

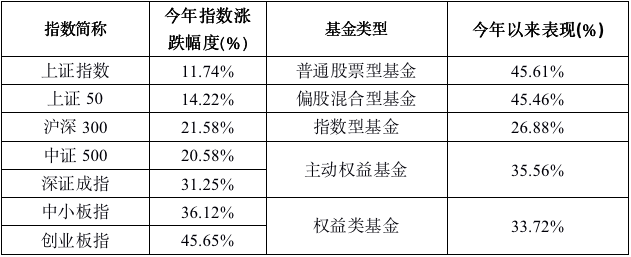

用WIND数据显示,截至11月27日,今年以来所有的主流指数都呈现上涨态势,表现最好的是创业板指,今年涨幅已经达到45.65%,此外中小板指、深证成指的涨幅也超过30%。

需要指出的是,一度科技、消费、医药等行业个股表现出色,呈现出极致的结构性行情,而近期这一情况有所转变,银行、煤炭、有色等顺周期领域涨幅明显,如周五金融股大涨,上证50创出了12年新高。

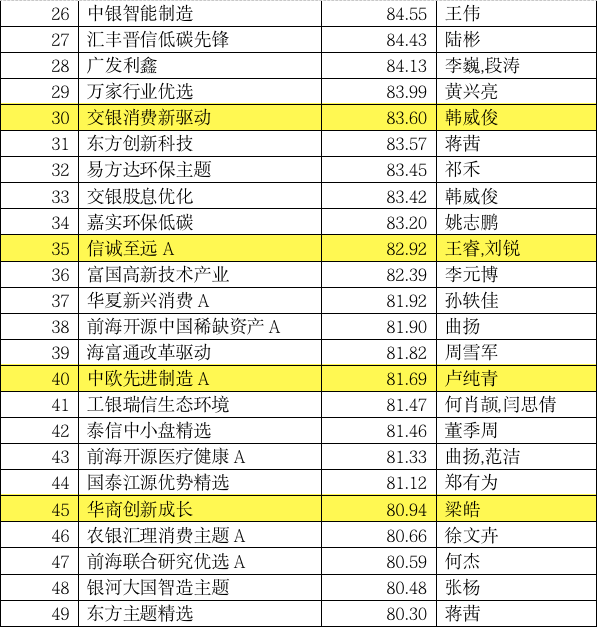

不过,整体来看,基金表现要好于大部分主流指数。基金君统计发现,分级基金仅算母份额,剔除今年成立新基金发现,截至11月27日,今年以来权益基金整体获得33.72%的收益(不包括未披露11月27日业绩的基金),而相对来说,主动权益基金表现要好于指数产品,整体拥有35.56%的收益。普通股票型基金、偏股混合型基金的收益率分别为45.61%、45.46%,这两类产品收益率水平已经跟创业板涨幅差不多。

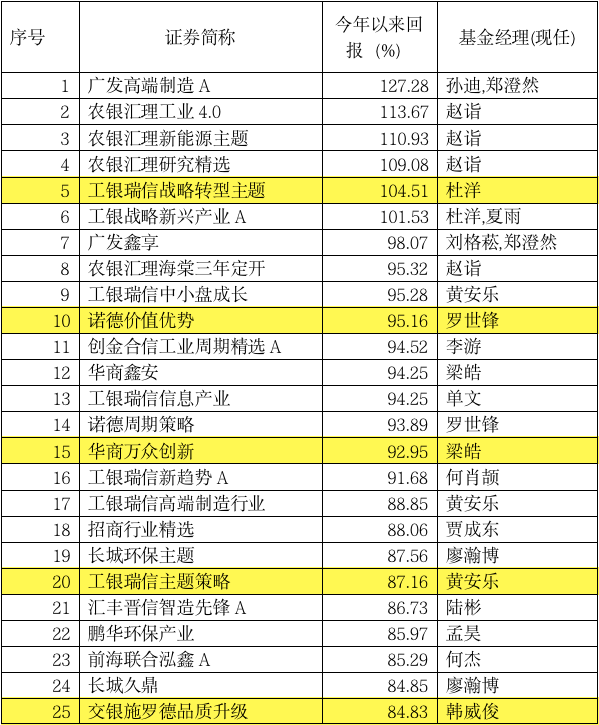

有一批基金表现更为领先,明显是抓住了市场机遇。数据显示,有6只基金收益率超100%,其中表现最好的是广发高端制造业,整体获得了127.28%的收益。

今年以来表现较好的主动权益基金(剔除C类)

聚焦“三国”业绩争夺战

正如前表发现,截至11月27日,业绩排名靠前的基金主要属于广发、农银汇理、工银瑞信这三家基金公司。可以说,暂时是一波“三国争霸”战。

目前暂居公募基金业绩排名之首的是广发高端制造股票A,年内净值增长率达127.28%,其实该基金已经占据这个位置已经有一段时间。从这只基金净值表现来看,发力最猛是在今年二季度之后,最高连续6个月回报达到92.49%,期间涨势非常凌厉。

具体来看,该基金暂时领先排在第二的农银工业4.0混合(113.67%)13.62个百分点,尚拥有较为明显优势。广发基金去年凭借刘格菘管理的基金,一举拿下年度基金业绩前三甲。今年广发基金是否继续将冠军基金收入囊中,还有待市场验证。

从公开资料显示,广发高端制造股票A成立于2017年9月,目前规模71.04亿元(WIND),由郑澄然和孙迪共同管理,郑澄然属于比较新的基金经理,是今年7月份才开始管理该基金。三季报显示,广发高端制造股票A的重仓股为隆基股份、锦浪科技、通威股份、美的集团等。

而从近期市场震荡来看,广发高端制造的日净值涨跌幅变化并不大,如11月23日至11月27日来看,日涨跌幅分别为1.54%、-0.01%、-0.81%、-0.66%、0.49%。

业绩紧随广发高端制造的三只基金均是农银汇理基金经理赵诣管理的,分别为农银工业4.0混合、农银新能源主题、农银研究精选混合,目前收益率分别为113.67%、110.93%、109.08%,这些基金都具备争霸之力。

从这三只基金的季报来看,三季度重仓股重合度较高。以农银汇理工业4.0为例,该基金目前规模为6.49亿元,三季度末重仓股为宁德时代、应流股份、振华科技、通威股份、隆基股份等,季报也提及,该基金前三季度整体保持较高仓位水平,结构上并没有进行大调整,目前组合持仓主要集中在计算机、电子、机械、新能源等行业。

不过,A股市场临近年关,目前市场风格转变,不到最后一刻,基金业绩排名仍将保持悬念。

工银瑞信基金旗下工银瑞信战略转型主题基金、工银瑞信战略新兴产业A的收益率也超过100%,也具备争霸的实力。这两只基金经理均有杜洋,从简历来看,他担任基金经理的年限达到5.79年。工银战略转型股票三季报表示,行业方面,在整体均衡的基础上,延续了对新能源、传媒、汽车等行业的适度超配。

此外,目前业绩超95%的还有刘格菘和郑澄然管理的广发鑫享,黄安乐的工银瑞信中小盘成长、罗世锋的诺德价值优势,最后谁是冠军,还有待时间来解答。

近2年17只基金收益率超200%

2019年和2020年出现明显的结构性牛市,公募主动权益基金持续上演“炒股不如买基金”的实力。

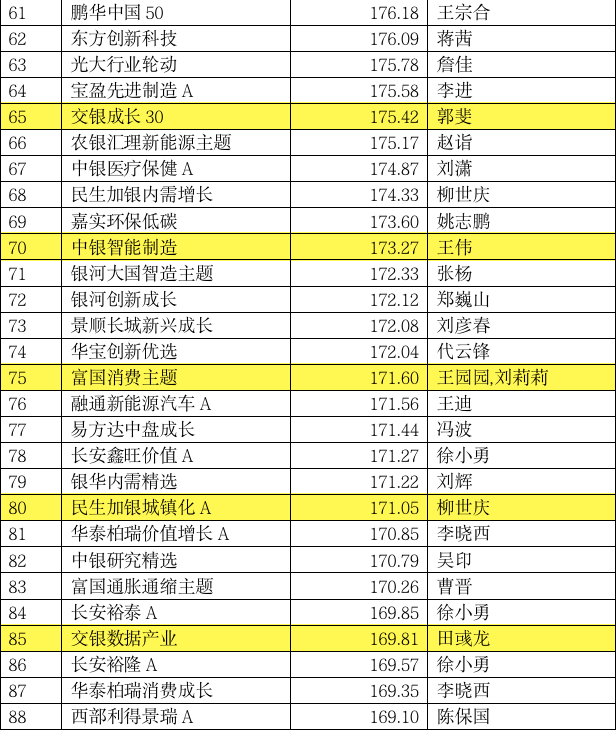

Wind资讯数据显示,创业板指数是近两年表现最好的指数之一,2018年11月28日至2020年11月27日,创业板指涨幅高达99.1%,意味着差不多实现指数涨幅翻倍。而同期中小板指、深证成指、沪深300指数涨幅也达到79.59%、79.31%、58.76%。上证指数2018年11月28日以来涨幅也达到32.38%,显示出较好的市场行情。

而同期公募基金也获得较好收益。WIND资讯数据显示,剔除掉成立未满2年的新基金,分级基金仅算母份额,截至11月27日,主动权益基金近2年整体获得78.15%的收益,整体表现明显好于沪深300,和中小板指数涨幅差不多。而最低股票仓位为60%的偏股混合型基金整体收益达到104.23%,最低股票仓位为80%的普通股票基金的整体收益为108.75%,均好超过创业板走势。

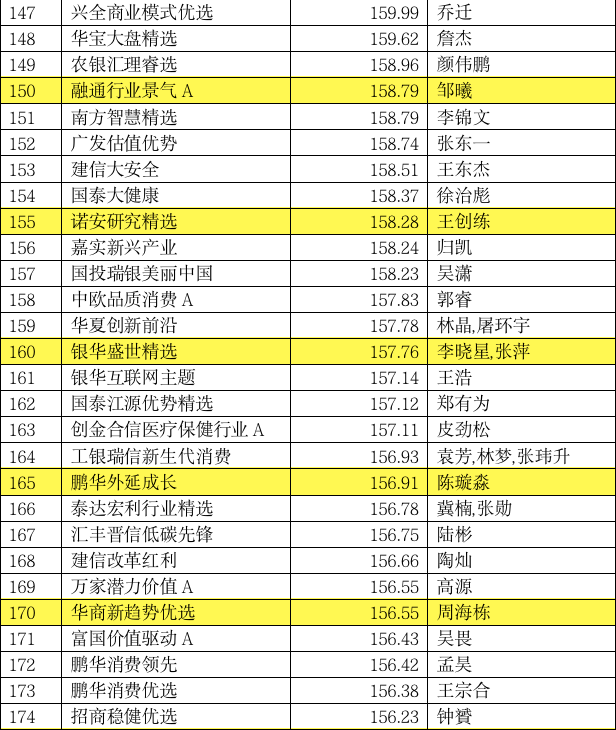

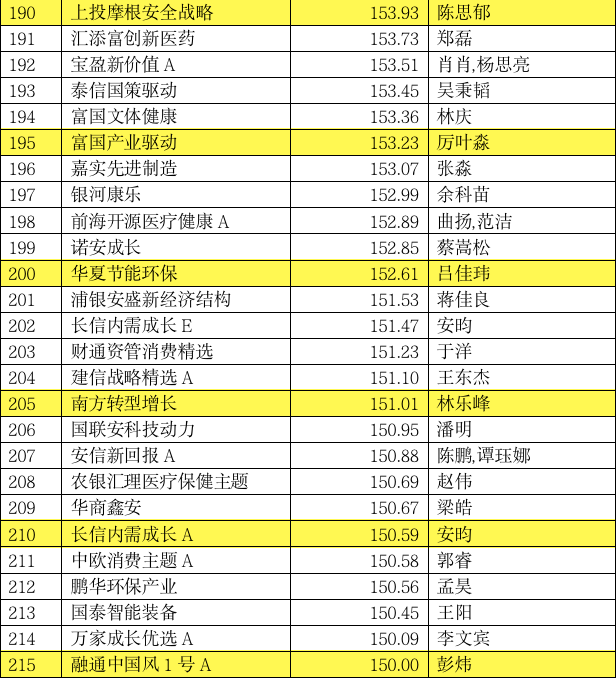

更有一大批基金经理抓住市场机遇,整体表现大幅超越指数。数据显示,若剔除C类,大约有17只基金近两年业绩超200%,表现最好的是广发高端制造A,达到254.62%,此外万家行业优选、广发双擎升级A、富国高新技术产业、前海开源中国稀缺资产A、工银瑞信信息产业、华安沪港深外延增长、广发创新升级等都表现较好。

业内人士表示,公募基金大面积跑赢上证指数的背后,显示出机构投资者的专业性,抓住了市场结构性机遇。更重要的是深刻体现市场的变化:市场越来越成熟了,股票定价更趋理性,专业投资机构话语权上升。对于普通投资者来说,选择优秀基金经理管理产品做中长期投资(注意不要追涨杀跌),可能是个好选择。

基金君关于基金业绩“炒股不如买基金”也写过颇多,公募基金应该成为大众理财的首选之一,不过过去也经常出现“基金赚钱、基民不赚钱”,其实产生这一问题的因素颇多。但背后也有基民没有坚持长期投资的思维,也没有坚持资产配置的思维,经常在市场非常热闹的高位大量申购基金,而在低位的时候却没有申购,甚至于还割肉离场。因此,有基金经理就建议,要确立长期投资的资产配置思维,且要学会越跌越买。

同时,基金君还想提醒投资者,基金的过往业绩并不代表未来业绩,基金长、中、短期业绩是买基金过程中的一个重要参考,但是不是唯一参考。投资者一定要结合自身的资金属性和风险偏好,做好自己的资产配置,不要把鸡蛋放在一个篮子里面。随着连续两年的结构性行情,权益类资产的投资价值相较年初有所下滑,同时和其他类别资产比,其性价比也在降低,因此除了权益基金外,也可以适度关注一些其他类别基金。

另外,如果要布局权益基金,不要有暴富思想,如果没有专业投资能力的话,千万不要把基金当股票来炒作。

近2年业绩超150%主动权益基金(剔除C类)

编辑:舰长

“