11月30日A股冲高回落,大金融和顺周期板块纷纷走低,但市场成交金额持续放大。公募观点指出,在经济持续复苏背景下,跨年行情可期,建议进一步挖掘细分领域投资机会,而大金融、白酒和顺周期板块仍是布局重点。

成交金额持续放大

昨日两市共有2300多只个股下跌,大金融蓝筹下行,周期板块内部分化,半导体、新能源汽车、可降解塑料等板块轮动拉升。Wind数据显示,两市成交额从上周五的7253.32亿元放大到9500.12亿元;北向资金成交额从791.62亿元放大到了1462.40亿元,净流入金额为49.39亿元,较上周五的24.76亿元明显放大。

某权益基金经理刘华(化名)表示,临近年底,机构出于年末调仓或布局跨年行情考虑,交易量有所放大,但对行情持续性不会有大的影响。

招商基金表示,从近期走势来看,市场主线在进一步向低估值顺周期品种切换。在海外风险缓释、外资流入及国内经济持续复苏背景下,股指有望展开跨年行情。

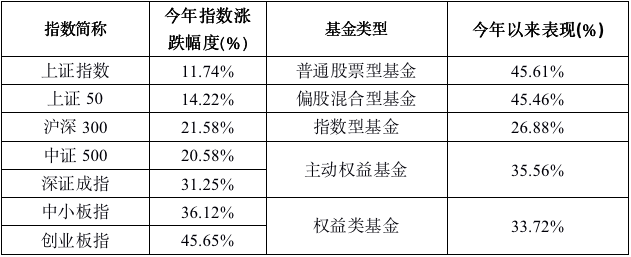

光大金工测算数据显示,股票型基金、偏股混合型基金上周平均仓位环比分别上涨1.82个百分点和1.40个百分点。其中,股票型基金平均仓位连续三周提升,重回90%以上。

周期板块内部分化

诺安基金指出,从最新经济数据来看,经济复苏较为明显,出口表现强于预期。进入传统的施工旺季,顺周期相关化工品、建筑材料及机械设备行业基本面数据有望持续改善。

刘华表示,顺周期板块仍维持上行趋势,但内部已开始分化。目前,产品价格维持强势的包括有机硅、铝、铜等相关品种,相关股票走势也比较强,其他周期板块逐渐走弱。周期板块后市仍可重点关注,但要及时跟踪各类周期产品的价格以及期货走势。

景顺长城基金认为,在疫苗落地、全球复工的大背景下,继续强调顺周期行业的领先优势,但经历前期上涨后,包括汽车、家电在内的部分顺周期行业上涨空间或已较为有限。

刘华认为,板块分化现象较为正常,并非周期板块特有。他表示:“除了几个大的新兴行业外,各个实体行业的竞争格局基本都定下来了,行业龙头的优势会继续扩大,中小企业生存空间逐渐被压缩。在股价上,则表现为强者恒强,优质公司会持续获得资金追捧。”

布局白酒和大金融

在具体布局上,招商基金建议遵循以下三大思路:首先,顺周期板块具备较好的盈利确定性,可遵循制造业投资修复主线,关注先进制造业板块,以及金融板块中性价比较高的银行业。其次,随着投资者风险偏好回升,前期受压制的半导体和消费电子板块,有较好的修复空间。最后,消费数据持续回暖,疫苗进程超预期也会对可选消费有进一步的催化作用,关注汽车、餐饮等板块。

针对白酒板块,招商中证白酒指数基金的基金经理侯昊指出,临近年底,各大酒企基本扎帐,板块有望进入春节旺季前的缩量挺价阶段,在短期信息真空期消化后,板块情绪有望获得提振。在当前位置,可积极布局白酒板块的跨年行情,关注酒企明年规划。随着龙头白酒企业加大直营投放比例,今年四季度到明年一季度业绩连续超预期的概率较高,明年上半年白酒板块有望显现较高的复苏弹性。

景顺长城基金表示,看好受益于全球经济复苏的出口产业链,以及估值低、销售保持韧性、土拍热度延续的地产龙头,投资者可积极把握当前点位的低吸机会。

此外,华商景气优选混合拟任基金经理李双全表示,站在当前时点,部分景气度向上的化工、有色、大金融等传统行业值得关注。