创业板注册制有项目及保代收罚单。

近期,深交所披露对创业板IPO企业奇德新材及日发纺织的书面警示监管函,上述两个项目中,有出现信息披露错漏,或披露信息与自身作出的说明不一致等情况。

相关保荐代表人也被交易所出具书面警示,分别有东莞证券的保代文斌、杨娜;国信证券的王水兵、杨涛。

中介机构的执业质量亟待提高。券商中国记者从券商投行人士处获悉最新一期《深交所创业板注册制发行上市审核动态》,深交所曾在11月份针对创业板注册制下5单项目中存在的信息披露质量不高、中介机构履职不到位的行为,对1家发行人、4家保荐机构、1家独立财务顾问共采取6次工作措施,出具《监管关注函》,发现情形比如有“申报文件中出现大量复制粘贴与发行人无关的其他项目内容”。

东莞证券保代持续出错

东莞证券保荐的奇德新材IPO项目在7月3日获受理,在随后的审核当中,深交所发现该项目的保代文斌、杨娜履行保荐职责不到位,未对奇德新材申报文件披露信息全面核查验证,存在多项违规情形。

第一,招股说明书存在多处数据调整且差异较大。比如招股书(申报稿)显示,报告期内发行人第三方回款金额分别为454.82万元、1366.64万元和40.86万元。发行保荐工作报告中称,发行人第三方回款不存在通过实际控制人关联方收取第三方回款的情况。

而在首轮问询回复披露中,报告期内第三方回款金额却为1783.08万元、2326.01万元、725.7万元,2017年存在发行人通过实际控制人的关联方邦德工程代收第三方回款111.11万元,保代在更新版的招股说明书中调整了以上数据。

值得注意的是,首轮问询回复时东莞证券保代修改了问询问题中的相关数据,但未按规定向深交所报告。

第二,多处事实披露与发行人实际情况不符。招股说明书及问询回复中存在多处事实披露错误,如2010年发行人股东增资定价依据、转让中山邦塑股权的作价依据错误;发行人增资的股东名称、专利受让方名称等信息披露错误;关联交易信息披露不完整,现金交易客户中不存在关联方、2018年末商业承兑汇票终止确认金额等信息披露不准确。此外,招股说明书中有关收入、销售金额等多处数据因分类统计错误、笔误导致披露不准确。

第三,对于同一数据前后披露存在不一致。发行人回复深交所第二轮审核问询时同步更新了招股说明书,但有关2020年1-6月改性尼龙、聚丙烯复合材料收入及比例等多处数据,在问询回复与更新版的招股说明书中披露不一致。同时,招股说明书中有关公司不同产品毛利率、单位用电价格等数据在正文和表格中不一致。

该监管函还透露一个细节,深交所此前曾向东莞证券上述保代发出《监管关注函》,但保代提交的问询回复仍存在错漏。

对此,根据《审核规则》第七十二条、第七十四条以及《深圳证券交易所自律监管措施和纪律处分实施细则》等有关规定,深交所决定对东莞证券的两名保代文斌、杨娜采取书面警示的监管措施。

国信证券保代核查结论与底稿不一致

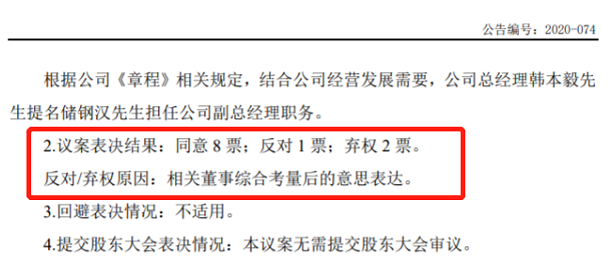

在另一单案例——日发纺织IPO项目,深交所指出,王水兵与杨涛作为国信证券指定的项目保荐代表人,履行保荐职责不到位,存在信息披露违规情形。

根据招股说明书(申报稿),2019年1月发行人向控股股东日发集团提供借款5000万元,日发集团于当日全额归还。截至招股书签署之日,发行人不存在资金被控股股东、实际控制人及其控制的其他企业占用的情况。

但保荐工作底稿相关材料显示,日发纺织曾于2020年4月作出资金被控股股东、实际控制人及其控制的其他企业占用情况的说明。这就出现了招股书披露信息与保荐工作底稿材料不一致的情况。

深交所在9月发出第二轮审核问询函,要求日发纺织明确说明并披露向日发集团提供的5000万元借款是否构成控股股东非经营性资金占用,还要求保荐机构核查并发表明确意见。

国信证券保代提交问询回复称,发行人向控股股东日发集团提供的借款已履行必要的决策程序,借款期限仅为1天且日发集团未实际使用,不构成控股股东非经营性资金占用。

但在10月15日,国信证券保代向深交所再次提交问询回复时对此予以更正,称上述借款构成控股股东非经营性资金占用,并相应修改了招股说明书披露内容。

深交所认为,国信证券两名保代未按照《保荐人尽职调查工作准则》的规定,重点核查报告期内发行人是否存在资金被控股股东占用的情况,核查结论不审慎,未按照《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书》的规定,在招股说明书中准确披露发行人资金被控股股东占用的情形,且披露信息、核查结论与保荐工作底稿相关材料不一致。在回复审核问询及更新的招股说明书中又披露为构成控股股东非经营性资金占用,对同一事实的信息披露前后存在实质性差异。

同样依据《审核规则》第七十二条、第七十四条以及《深圳证券交易所自律监管措施和纪律处分实施细则》等有关规定,深交所决定对国信证券保代王水兵、杨涛采取书面警示的自律监管措施。

中介机构提高执业质量任重道远

券商中国记者从券商投行人士处获悉最新一期《深交所创业板注册制发行上市审核动态》,了解到深交所在11月份针对创业板注册制下5家IPO、再融资和并购重组项目中存在的信息披露质量不高、中介机构履职不到位的行为,共采取了6次工作措施,出具《监管关注函》。采取工作措施的情形主要为:

(一)未及时主动向深交所报告发行人申报后受到的环保行政处罚,直至第二轮问询后才报告。

(二)对于发行人披露的子公司客户实控人被纪检机关带走协助调查等重大事项,未及时提交专项核查说明。

(三)问询回复中有关类金融业务符合审核问答要求的核查意见不准确。

(四)申报文件中出现大量复制粘贴与发行人无关的其他项目内容。

(五)再融资审核问询中,明确要求发行人就募投项目涉及产品的市场开拓情况进行核查并发表明确意见,但问询回复未对此事项发表核查意见。

(六)重组审核问询中,明确要求披露标的资产主要技术、核心竞争优势、毛利率水平高于同行业可比公司的原因及合理性等信息,但公司提交的前两轮问询函回复均未按要求进行针对性回复。

而在10月,深交所对1家发行人、4家保荐人采取出具《监管关注函》的工作措施共有5次。比如交易所发现有的项目申报文件质量较差,信息披露存在多处事实错误,新签订单金额存在较大差异,采购、盘点等多处信息存在统计错误或笔误。