1月18日,中国银行间市场交易商协会(简称“交易商协会”)发布关于承销类会员(证券公司类)参与非金融企业债务融资工具主承销业务市场评价结果的公告,申万宏源证券、平安证券、兴业证券、东兴证券、长江证券和中泰证券6家券商获得开展非金融企业债务融资工具主承销业务资格,这是8年来对券商参与非金融企业债务融资工具主承销资格的首次扩容。

兴业证券固定收益业务总部负责人王静静表示,此次拿到牌照意味着兴业证券跻身债券业务全牌照行列,对债券业务发展将起到很大的推动作用。在业务布局上,兴业证券已形成了做好“股债联动”、打造“投行+商行”模式等具体思路。

新兵入局加快债券市场融合发展

非金融企业债务融资工具是指具有法人资格的非金融企业在银行间债券市场发行的,约定在一定期限内还本付息的有价证券。主要包括短期融资券、中期票据、中小企业集合票据和超级短期融资券等类型,是最重要的信用债品种之一。

一直以来,银行间市场是一个以银行为主导的市场。在2005年,中信证券、中金公司2家券商经银行间市场成员评议推荐、人民银行认可后,获得了主承销商资质。2012年11月,交易商协会启动证券公司类会员参与非金融企业债务融资工具主承销业务市场评价工作,中信建投证券、国泰君安、招商证券、银河证券、东方证券、光大证券、广发证券、海通证券、华泰证券、国信证券获批,主承销商资格进一步向券商开放。

时隔8年,兴业证券等6家券商再获开展非金融企业债务融资工具主承销业务资格,打破了行业维持多年的固有格局。王静静坦言,兴业证券对这个资格期盼已久。拿到牌照,意味着兴业证券跻身债券业务全牌照行列,对债券业务发展将起到很大的推动作用。

王静静介绍,交易商协会对此次新晋证券机构主承销业务范围做了精心安排,除了需要和独立主承销商联合承销的债务融资工具品种外,还给了6家券商独立开展结构化和权益类债务融资工具品种主承销业务的资格,能够将这些券商在创新业务上的优势发挥出来。“根据初步估算,在我们以往服务过的发行人中,约有25%的客户还没有发行过债务融资工具,未来我们会积极为这部分客户到银行间债券市场发债提供服务。”

作为银行间市场“新兵”,兴业证券希望能够将自身特点与新牌照优势有机结合,形成“1+1>2”的效应。目前已经形成了几点思路:

一是发挥公司在福建市场优势。作为福建最大的债券承销券商,立足福建企业融资特点,支持福建企业参与银行间市场融资,开展债务融资工具业务。

二是积极做好“股债联动”。兴业证券在开展投行业务过程中积累了一批创新创业优质上市企业,兴证固收将为这些企业到银行间市场发债提供服务,进一步丰富其融资渠道。

三是打造“投行+商行”模式。此前公司已经与兴业银行、建设银行、浦发银行等商业银行开展战略合作,债务融资工具将成为双方合作的重要落脚点。

四是发挥创新优势。嫁接绿债、资产证券化等领域的创新经验,尝试ABN等债务融资工具业务创新。

王静静同时强调,兴业证券作为一家券商,证监会主管的业务依然是基本盘,兴证固收会继续巩固和扩大在公司债、企业债等领域的业务。“去年我们整体实现了较快增长,债券承销规模同比增长32%,ABS承销规模同比增长128%。所以我们会牢牢立足固有的券商牌照,同时好好利用交易商协会批准的新牌照,更好服务实体企业。”王静静说。

“与其他业务板块高效协同” 是未来核心竞争力

2018年,兴业证券提出协同战略,具体就是“以机构客户为中心,提升分公司机构业务能力,扩大机构业务流量入口”。2020年,兴业证券又进一步提出“财富管理+机构业务”双轮驱动战略,明确机构业务和财富管理要加强双向赋能,协调发展。

王静静说,兴业证券一直在不断摸索和完善协同打法,在兴证固收层面形成了“引进来”和“推出去”两条路径。

“引进来”是指将分公司作为重要的机构业务流量入口,兴证固收协同内控、研究所等部门提供专业赋能进行客户转化,再协同销售、财富管理、资管子公司等单位寻找资金实现项目最终落地。

“推出去”是指固收总部为投行、国际业务等引流,为自营、资管等业务推荐优质标的等。“以赋能财富管理业务为例,近两年我们已经成功实现优质资产支持证券份额的产品化,在为发行人找到更加丰富的资金渠道外,更为高净值客户提供了安全、优质的投资标的。此外,我们的业务骨干在赴分公司交流时,积极协同分公司承揽机构业务并为客户推荐公司代销的资管产品。”王静静介绍。

王静静认为,未来债券承销业务的核心竞争力在于能够与其他业务板块高效协同,为客户提供多层次全方位的金融服务。她举例,一个企业在从成长、成熟到转型的全生命周期中,除了需要进行债券和ABS发行服务外,肯定还需要风险投资、股权融资、并购重组、财富管理等服务。对于固收业务而言,其价值不仅仅在于承销费用,还要起到为其他业务板块引流的效果,增厚增值服务的内容。在伴随企业共同成长的同时,公司从中分享相应的利益。她坚信,公司“协同发展、双轮驱动”的前瞻性将在未来得到进一步验证。

据悉,兴业证券的协同体系仍在持续迭代升级,每年都会根据协同实践的“痛点”提出新的解决方案。随着“协同发展、双轮驱动”战略不断深化,固收业务价值生态圈将进一步完善,不同业务板块的协同发展也将迸发出更大活力。

两大措施发力固收业务

近年来,一边是债券承销业务的价格战硝烟弥漫,另一边是监管对中介机构提出了更高的责任要求,券商的债券业务面临不小的压力和挑战。王静静说,兴业证券固收业务主要以组织变革和开放合作两大措施应对挑战。

组织变革分三大动作:一是固收部门内部将原有的小团队分散作业模式整合为区域大部和行业部门的集中管理模式,债权承销专业能力得到提升;二是加强内控,将原先固收和投行内部的质控部拆分独立成为一级部门,并新成立风险管理二部,加强风险识别和管理能力;三是设立销售交易业务总部,将股债销售、机构销售等业务资源整合,搭建大销售体系。

近两年,兴业证券逐步搭建大销售体系,对机构业务销售进行了重塑,大大提升了销售定价能力,这一动作也在业内受到广泛关注。王静静认为,由于债券市场的细分程度较高,比如AAA级央企和AA级城投项目的投资群体不同,不同区域市场的投资者群体也不一样。通过销售交易业务总部的组织和分公司的协同,大大提升了债券销售工作的广度和深度,实现对各类市场投资群体的全面覆盖和深度维护。

开放合作方面,兴业证券积极推动“投行+商行”战略,扩大机构客户“朋友圈”。比如,兴业证券已先后和中国农业银行、中国建设银行、邮政储蓄银行、兴业银行、浦发银行、宁波银行等国有银行和股份制商业银行签署战略合作协议,建立网点常态化合作机制,探索多元合作模式、公司直投联动商业银行的模式等,在很大程度上推动了固收业务发展。

公募REITs是差异化竞争赛道

1月29日,沪深交易所同步发布公开募集基础设施证券投资基金(REITs)业务办法及相关指引,这也标志着自去年4月启动以来,公募REITs的推进工作取得全新的阶段性进展。

王静静表示,公募REITs在我国刚刚启动,并率先从基础设施领域进行试点,目前各部委正紧锣密鼓出台相关制度,首批试点项目进入国家发改委审核阶段,预计首批基础设施公募REITs有望在今年上半年面世。随着市场条件成熟,未来公募REITs势必还将纳入租赁、住房、商业地产等资产大类。据了解,目前已有部分城市和银行开始探索住房租赁REITs。

兴业证券将公募REITs业务视作差异化竞争的重要赛道,由该公司领导挂帅成立工作小组专门推动内部业务规则流程以及财务政策制定。王静静表示,从执业经验来看,通过前期开展的类REITs业务,兴证固收在经验和人才上已有相应积累和储备,正大力招聘进一步扩充人才队伍。从项目储备来看,兴证固收依托与分公司协同,储备了一批福建本土、长三角以及京津冀的项目。兴业证券将推动公司首单公募REITs业务尽快落地。

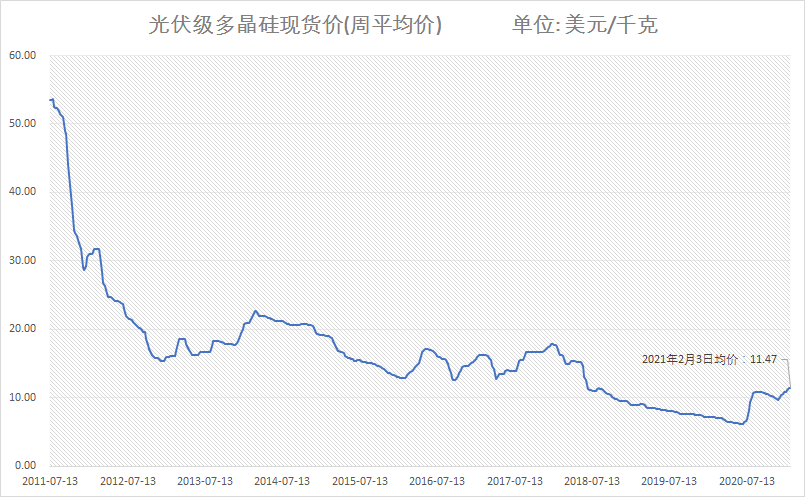

此外,王静静介绍,兴证固收近年来持续加大绿色融资服务力度。2019年,发行了市场首单分布式户用光伏发电设备融资租赁债权ABS产品。2020年,承销发行4只绿色债券和绿色资产支持证券,承销规模34亿元,位居证券行业前列。

在其他创新案例方面,2020年,兴业证券助力兴业消费金融公司发行银行间市场首单非银金融机构配套CRMW的消费金融信贷ABS。同时,发行多单知识产权ABS,探索出一条由地方政府牵头,将地方国有融资担保企业信用传递至科技型中小企业开展资本市场融资的道路,目前在广东、浙江、山东都进行了成功复制。