原标题:什么情况?券业一哥遭罚上热搜!三大业务板块违规曝光,去年前三季计提减值50亿

鼠年最后一个交易日,一份“沉甸甸”的罚单将券业一哥带上了热搜!

2月10日,深圳证监局公布了一则行政监管措施,龙头券商中信证券因内控不完善被责令改正,事关私募基金托管业务、投行业务、资管业务三大板块的违规行为。监管官网显示,该处罚决定的出具日期是2021年1月23日。

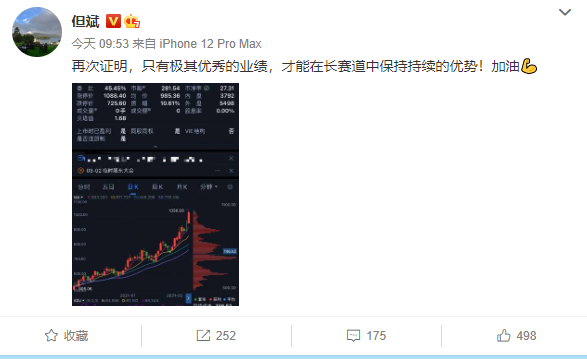

从股价走势来看,中信证券A股股价自1月21日起连续收获12条阴线,止跌回升2天后又于10日下跌0.43%,近15个交易日区间下跌10.39%。

私募托管业务内控不完善

深圳证监局官网显示,中信证券存在三项违规行为,其中之一是私募基金托管业务内控不完善,个别项目履职不谨慎。

据监管通报,其一,中信证券私募基金托管业务准入管控不到位,部分项目业务准入未严格执行公司规定的标准和审批程序,未充分关注和核实管理人准入材料。其二,投资监督业务流程存在薄弱环节,部分产品未及时调整系统中设定的监督内容,部分投资监督审核未按公司规定履行复核程序,对投资监督岗履职情况进行监督约束的内控流程不完善。其三是信息披露复核工作存在不足,对个别产品季度报告的复核存在迟延。其四是业务隔离不到位,托管部门与从事基金服务外包业务的子公司未严格执行业务隔离要求。

2014年10月份,中信证券证券投资基金托管资格获批。据中信证券2019年年报,基金外包服务方面,该公司加大信息技术系统建设投入,构建智能化客户服务体系,持续研发创新型基金运营服务,推动海外基金运作体系、公募外包运营体系、银行理财运营体系进入常规运作,推出面向基金投资人的服务项目。截至2019年年末,由中信证券提供资产托管服务的各类产品4974支,提供基金服务的各类产品5079支。

投行、资管业务执业存在疏漏

据深圳证监局通报,中信证券的第二项违规行为事关投行IPO保荐业务。即该公司个别首次公开发行保荐项目执业质量不高,存在对发行人现金交易等情况关注和披露不充分、不准确,对发行人收入确认依据、补贴可回收性等情况核查不充分等问题。

值得一提的是,就在上月,上交所对3家科创板拟上市公司的IPO项目保荐代表人采取监管警示措施,其中包括尚沃医疗的保荐机构中信证券保代。该项目于2020年9月底完成过会,目前尚未完成发行上市。上交所表示,尚沃医疗科创板IPO项目主要存在的问题在于“业绩变脸”。上交所认为,保荐代表人未持续关注发行人在手订单变动情况,未能准确回复订单变化情况及其对发行人经营业绩的影响。同时,在发现在手订单变动导致发行人经营业绩与此前披露的预测数据存在较大差异后,保荐代表人也未能主动、及时地向该所报告,而是直接更新了招股说明书相关数据,经监管督促后才出具专项核查意见,履行相关保荐职责不到位。

深圳证监局监管函中所指中信证券投行IPO项目是否指向尚沃医疗项目,并未可知。资深投行人士王骥跃认为,中信证券项目很多,有个别问题也很难避免。从监管函看,相关IPO项目问题并不严重。

此外,深圳证监局还指出,中信证券个别资管产品未按《证券公司定向资产管理业务实施细则》(证监会公告〔2012〕30号)第二十九条第二款规定,根据合同约定的时间和方式向客户提供对账单,说明报告期内客户委托资产的配置状况、净值变动、交易记录等情况。

以上情形反映出中信证券对相关业务的管控存在薄弱环节,内部控制不完善,责令该券商对私募基金托管业务、投资银行业务和资产管理业务深入整改,建立健全并严格执行内控制度和流程规范,保障业务规范开展,谨慎勤勉履行职责。

近15个交易日股价下跌10%

日前,中信证券披露了2020年业绩快报,2020年中信证券实现营业收入人民币543.48亿元,同比增长25.98%;实现归母净利润148.97亿元,同比增长21.82%。净利润增幅在已披露业绩的上市券商中排名靠后。

值得注意的是,中信证券前三季度合计计提减值准备高达50.27亿元。从2020年业绩快报来看,中信证券在2020年年末大概率继续计提减值。不过分析人士普遍认为,这是中信证券通过充分计提来平滑业绩的操作。

从股价走势来看,中信证券A股股价自1月21日起连续收获12条阴线,近15个交易日区间下跌10.39%,其中2月10日微跌0.43%,报收27.87元/股。春节前最后一个交易日中信证券收监管罚单,节后中信证券股价走势颇为牵动人心。