可以说,春节过后银行监管的第一把火,点燃了一线城市严打经营贷、消费贷进入楼市的节奏。近一个月以来,北京、上海、广东、深圳等地监管部门集体出击,严查涉房资金来源,加强个人信贷管理,并明确提出严防消费贷、经营贷等违规流入楼市。

多地严查经营贷流向

市场公开消息指出,深圳银保监局、人行深圳市中心支行近日下发了《关于辖内银行经营性贷款有关问题的通报》,《通报》指出了银行资金违规流入楼市的三种典型案例,通报还要求辖内银行对经营贷违规进入楼市等现象进一步强化管理。

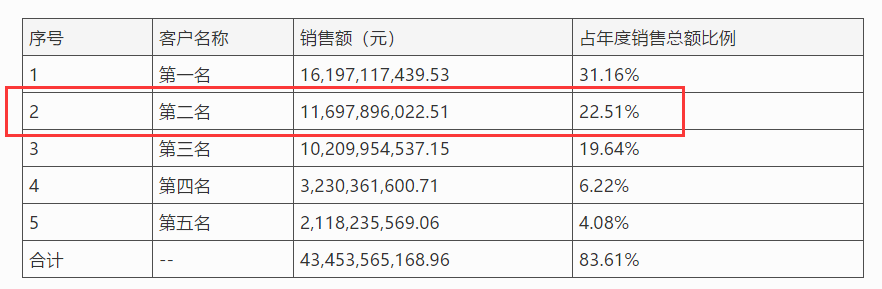

2020年初,针对舆情反映深圳经营贷资金违规进入房地产领域的情况,深圳银保监局成立了由主要负责人牵头的专项工作组,集中全局力量开展专项整治工作。从银行自查和监督检查结果看,深圳中资商业银行对15.4万笔、1771.73亿元经营贷业务进行全面排查,深圳银保监局选取6家银行集中开展现场检查,责令银行提前收回21笔、5180万元涉嫌违规贷款,叫停风险隐患较大的业务,处罚违规机构4家,处罚问责违规责任人14人次,处罚金额合计575万元。本次通报曝光了经营贷资金违规流入房地产市场的套路,包括银行员工误导客户套取经营性贷款买房、客户经理在微信公众号不规范开展业务宣传、个人套取经营贷资金违规流入房地产市场。下一步,深圳地区金融监管部门还将不定期通报发现的典型问题,严厉查处发现的违法违规行为,持续严格防范信贷资金违规流入房地产领域。

而在3月18日,上海市银行同业公会官方微信披露了上海地区商业银行近期关于个人住房信贷管理专项自查的情况。披露信息显示,截至目前,上海地区135家商业银行已经完成个人住房信贷管理专项自查工作。目前,相关银行已针对自查发现的问题制定了整改方案。一是对违规贷款进行收回或制定清收计划,对各项检查发现的信贷资金问题建台账、列清单,明确整改措施、责任人和完成时限;二是在信贷管理系统内设置用途风险提示,建立风险预警监控管理平台;三是加强客户准入管理,建立客户风险量化得分体系;四是加强整改成果运用,就发现的典型问题在银行内部进行通报、案例警示与剖析,将自查整改贯穿到日常经营管理中。

3月16日,广东银保监局和中国人民银行广州分行发布了一组数据。截至16日,广东辖内(不含深圳)银行机构已完成个人经营性贷款自查的银行网点共4501个,排查个人经营性贷款5678亿元、个人消费贷款2165亿元,发现涉嫌违规流入房地产市场的问题贷款金额2.77亿元、920户,其中广州地区银行机构自查发现涉嫌违规流入房地产市场的问题贷款金额1.47亿元、305户。对此,广东银保监局已要求银行限期整改问责,目前银行机构采取了终止额度、一次性全额结清、分期提前还款等整改措施,对存在违规问题的内部员工开展了警示告诫、通报批评、积分扣减、经济处罚等问责。

打新审查也严格

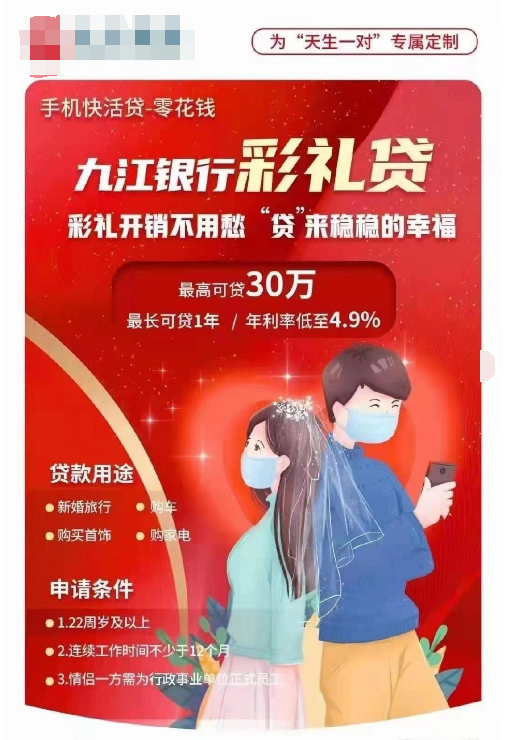

此前,由于个人经营贷利率低于房贷利率,有人以住房为抵押申请经营贷套出大量现金。早在去年,深圳市场就开始严查经营贷、消费贷违规流入房地产市场。“这次力度真的很大,最近审批会比以往更为严格,包括房产要求、资金去向等方面,完全没有其他操作空间。”深圳一家商业银行的个贷经理对记者表示,“如果接到自称某某银行的经理可以做相关经营贷,一定要小心,这些人不一定是正规银行渠道的贷款,某些信贷资金之所以能够违规流入楼市,一个重要原因就是这些非法中介的存在,大量的购房资金被换上中小微贷款的名字,也正是这些资金中介包装的结果。”

最近,深圳新房市场再度热闹起来,但“打新”规则已经发生改变。目前,深圳对新房项目的调控集中火力在审查购房者的资格上,除了要求房地产开发企业统一启用“购房意向登记系统”,还规定房企、房地产经纪机构可以会同有关商业银行对购房人的有效身份证明、户籍、婚姻状况及家庭成员证明材料;社会保险或个税清单材料;收入证明、征信报告、购房款来源以及近一年及以上的银行流水单等购房资格信息进行严格核查。

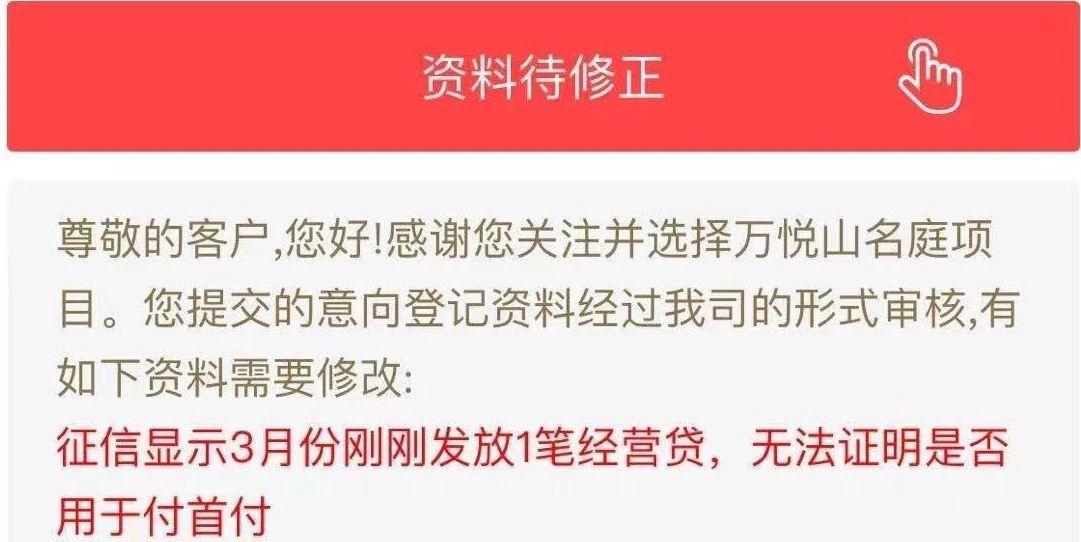

刚刚参与光明区一新盘项目打新的莫先生告诉记者,“要补交这么多资料,这么严格的资料审查,我还是第一次遇到,特别是征信和首付来源。”无独有偶,市场传出有购房者在诚意登记时显示刚刚发放一笔经营贷,无法证明是否用于首付。

广东省住房政策研究中心首席研究员李宇嘉表示,政策的效果最后还要取决于执行的力度和持续性。再比如,政策是否能够持续执行,无论是二手房参考价,还是严打经营贷、消费贷,都要真正作为长效机制的一部分来执行,否则,炒作问题卷土重来,楼市泡沫将积重难返。