(原标题:是赚是亏?这家A股公司1.29亿"甩卖"千亿级城商行股权,接盘方系财政局,持股或超35%)

完成更名2个多月后,这家A股公司“甩卖”千亿级银行股权。

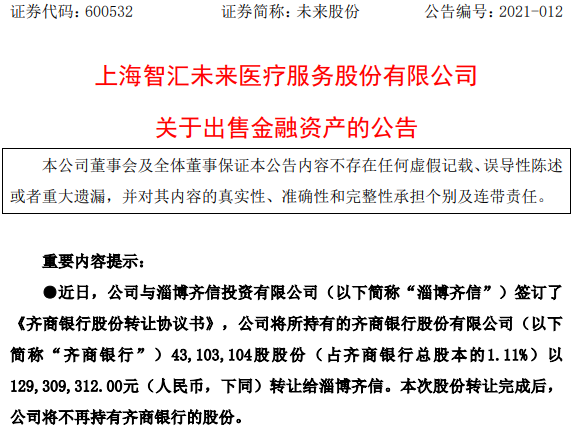

3月22日,A股上市公司未来股份发布《关于出售金融资产的公告》称,近日该公司将所持有的齐商银行4310.31万股股份作价1.29亿元全部出售,股份转让完成后,公司将不再持有这家位于山东的千亿级城商行股权。

受让这笔股权的淄博齐信投资有限公司(简称“淄博齐信”)背后的实控人,正是齐商银行的大股东——淄博市财政局。

作为具有深厚山东地方国资背景的千亿级城商行,齐商银行去年刚刚迎来新任董事长。然而,该行2020年经营情况并不乐观,不良率上升、拨备覆盖率接近“红线”情况下,齐商银行前三季度净利润同比下滑11.31%,与同省其他几家城商行净利润普遍增长存在明显反差。

齐商银行股权遭“打折甩卖”

据未来股份22日发布的公告,近日该公司作价1.29亿元将所持齐商银行4310.31万股股份转让给了淄博齐信,此笔股权占齐商银行总股本的1.11%,至此,未来股份退出了这家位于山东淄博的千亿城商行股东之列。

未来股份公告称,经市场法评估,未来股份持有的齐商银行的此笔股权的其他非流动金融资产账面价值合计9552.94万元,评估值为12923.54万元,评估增值率为35.28%。也就是说,其转让售价为3元/股。

然而,看似增值的这笔股权能不能算是“赚了”?据齐商银行2020年中报,该行每股净资产为3.42元,若从每股净资产角度来看,未来股份出清这部分股权价格,明显低于该行每股净资产。

未来股份公告显示,此次评估增值的3370.59万元将计入该公司2020年度损益,其同时表示:“本次股份转让有利于公司提高资产流动性和使用效率,优化配置公司资产,有利于集中力量发展公司核心产业。”

券商中国记者注意到,在2个多月前,这家未来股份的证券简称还是“宏达矿业”。公司主营业务包括采矿业、金属材料、橡胶化工产品等;完成工商变更后,这家公司的全称已转换为上海智汇未来医疗服务股份有限公司,经营范围包括诊所、医疗服、医药科技等,同时也包括此前的金属矿石、化工类产品,经营范围横跨多个领域。据了解,这也不是该公司的第一次更名,历史披露信息显示,在2012年这家公司证券简称为“华阳科技”。

去年10月21日,彼时仍为“宏达矿业”的这家公司,收到证监会下发的《行政处罚及市场禁入事先告知书》,因瞒报关联交易、对外担保,涉嫌信息披露违法违规,公司被顶格罚款60万元,时任宏达矿业实际控制人颜静刚被证监会处以终身证券市场禁入的处罚。

深厚国资背景,现任一把手来自国有行

此次被转让股权的齐商银行是一家具有千亿规模的山东城商行。齐商银行官网介绍,该行前身是淄博市商业银行,2009年正式更名,注册资本38.88亿元。与山东省内大多数城商行多为国资背景类似的是,齐商银行也属于当地具有深厚国资背景的银行。

据齐商银行2021年度同业存单发行计划披露,截至去年9月末,该行国有法人股有19户,占股本总数比例为61.71%。据券商中国记者查询工商信息后了解到,齐商银行的前十大股东中,除山东金路物流有限公司为民营企业外,其余9家均属于当地国资企业或法人。

其中,第一大股东为淄博市城市资产运营有限公司持股比例为19.95%,属于淄博市财政局全资控股公司。此外,淄博市引黄供水有限公司、淄博市自来水有限责任公司、淄博金融控股有限公司持有齐商银行的股份分别为4.99%、4.99%和4.69%,而这3家国资企业的实控人均指向淄博市财政局。

若包括近期受让的1.11%股份,粗略计算,淄博市财政局作为真正大股东,其持股比例至少为35.73%。前十股东中,还有山东省内多县市国资部门的身影,包括济南市国资委、青岛市李沧区国资办等。前十股东中,国资持股比例达54.46%。

记者注意到,此次未来股份出售股份的受让方淄博齐信也属于淄博市财政局全资控股公司,并且其法定代表人正是齐商银行现任董事长李大鹏。据该行官网披露,2020年7月31日,经齐商银行第七届董事会选举,李大鹏成为该行更名后的第二任董事长,接棒首任董事长杲传勇。

据此前齐鲁晚报报道,近几年来,由于杲传勇面临退休的问题,齐商银行内部在不断物色、选择接班人的角色。而该行新董事长一职的人选经历了坊间传言的多个版本,却一直未尘埃落定。齐商银行内部人士透露,原因主要是该行存在一定历史遗留问题,再加上该行高管薪酬普遍不高,低于城商行平均水平。

不过,邮储银行山东省分行公司业务部总经理李大鹏最终脱颖而出。公开资料显示,作为一个“70后”,李大鹏此前曾担任邮储银行淄博分行行长,对当地金融业经营情况较为熟悉,业务能力突出。

经营业绩、监管指标“双下滑”

在当地复杂的竞争环境中,2020年齐商银行的经营业绩并不乐观。截至目前,山东共拥有14家城商行,是国内城商行牌照数量最多的省份,竞争激烈程度可见一斑。

据该行披露的2021同业存单发现计划披露,截至2020年9月,该行资产规模为1321.55亿元,在山东省内14家城商行中排名第7,居于中游水平。去年1-9月,齐商银行营业收入为18.5亿元,同比减少3.1%;净利润为4.74亿元,同比下滑11.31%。

营收及净利润双双下降的同时,多项监管指标也有所下滑。资产质量上,截至去年9月,该行不良贷款率为2.19%,较2020年初增加0.33个百分点;拨备覆盖率为121.16%,较年初减少44.60个百分点,拨备覆盖率接近监管红线。

近期,大公国际资信针对该行发布的信用评级报告称,受不良贷款规模增加和拨备计提力度下降影响,齐商银行的拨备覆盖率下降明显,且远低于行业平均水平,不利于抵御贷款质量下降风险。同时,该行贷款客户及行业集中度较高,主要集中在制造业和零售业,容易受到单一行业波动影响。