债券供给+集中缴税,4月流动性将何去何从?

截至一季度末,债券市场存量已达117.34万亿。债券一级发行市场的平稳运行,有赖于多重因素的共同作用,不仅需要适宜的货币政策环境提供支撑,也受市场对信用风险预期的影响。

从发行结构看,一季度利率债总体发行增速稳定,同比增长10%;信用债发行量为4.63万亿,较去年同期小幅增长5%。进入二季度,随着利率债发行将明显放量,以及超2.2万亿债券到期下续作压力较大,债券整体的发行规模有望继续保持在较高水平。在刚刚过去的3月,央行公开市场操作相对清淡,但由于3月份资金面总体宽裕,市场利率水平维持稳定。进入4月,面对大规模的债券发行和缴税扰动,市场再度关注央行流动性的投放情况。

受访的业内人士认为,企业存在着大量的借新还旧需求,如二季度总偿还量超过2.2万亿元,预计信用债发行量也具有一定的刚性。从防范化解风险,尤其是信用债风险的角度看,货币政策不宜收得过紧,预计央行对总体的资金供应是会有保证的。由于下一阶段央行降准的可能性较小,所以应重点关注4月份央行MLF的续作情况。

二季度债券供给规模大,发行结构将现新变化

进入二季度,债券发行规模依然可观,且从债券品种的角度看,发行结构将出现一定变化,尤其是地方债的发行规模有望明显放量。

数据显示,今年一季度,地方政府债发行量仅有9000亿元左右,同比降幅显著,但进入4月后,地方债发行提速,将推动利率债发行明显放量。

中信证券研究所副所长明明表示,今年财政政策延续积极,2021年政府债券净融资额预计在7.23万亿左右,相比2020年计划的8.51万亿元减少了1.28万亿元,但相比2019年增加2.32万亿元。财政政策退坡幅度小,债券供给压力逐步显现。按照往年政府债券发行节奏,二、三季度是政府债券发行的高峰。债券发行虽然迟到但最终会来临,集中放量可能造成市场冲击。

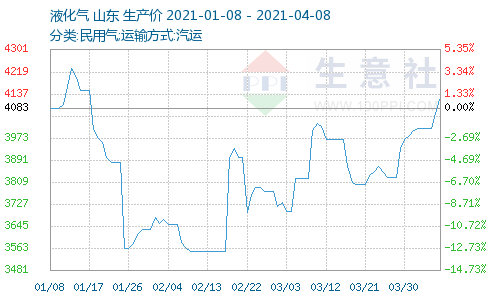

除了地方债将发行提速外,二季度信用债到期续作压力依然不小。申万宏源证券固定收益融资总部负责人范为对券商中国记者表示,2020年由于受新冠疫情影响,企业普遍依赖融资性现金流来维持总体现金流的稳定,债券市场发行量同比大幅上升约30%。不过,2021年“后疫情时代”的外需和生产强劲延续至今,成为支撑经济修复的主要力量,经济增长速度快,一季度GDP同比预计将达到约20%的水平,将是十余年来的单季新高;加之国内物价攀升,海外输入性通胀的压力犹存,央行流动性政策不会放松,都将对债券市场发行量形成制约。

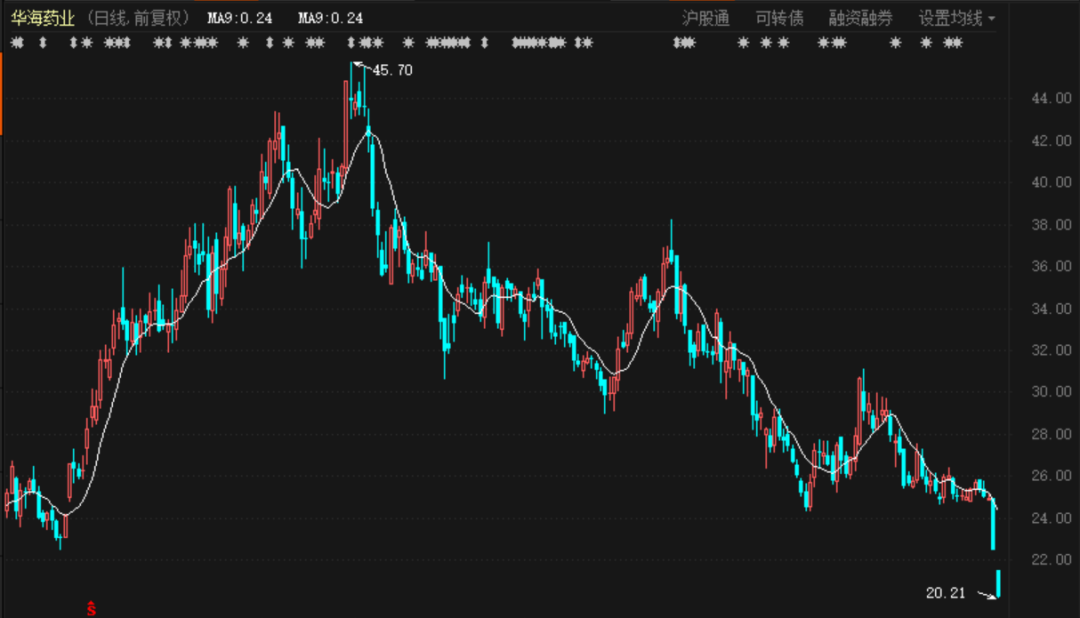

此外,发行主体的信用风险突出,2020年违约规模首次突破1500亿元,2021年一季度更是单季超过600亿元,使得低评级的信用债发行将面临较大压力及较高的信用溢价。

“上述因素使得2021年的信用债发行总量将很难增长。但与此同时,企业存在着大量的借新还旧需求,如二季度总偿还量超过2.23万亿元。所以我们预计信用债发行量也具有一定的刚性,总规模不会大幅度萎缩,预计去年的发行规模将同比小幅回落约5%。”范为称。

4月资金面承压,市场关注央行流动性投放

对于债券供给可能对资金面造成的冲击,货币政策对冲操作显得格外重要。国海证券研究所固定收益研究团队认为,在当前超储率偏低的背景下,随着4月份利率债供给压力的加大,加上缴税的扰动,短期内资金面依然易紧难松。由于下一阶段央行降准的可能性较小,所以重点关注4月份央行MLF的续作情况,如果央行依旧等量续作,4月中下旬资金面将不容乐观。

值得注意的是,目前市场对货币政策预判的不确定性,主要受广义通胀水平的影响。明明表示,中长期而言广义流动性收敛的趋势明确,但二季度通胀冲高的过程下,短期货币政策的反馈也存在一定不确定性。

方正证券首席经济学家颜色近日表示,从央行在今年1月份的货币政策操作情况看,央行已开始关注广义通胀问题。广义通胀预计包括四个维度,即CPI、PPI、房地产价格和金融资产价格。未来的政策走向还需密切关注4月底的中央政治局会议,若会议释放出对房地产价格的担心,认为房价出现普涨或者经济形势大好,那么货币政策或将适当收紧。

“不过,基于我们对基本面和房价问题的判断,今年宏观政策预计不会出现太大变化,存款准备金率和政策利率上调的可能性很低。同时,考虑到要关注金融风险问题,货币政策也不宜过度收紧。”颜色称,信用债市场风险值得关注,一是到期量大,二是信用债市场违约传导性较强,可能会造成整体市场运转的异常。预计未来出现像今年年初那样的收缩节奏的可能性较低,货币政策还将以稳为主。