国内并购市场步入低谷。联储证券日前发布的2020年度并购市场报告显示, 2020年A股上市公司主动发起的重大资产收购累计117单,同比减少 22.52%,已是第5年下滑。

从原因上看,2015年以创业板公司为代表的过度扩张后遗症仍在,大部分上市公司由于资金匮乏、整合无力等并购意愿显著降低。同时,在注册制改革稳步推进的背景下,IPO成为优质资产的优选通道,次优但体量较大的资产也陆续从并购市场转投IPO。因此,优质资产供给端的日益匮乏导致并购市场尤其是重大资产收购愈加冷清。

不过,市场分析认为,随着资本市场改革逐步推进,并购市场有望也迎来深度变革,整个市场有望触底反弹。

“注册制之下,IPO的超额收益会显著降低,被并购将成为大部分公司投资者退出的重要渠道,并购市场有望感受到注册制的光辉。”联储证券投行业务负责人尹中余表示。

并购市场进入冰河时代

联储证券的统计显示,2020年的并购重组市场,共有48 单未披露交易金额,已披露交易金额的69单重大资产收购合计交易金额为1881.6 亿元,与2019年的6345.9亿元相比,同比下滑70.35%,创下5年新低。

平均每单重大资产收购交易金额为27.27亿元人民币,同比减少43.7%。交易金额超过20亿元的重大资产收购数量为22单,同比下降54.17%,超过100亿元的大型交易仅5单,同比减少70.59%。

2020年,并购重组审核情况也透着浓浓的“寒意”。这一年,共有87单并购重组申请上会,同比下降约30%,连续5年下滑;审核通过率为82.76%,创下历史新低。

“并购市场是一个双向市场,受到标的品质和购买方意愿的双向限制。”上海一家上市公司董秘对笔者表示,2015年左右,A股掀起了一波外延式发展的高潮,特别是以部分创业板公司为代表的上市公司,热衷“概念型”并购,大量并购整合失败拖累了公司发展,消耗了大量资本市场资源,目前来看,这波并购高潮的“后遗症”仍然很明显。

该董秘坦言,“很多公司都没钱了,从2018年的股权质押泥潭里面还没缓过劲来。”

联储证券在其报告中也指出,近几年经济下行压力加大,很多上市公司及大股东爆发流动性危机,导致他们陷入疲于还债、苦力经营的状态中,无心也无力进一步通过外延式并购扩大主业,而自身情况较为稳定的上市公司也出于求稳心态更加谨慎地对待并购。

此外,在注册制大背景下,企业上市热情在短期内进一步激发,优质并购标的稀缺性问题愈发加剧,优质资产的供给显著不足;其次,证监会近年严控“忽悠式”重组和跨界并购,严管“三高”交易,使得投机性并购锐减;同时,国际政治经济关系的波动和新冠肺炎疫情的影响对部分上市公司的跨境并购活动产生了不利影响。

“A吃A”兴起

并购市场逐步摆脱

“壳价值”束缚

在并购市场逐渐变冷的背景下,整个市场的并购行为也更加理性。从估值溢价的角度来看,剔除已宣告失败的重大资产收购交易,2020年上市公司重大资产收购交易的平均评估溢价率为189%,同比减少20%,已连续三年下降。

数项溢价率超过10倍的并购交易以失败告终,显示监管层依旧高度关注上市公司的高溢价收购,尤其是高溢价收购导致的高商誉问题依旧被监管层纳入严格控制。比如江丰电子14.6亿元收购Silverac Stella因未能充分披露标的资产定价的公允性,未能充分披露商誉减值风险对上市公司未来盈利能力的影响,被证监会并购重组委否决。

同时,产业并购成为主流,联储证券在报告中指出,2020年,剔除已宣告失败的重大资产收购案例,正在实施和已成功的重大资产收购合计82单。从交易目的划分,产业整合为57单,占比69.51%,这一数字2019年为73.74%,这意味着以产业整合为目的的重大资产收购连续两年占比约七成。

在上市公司控制权转让方面,整个市场相对单纯的并购市场显得相对火爆。经统计,剔除国资划转、继承、二级市场减持、调整董事会、解除一致行动协议等被动行为导致的控制权变更后,2020年完成控制权变更的上市公司有 101家,其中以协议转让及协议转让外加表决权委托/签署一致行动人/认购定增的方式导致控制权变更并完成过户(下文对此统称为“控制权转让”)的有 77 家,同比上升 45.28%,其中被转让的民营上市公司占比超过九成,国资仍是收购主力军。

同时,2020年,对控制权转让概念股的不理性炒作现象获得较大改善。经统计,2020年,以协议转让及协议转让外加表决权委托/签署一致行动人/认购定增的方式导致控制权变更并完成过户的有77家,信息首次披露后的前10个、5个、3个交易日的平均涨幅分别为3.13%、3.72%和3.11%,较2016年的16.53%、13.3%和10%分别下滑81.06%、72%和69% 。

有意思的是,虽然国资收购上市公司依然火爆,但他们对标的公司的选取日趋谨慎和理性。在2020年国资收购的上市公司中,具有一定收入和利润规模的产业类的上市公司居多,而纯粹的壳公司占比较小。40单国资收购案例中,涉及的上市公司平均营业收入为 32.31亿元,高于整体(77 单)平均营业收入22.85%;平均净利润为1.51亿元,高于整体(77 单)平均净利润184.9%。其次,从国资收购的上市公司行业分布看,几乎是清一色的传统行业,其中制造业高达19单,建筑业6单。

值得关注的是,近两年,上市公司间的市场化并购(以下简称“A吃A”)大有兴起之势。经统计,2018-2020 年新披露“A吃A”案例分别有3起、11 起和8起,普遍属于产业并购。

例如,2020年7月,工业富联发布公告,以总价款约5.6亿元获得了上市公司鼎捷软件第一大股东地位,鼎捷软件主营业务为工业软件解决方案,在业务上和工业富联具有显著的互补性。

“注册制改革的效应正在体现,经过1年多的改革,上市公司‘壳’价值明显降低,为上市公司间的市场化并购提供了基础。”尹中余坦言,在过往历史中,不乏“A吃A”的尝试,但是动辄数十亿元的“壳”费用让不少有意者望而却步。

市场有望触底反弹

在注册制、新冠肺炎疫情、企业普遍内外交困、并购理念转变等多重因素作用下,2020年的A股并购市场也像步入了“超级寒冬”,但是联储证券判断,20201年并购市场可能开启触底反弹。

主要理由有两个,一是上市公司重大资产收购规模和数量已经连续五年下滑,挤出了很多不理性的跨界收购、“三高”交易,已经处于跌无可跌的境地;二是注册制时代下,新股股价表现分化日益明显,破发股越来越常见。随着注册制的稳步推进和资产质量的普遍下滑,IPO的估值将加速回归合理区间,跟并购的估值差距将逐步缩小。

“注册制有望打破新股不败的神话,IPO 的估值优势将不再大幅领先并购,企业老板的心态也将发生转变,并购的新机会将会来临。”尹中余同时强调,“只有新股上市首日出现大面积破发,注册制的威力才能充分体现。”

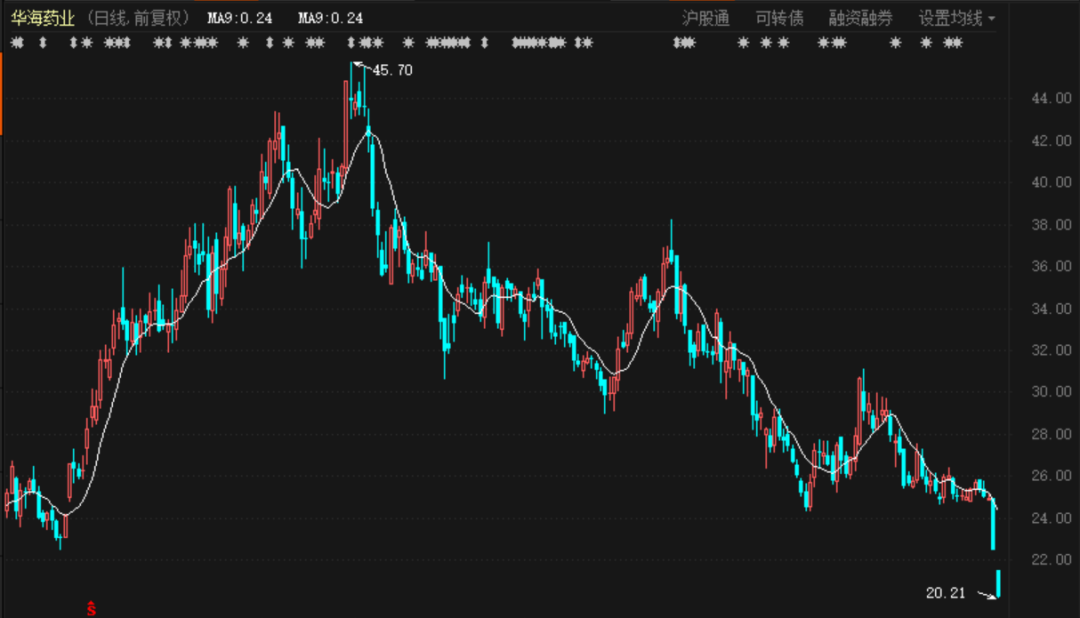

在上市公司并购理念和动机转变之下,并购带来的效果和亮点也和上一轮并购热潮有显著区别。跨界并购数量将持续萎缩,产业并购将成为并购市场主流,有较高并购整合能力尤其近年股价涨幅较高的行业龙头企业、有核心竞争力的企业将成为新一轮并购市场反弹后的优先受益者,将真正实现“1+1>2”的并购整合效果,“A吃A”现象将频繁出现。投资者可重点关注医药、汽车零部件制造、食品等行业。

海外并购方面,经历过前几年的爆雷之后,很多上市公司对海外收购回归理性,采用原来估值差异的逻辑进行海外收购已不再能起到效果,未来海外收购的内在动力会发生变化,真正从弥补技术短板、市场短板等考虑去收购一些有品牌、有实力的优质资产。

后疫情时代,海外收购市场有望进一步复苏,主要理由在于:第一,人民币汇率不断升值,国家不断出台政策鼓励有实力的企业通过跨国并购等方式“走出去”;第二,2020 年,我国签署了区域全面经济伙伴关系协定(RECP)和中欧全面投资协定(CAI)两份重要的国际合作协议,非常有利于中国企业对各成员国企业进行投资并购。考虑到海外疫情因素,市场复苏的进度可能不会太快。

(孙翔峰)(CIS)