(原标题:什么信号?千亿张坤一季度逆市加仓!200亿资金全力增援,继续大举扫入白酒股,增配银行股10个点)

在足够的“金援”支持下,公募一哥张坤在今年一季度增持了股票。

4月19日,张坤管理的易方达蓝筹精选基金披露了2021年第一季度报告。报告显示,今年第一季度期间有200亿资金“援助”张坤,令张坤在今年第一季度期间仍有足够火力抄底,张坤管理的这只网红基金在今年第一季度期间,整体股票仓位提升了三个点,同时大幅增加了银行股的配置比例。

张坤在季报中表示,股价的波动是剧烈的,有时单一股票一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中,但只要坚守在企业的内在价值提升,波动就终归是波动,不会造成本金的永久性损失。

股票仓位逆向加仓3个点

根据易方达蓝筹精选基金4月19日披露的报告显示,截至2021年3月末,易方达蓝筹精选基金的股票仓位达到了93.61%。这意味着,在今年第一季度的股票杀跌行情中,张坤并未采取减仓策略,反而进行逆向投资,基金的股票持仓较2020年12月末有明显的提升,股票仓位提升了接近3个点,在上一个季度报告期末,张坤管理的这只基金的股票仓位为91%。

个股持仓策略上,张坤依然坚定看多一线龙头公司,也就是市场所说的A股“核心资产”,实际上而言,这只规模庞大的网红基金,要买到足够的量,也确实必须坚定在蓝筹股上,尤其是张坤向来采取高集中度策略,在单一个股上投入绝对金额巨大,也只有一线蓝筹公司的流通市值体量、完美的流动性,能够满足张坤的这种高集中度持仓的特性。

具体而言,与去年四季度末相比,在今年第一季度末,白酒股依然是易方达蓝筹精选基金的第一大股票。只不过,这一次不是贵州茅台,而是五粮液,原第一大重仓股贵州茅台则变成了现在的第三大重仓股。

这种变化是张坤不再看好贵州茅台,采取了减持策略了吗?

真相是张坤不仅没有看淡贵州茅台,反而继续加仓。只是张坤加仓贵州茅台的力度,略逊于加仓五粮液,使得后者反成为易方达蓝筹精选基金目前的第一大股票。

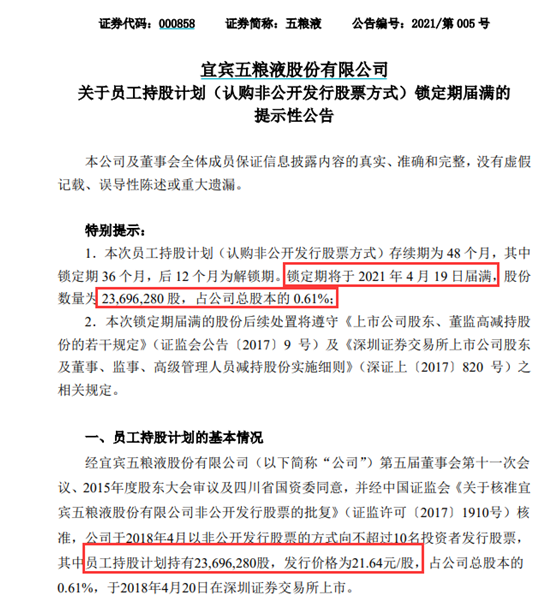

数据显示,张坤在今年第一季度加仓贵州茅台约106万股,加仓金额超过20亿。同时加仓五粮液1115万股,加仓金额达到25亿。

基民200亿“子弹”输送一哥

张坤能够在今年第一季度继续拿出重金加仓茅台,很大程度上得益于基民的强烈看好。

券商中国记者注意到,易方达蓝筹精选基金截至2021年3月末的资金规模为880亿,而在2020年12月末,该基金的资金规模为677亿。也就是说,在今年第一季度期间,有超过200亿资金通过易方达蓝筹精选基金冲了进去。这200亿资金为张坤在今年第一季度的操作,提供了强大的火力支持。

除了白酒,张坤在今年第一季度的重大操作,主要是在十大重仓股中增加了银行股。

数据显示,前十大股票中有三只为银行股,包括A股的招商银行、港股的招商银行,以及A股的平安银行,这三只股票截至2021年第一季度末,占仓位比例达到12.66%,与去年四季度末金融板块1.75%的持仓相比,张坤今年第一季度显著关注银行股,仅在易方达蓝筹精选基金上就将银行股提升了10个点。

但张坤是典型的成长风格选手,大幅增加银行股的仓位,似乎不大符合他一贯坚持的选股思路。

“今年第一季度期间,一大批明星基金经理所管的基金,出现了很大的净值波动,问题是许多基民是在去年12月和今年1月冲进市场。”华南地区的一位市场人士认为,与往年明星基金产品净值大幅波动,引起的市场关注度不同,2021年市场上的明星基金规模足够庞大,许多明星基金经理所管的一只基金,可能就有几十万甚至上百万的基民持有,基民数量超乎想象,净值波动太大引发的问题也就更多,可能需要平滑基金的净值波动。

上述人士猜测,易方达蓝筹精选基金大规模增加银行股,大概率上是基金规模巨大、基金持有人尤其是新投资者数量大,易方达基金或张坤可能希望通过增加银行股仓位,在2021年市场中平滑这只网红基金的波动性,控制基金净值的回撤,而张坤所选择的招商银行、平安银行,一向被认为是资本市场上最具吸引力的银行股。

港交所成为第一大港股股票

在港股上,张坤在今年第一季度期间的操作,也有显著的变化。

数据显示,易方达蓝筹精选基金在今年第一季度期间持有的港股股票市值为326亿元,占基金资产净值比例的37%。而在去年四季度末,这只基金持有的港股市值为267亿元,占基金资产净值比例为39.5%。

在港股投资上,张坤将香港交易所作为他的第一大港股股票,期间加仓持仓市值为88亿,在A股+港股全部股票中排名第二。而去年四季度末,易方达蓝筹精选基金持仓的第一大港股股票是美团,不过美团在今年第一季度期间,也得到张坤的加仓。

值得一提的是,爱尔眼科、颐海国际两只股票,淡出了易方达蓝筹精选基金的十大重仓股名单,或意味张坤今年一季度在个股优化上采取了定向减持。

尽管2020年的颐海国际营收53.6亿元,同比增长25.16%,净利润9.83亿元,同比增长23.6%,但颐海国际在今年一季度期间跌幅惨烈,2021年一季度,港股餐饮股进入到“杀估值”阶段,以海底捞、颐海国际、呷哺呷哺和九毛九为代表的头部餐饮股,股价纷纷出现大幅回撤。其中,颐海国际股价于2021年1月26日,创下148.6港元历史高点,其后震荡下行,4月15日下探至最低73港元,期间最高跌幅接近51%。

机会成本不同,收益率要求不同

除了张坤的一系列操作,市场关注的还包括这位千亿基金经理对今年市场的个人看法。

张坤在易方达蓝筹精选基金一季报中表示,年初虽有偶发的新型冠状病毒肺炎案例,但国内的生产和生活基本恢复正常。全球来看,随着疫苗的接种,各国的疫情整体没有再次加剧,企业的经营活动也开始缓慢恢复。各国政府积极应对,保持了较宽松的货币政策和积极的财政政策。

“我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。”张坤表示,那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。原因在于:

第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时,有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始;

第二,不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期20%收益率的投资者认为股价太高收益率不够时,预期10%收益率的投资者或许认为股价仍然是有吸引力的;

第三,情绪会放大影响。而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重新拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

张坤强调,判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。而股价的波动是剧烈的,有时一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

张坤认为,长期来看,股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。而作为管理人,基金经理唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。